INÉGALITÉS DE REVENUS ET DE PATRIMOINE

La hausse des inégalités de revenus a suscité un intérêt considérable ces dernières années de la part du monde académique, des décideurs politiques et du grand public. Pourtant, notre capacité à mesurer l’évolution de la distribution des revenus et du patrimoine au sein d’un pays, entre différents pays et au niveau mondial, reste limitée. Au cours des dernières décennies, des études montreraient dans la quasi-totalité des pays une hausse de la part du revenu et du patrimoine détenue par les plus riches. Richesse et consommation sont étroitement liées. Mais l’ampleur de cette hausse varie fortement, ce qui suggère que les institutions et politiques des différents pays jouent un rôle. En France, les inégalités de revenus sont ainsi plus faibles pour le revenu disponible disponible ajusté qui prend en compte les transferts sociaux en nature (santé, éducation, aides au logement,..) que pour le revenu disponible brut.

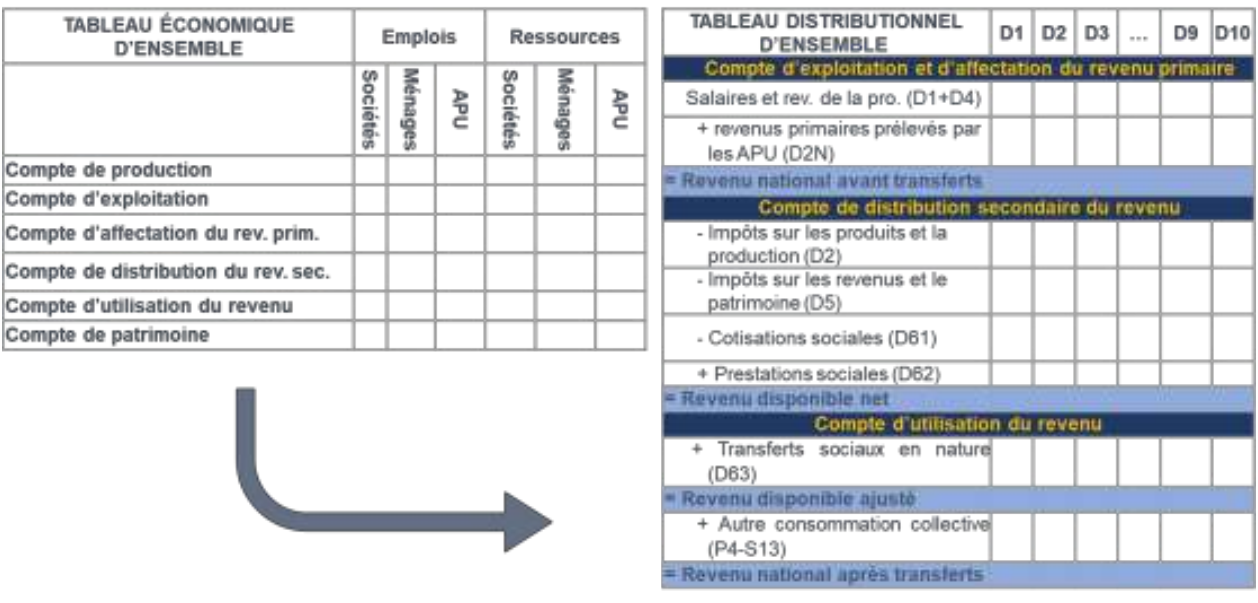

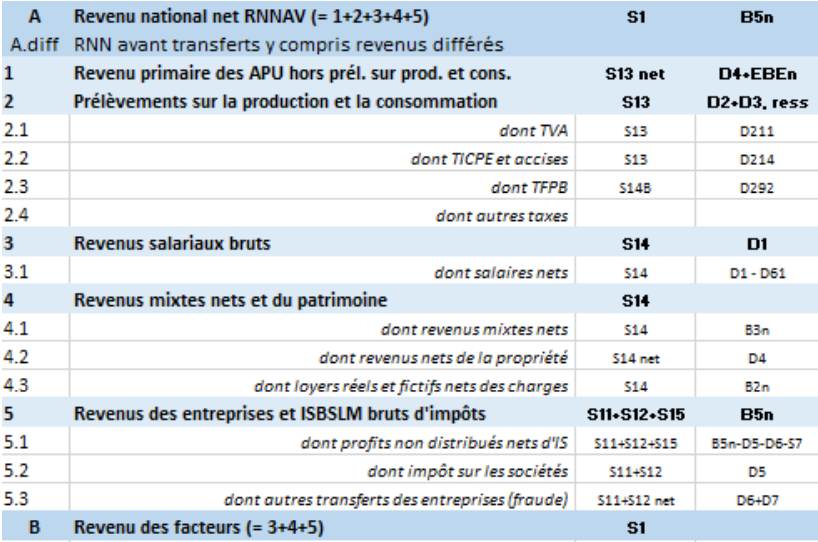

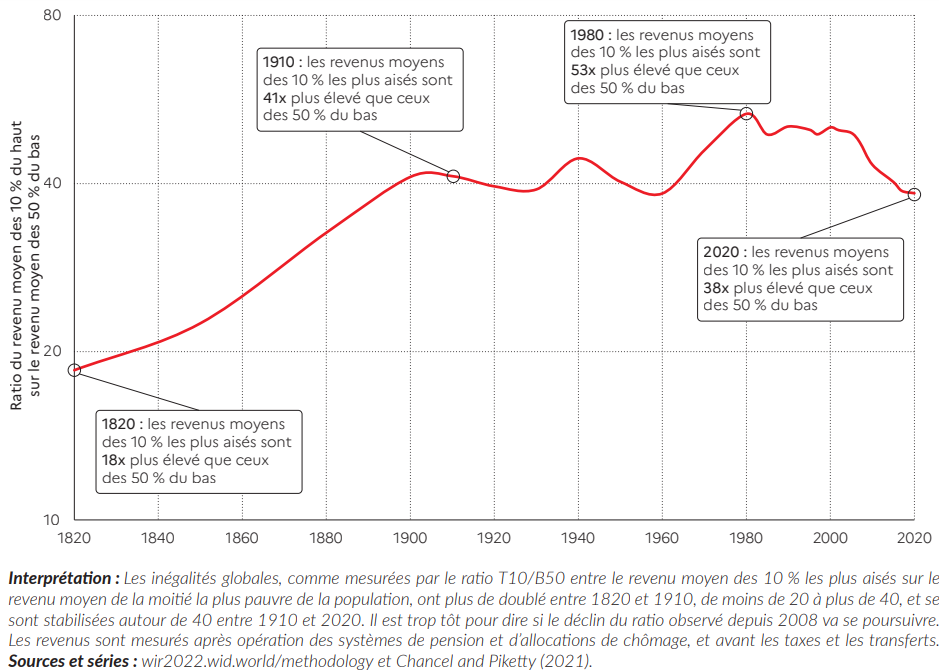

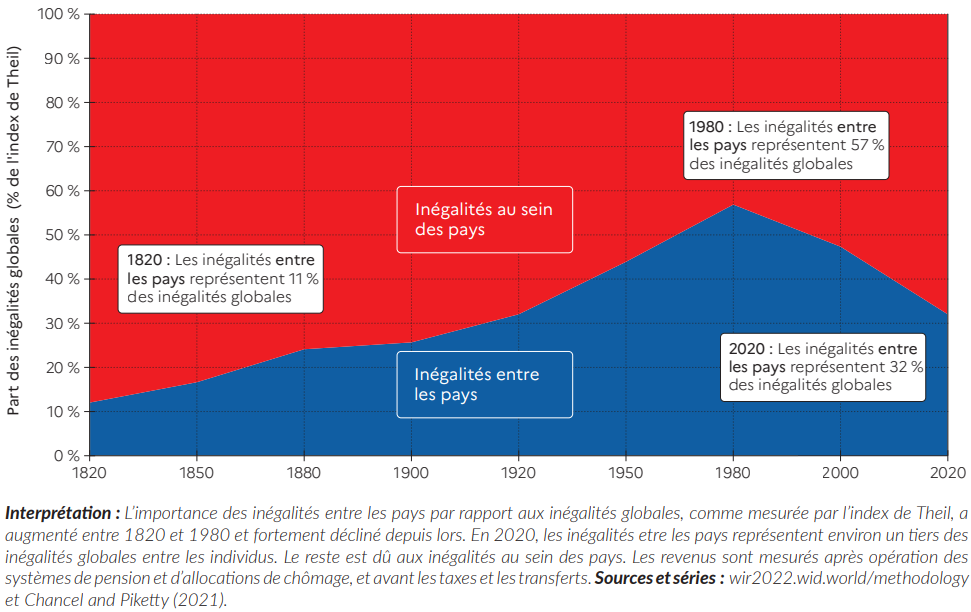

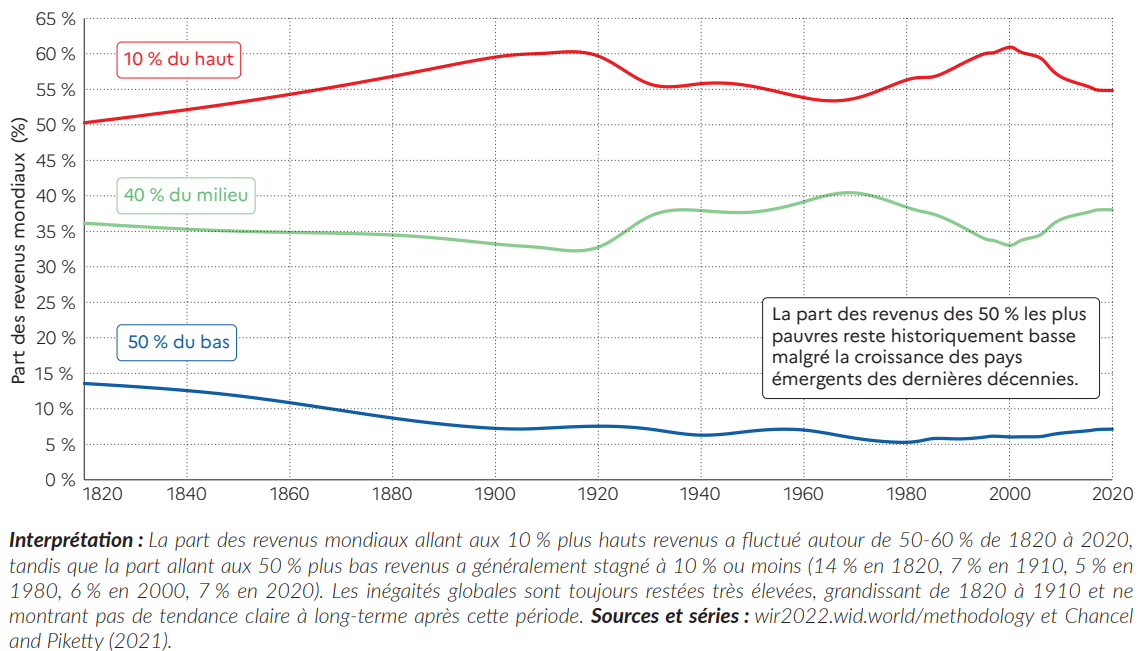

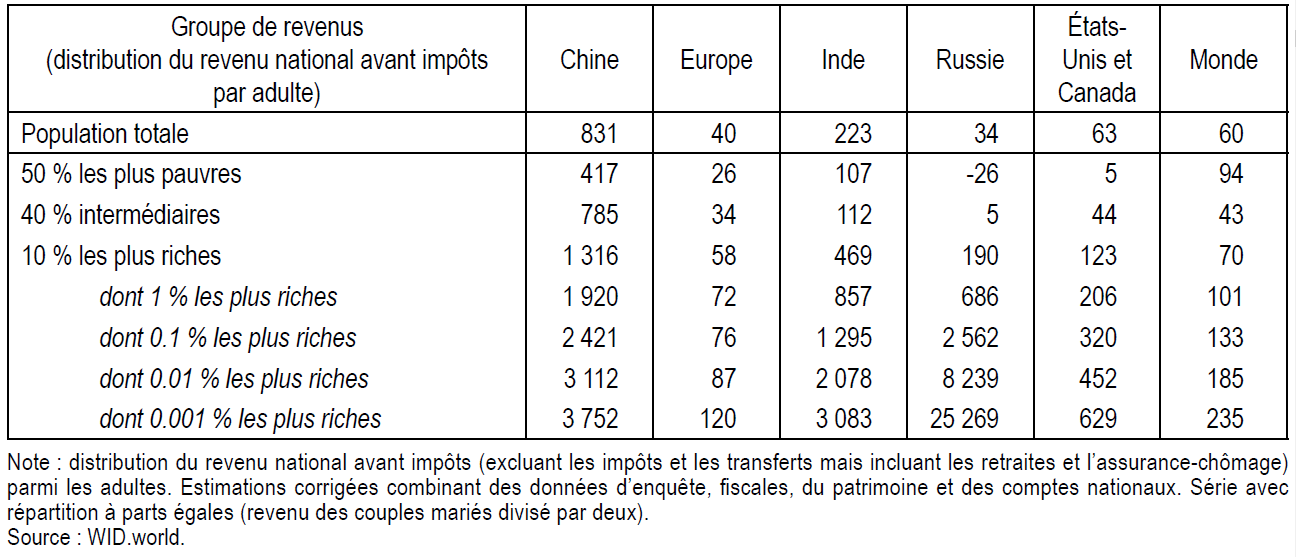

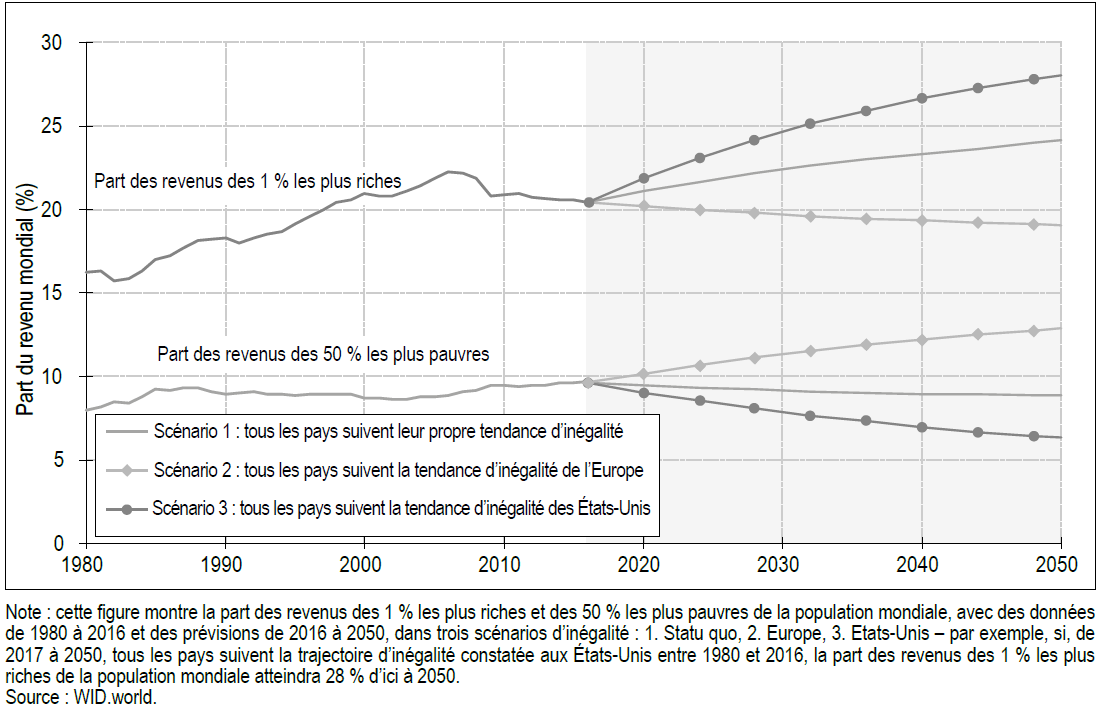

On présente la méthodologie des comptes nationaux distributifs, qui ventile le revenu national total et le patrimoine total entre résidents. Ces comptes permettent d’estimer des statistiques d’inégalité et de croissance par catégorie de revenu et niveau de patrimoine cohérentes avec la croissance agrégée des comptes nationaux. Cette méthodologie a récemment été appliquée à plusieurs pays. Au cours des dernières décennies, on observe dans la quasi-totalité des pays une hausse de la part du revenu et du patrimoine détenue par les plus riches, mais l’ampleur de cette hausse varie fortement, ce qui suggère que les institutions et politiques des différents pays jouent un rôle. Il est possible de combiner les statistiques nationales pour estimer les inégalités de revenus mondiales depuis 1980. Malgré le rattrapage de grands pays émergents comme la Chine et l’Inde, les inégalités de revenus mondiales ont augmenté depuis 1980. Cette évolution s’explique par la croissance des revenus des personnes les mieux payées au niveau mondial.

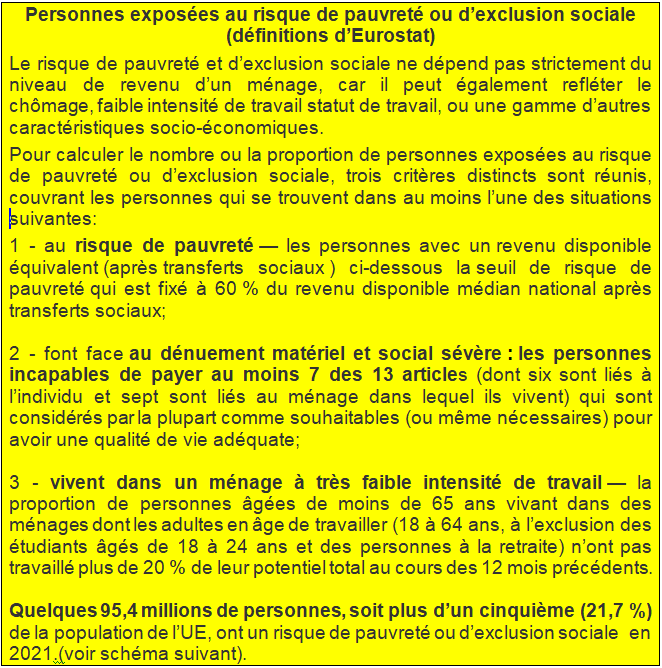

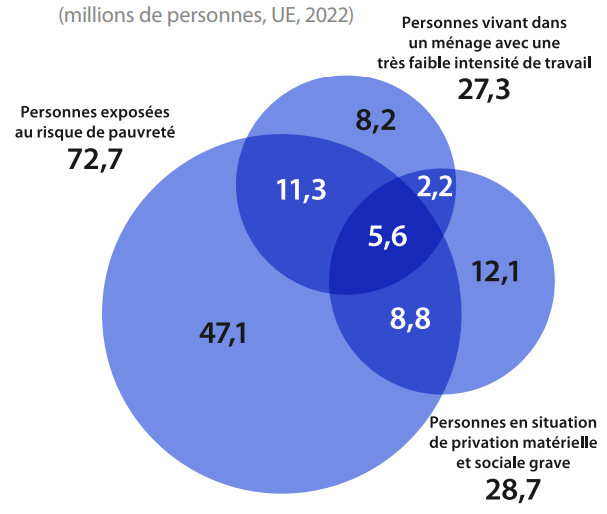

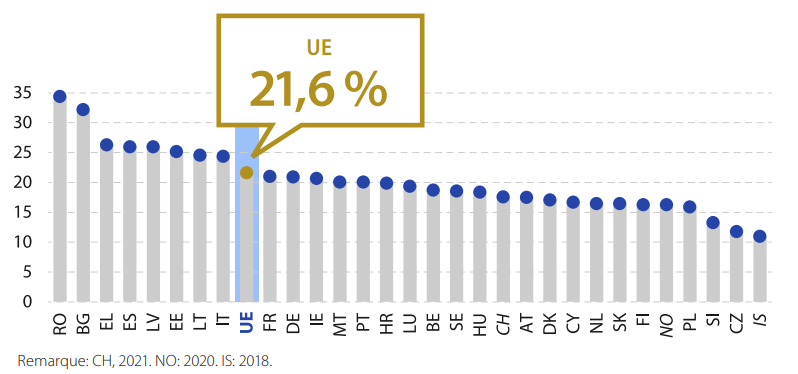

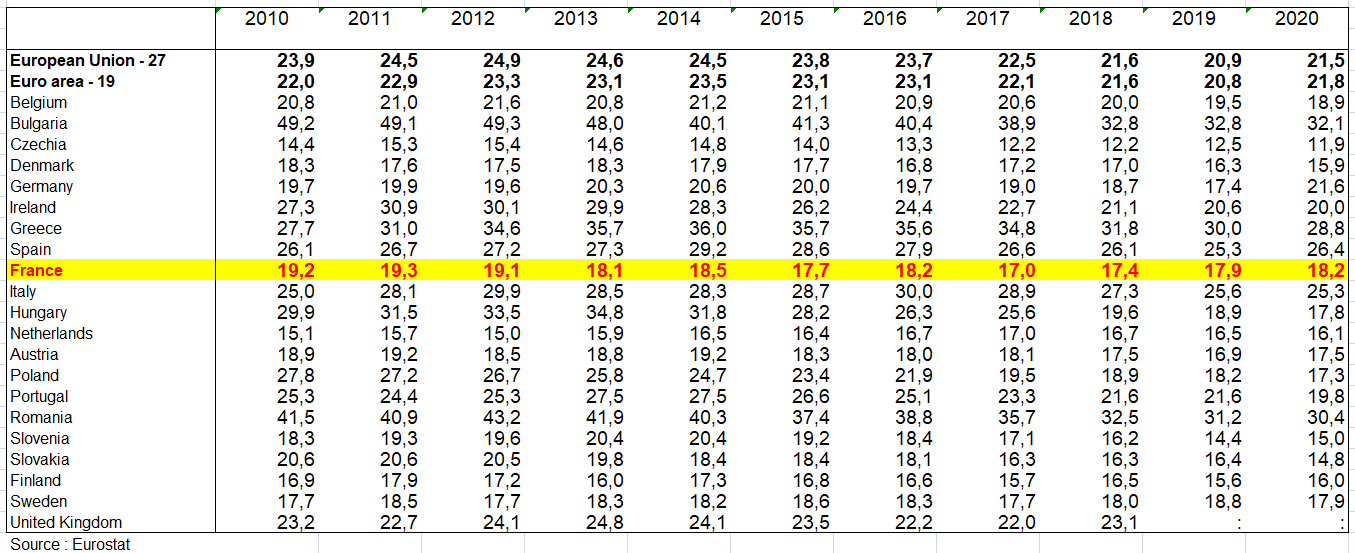

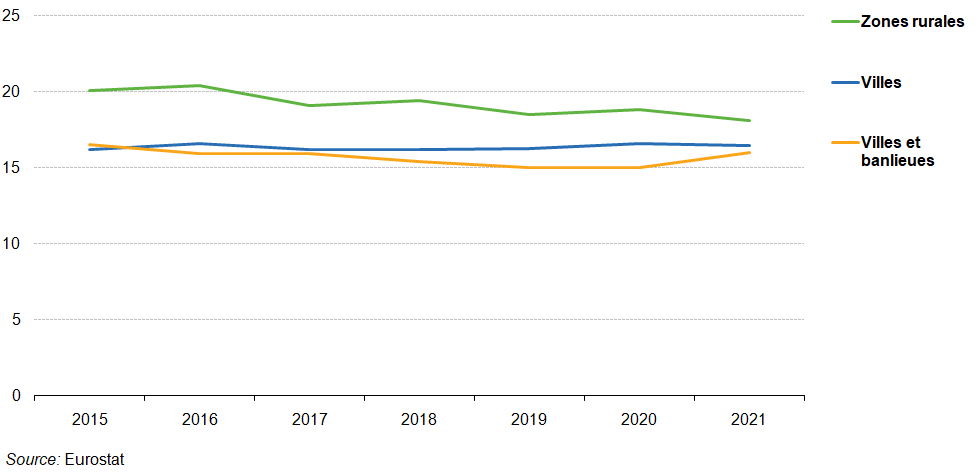

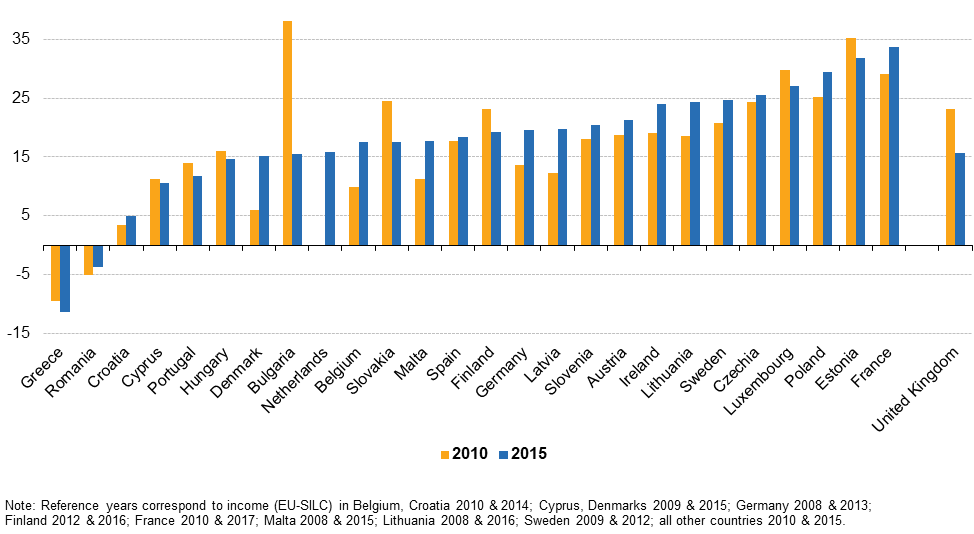

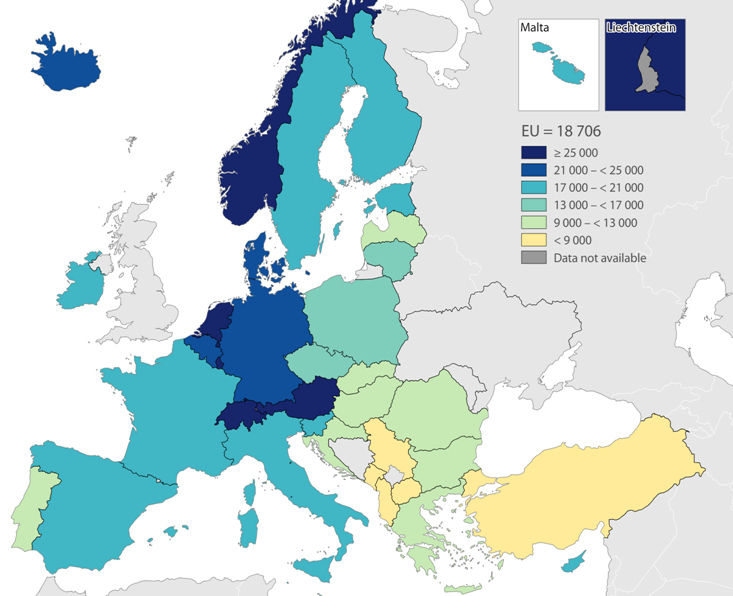

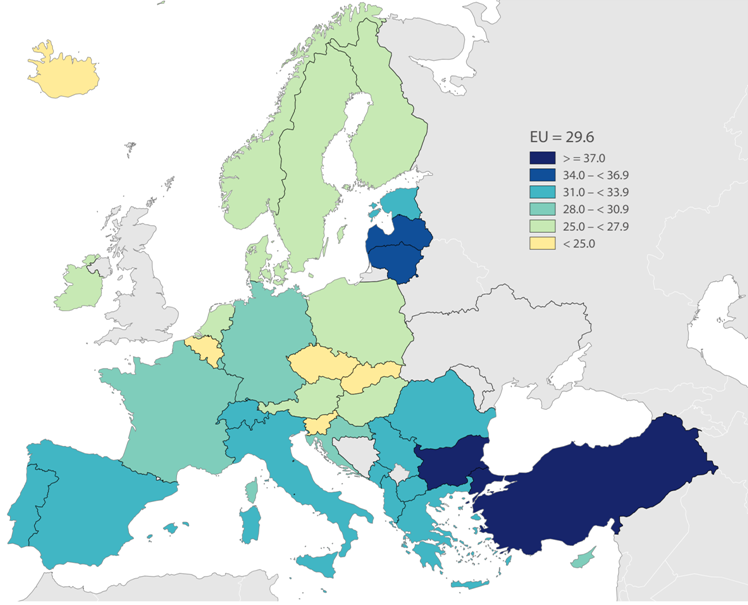

Les fluctuations économiques ont une forte incidence sur la taille de la population menacée de pauvreté ou d’exclusion sociale. Dans l’UE, la part de la population menacée de pauvreté et/ou gravement démunie et/ou vivant dans un ménage à très faible intensité de travail est passée de 23,9 % en 2010 à 24,9 % en 2012, avant de diminuer pour atteindre 20,9 % en 2019, puis de 21,5 % en 2020 (comme en Allemagne du fait d’une forte hausse en 2020). Il existe de grandes différences entre les États membres ayant les taux les plus élevés en 2020 observés en Bulgarie (32,1 % de la population), en Roumanie (30,4 %) et en Grèce (28,8 %), tandis que les taux les plus bas ont été observés en Tchéquie (11,9 %), en Slovaquie (14,8 %) et en Slovénie (15,0 %). Ce ratio est de 18,2% en France.

Rising inequality of income has attracted considerable interest in recent years from academics, policy makers and the general public. Yet our ability to measure changes in the distribution of income and wealth within a country, between countries and at the global level remains limited. In recent decades, studies show that in almost all countries the share of income and wealth held by the richest people has increased. Wealth and consumption are closely linked. But the extent of this increase varies greatly, suggesting that the institutions and policies of different countries play a role. In France, inequality of income is lower for « adjusted » disposable income, which takes into account social transfers in kind (health, education, housing subsidies, etc.) than for gross disposable income.

One present the methodology of Distributional National Accounts (DINA), which distributes total national income and total wealth among all individual residents. With DINA, one can estimate inequality statistics and growth by income and wealth groups that are consistent with aggregate growth from National Accounts. This methodology has been recently applied to a number of countries. One observe rising top income and wealth shares in nearly all countries in recent decades, but the magnitude of the increase varies substantially, thereby suggesting that different country‑specific institutions and policies matter. It is possible to combine countries’ statistics to estimate global inequality since 1980. Global inequality has increased since 1980 in spite of the catching up of large emerging countries like China and India. This has been driven by the income growth of top world earners.

Economic fluctuations have a strong impact on the size of the population at risk-of-poverty or social exclusion. In the EU, the share of the population being at risk of poverty and/or severely materially deprived and/or living in a household with very low work intensity increased from 23.9 % in 2010 to 24.9 % in 2012, before decreasing to reach 20.9 % in 2019 and then increasing to 21.5 % in 2020 (like in Germany due to a large growth in 2020). There are large differences between Member States with the highest rates in 2020 observed in Bulgaria (32.1 % of the population), Romania (30.4 %) and Greece (28.8 %), while the lowest were found in Czechia (11.9 %), Slovakia (14.8 %) and Slovenia (15.0 %). This atio is 18,2% in France.

«Laissés à eux-mêmes, les marchés se révèlent souvent incapables de produire des résultats efficaces et souhaitables, et dans ce cas l’État a un rôle à jouer: corriger ces échecs du marché, autrement dit concevoir des mesures ( impôts et des réglementations) qui alignent les incitations privés sur les rendements sociaux. (Certes, il y a souvent des désaccords sur la meilleure façon de le faire. Mais aujourd’hui rares sont ceux qui croient aux marchés financiers sans entraves – leurs échecs sont trop coûteux pour le reste de la société – ou qui pensent qu’il faut laisser les entreprises piller l’environnement sans restriction). Quand l’État fait bien son travail, la rémunération que perçoit un travailleur ou un investisseur est égale à l’apport bénéfique de son action pour la société. Si rémunérations privées et rendements sociaux ne sont pas alignés, nous disons qu’il y a échec du marché, c’est-à-dire que les marchés n’aboutissent pas à un résultat efficace», Joseph E. Stiglitz, le prix de l’inégalité.

« La grande taille des unités de production et de leurs groupes, les rigidités des structures, les imperfections de la concurrence, l’extension des investissements publics […] ont transformé les économies contemporaines de manière telle que leur fonctionnement et la distribution des ressources qui s’y opère ne peuvent pas être abandonnées à la régulation par le seul marché. » François Perroux, Recherche et activité économique, 1969

Sommaire

I – INÉGALITÉS DE REVENUS OU DE PATRIMOINE ?

II – DÉFINIR ET MESURER LA PAUVRETÉ : UN EXERCICE DÉLICAT

III – MÉTHODE ET DÉFINITIONS DES COMPTES PAR CATÉGORIES DE MÉNAGES

IV – LA REDISTRIBUTION EST DEUX FOIS PLUS AMPLE EN INTÉGRANT LES SERVICES PUBLICS

V – EN FRANCE, LA REDISTRIBUTION ATTÉNUE LA CROISSANCE DES INÉGALITÉS DE REVENUS PRIMAIRES

VI – MAIS LES INÉGALITÉS DE PATRIMOINE SE CREUSENT ENTRE 1998 ET 2018

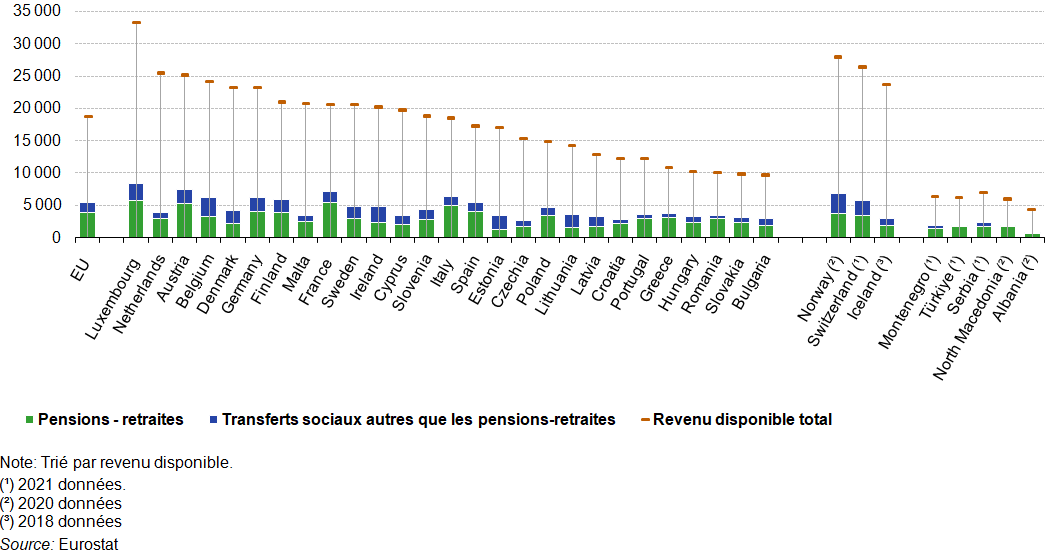

VII – INÉGALITÉS DE REVENUS EN EUROPE

VIII – COMMENT ÉVOLUENT LES INÉGALITÉS DE REVENUS DEPUIS LA CRISE DU COVID EN FRANCE ET EN EUROPE?

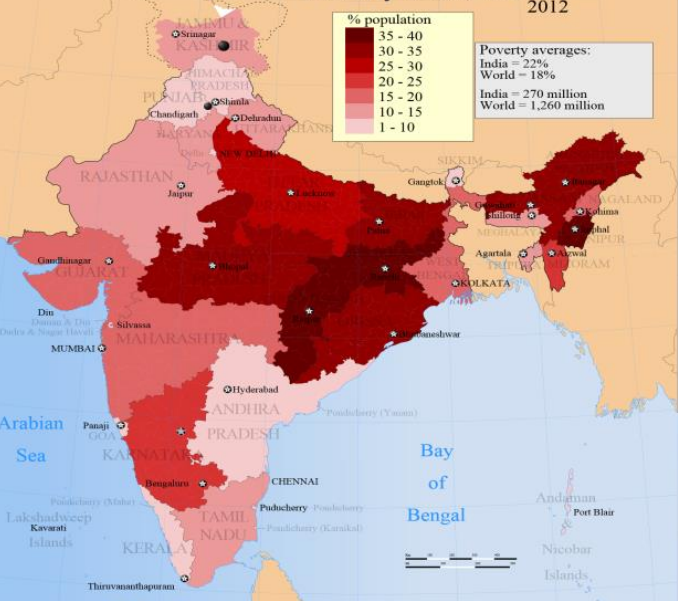

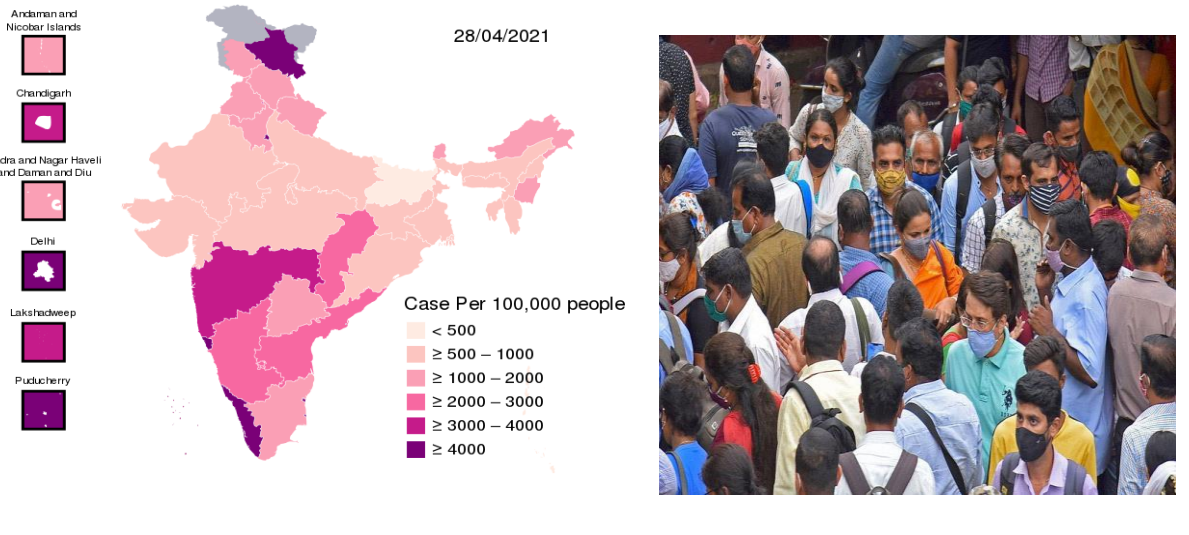

IX – PAUVRETÉ ET INÉGALITÉS DE REVENUS DANS LES PAYS DU NORD ET DU SUD

X – LES INÉGALITÉS DE REVENUS AUX ÉTATS-UNIS

Résumé

° Cette page aborde surtout la question des inégalités de revenus. Comme souvent, les données sont complexes à collecter et à interpréter. Quels sont les ordres de grandeur de l’inégalité des revenus ? Plusieurs questions se posent. Tout d’abord quelle variable utilisée pour mesurer les inégalités de revenus ? Elles peuvent porter sur des variables de revenus, de salaires, de niveau de vie, de patrimoine, de consommation en période d’inflation, etc. Aujourd’hui, L’Insee s’intéresse souvent au niveau de vie. C’est le revenu disponible par unité de consommation.

° Ensuite, l’inégalité séparant les pauvres et les riches dans un pays donné peut-elle se mesurer par un écart du revenu allant de 1 à 2, de 1 à 10, voire de 1 à 100 ? Enfin comment ces écarts se comparent ils dans le temps et l’espace ?

° Des études récentes ont présenté la méthodologie des comptes nationaux distributifs, qui ventile le revenu national total et le patrimoine total entre résidents Ces comptes permettent d’estimer des statistiques d’inégalité et de croissance par catégorie de revenu et niveau de patrimoine cohérentes avec la croissance agrégée des comptes nationaux. Cette méthodologie a récemment été appliquée à plusieurs pays et les données produites sont disponibles dans WID.world, base de données sur les inégalités de revenus mondiales. Elles combinent les statistiques nationales pour estimer les inégalités de revenus depuis 1980. Malgré le rattrapage de grands pays émergents comme la Chine et l’Inde, les inégalités de revenus ont augmenté depuis 1980. Cette évolution s’explique par la croissance des revenus des personnes les mieux payées au niveau mondial .

1 – L’inégalité des revenus

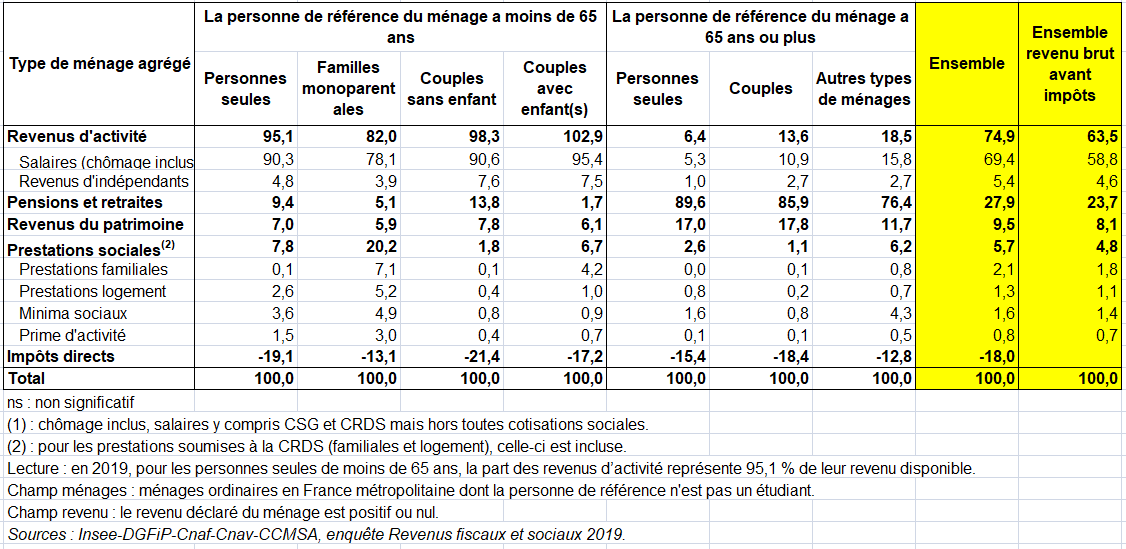

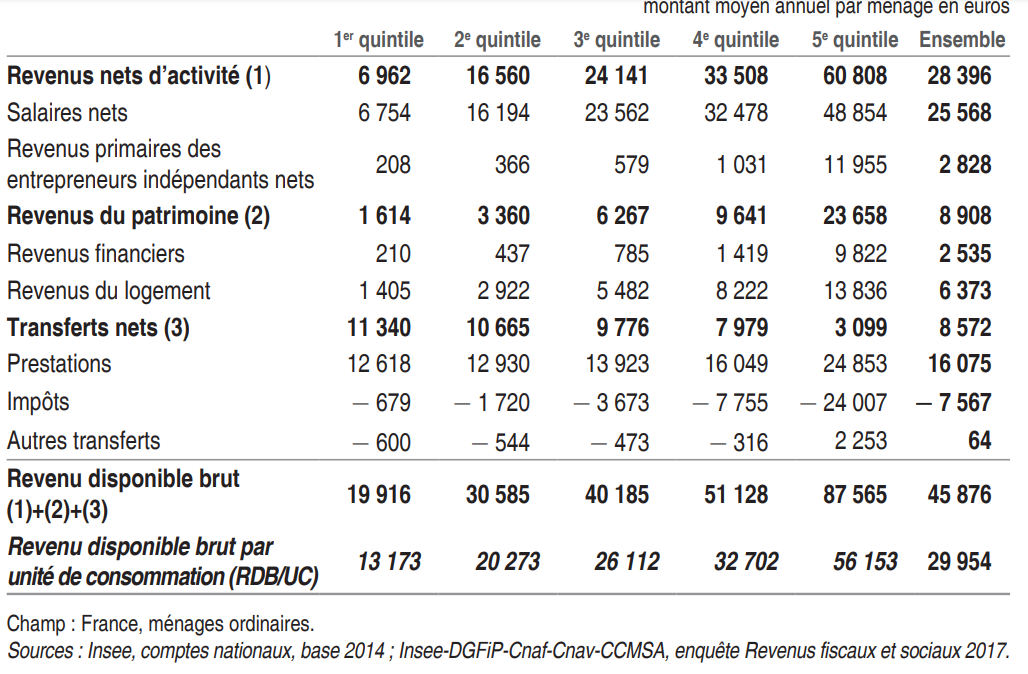

° Quelles sont les différentes sources revenus effectivement perçus par les ménages ? Le tableau suivant présente les revenus des ménages en France en 2019, en termes de salaires, revenus des travailleurs indépendant (agriculteurs, commerçants, professions libérales,..), retraites, autres revenus de transfert (allocations familiales, allocations chômage, ..) et revenus du patrimoine (dividendes intérêts, loyers,…) [1] (les nombres entre crochet renvoient à la bibliographie en bas de page).

Composition du revenu disponible moyen selon le type de ménage en 2019 en %

° On voit que 58,8% du revenu brut total des ménages (avant impôts) sont perçus sous forme de salaires. Si l’on y ajoute les 4% constitués par les revenus des indépendants, on obtient près des deux tiers du revenu total pour les revenus d’activité. Ensuite les revenus sociaux (prestations sociales et pensions et retraites mais hors allocations chômage ) représentent autour de 29% du total du revenu brut des ménages, dont l’essentiel par les retraites. Enfin les revenus du patrimoine des ménages représentent 8,1%.

° Les revenus d’activité non salariaux ont une nature intermédiaire entre revenus du travail et revenus du capital, car ils rémunèrent à la fois le travail du non-salarié et le capital investi par ces derniers. Les revenus salariaux constituent cependant de représenter une part très importante des revenus des ménages de moins de 65 ans.

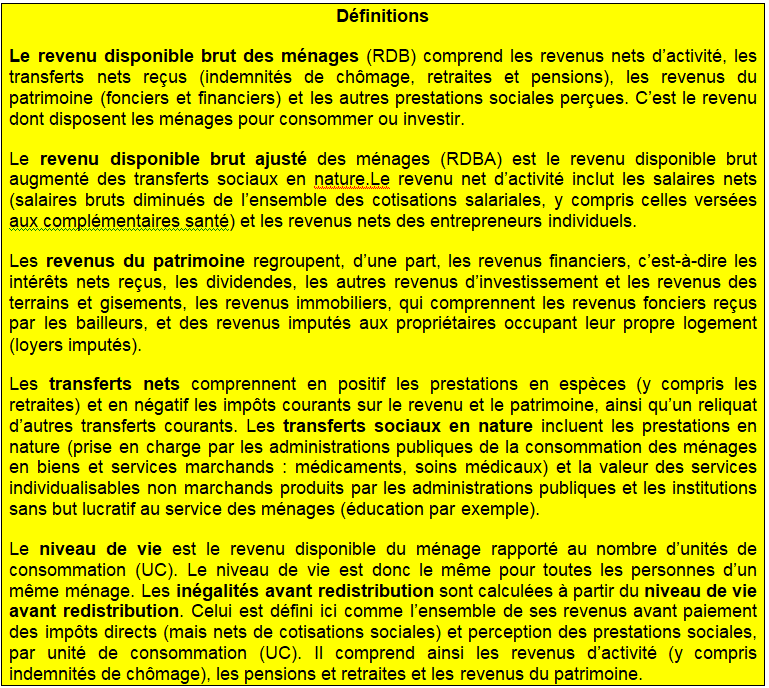

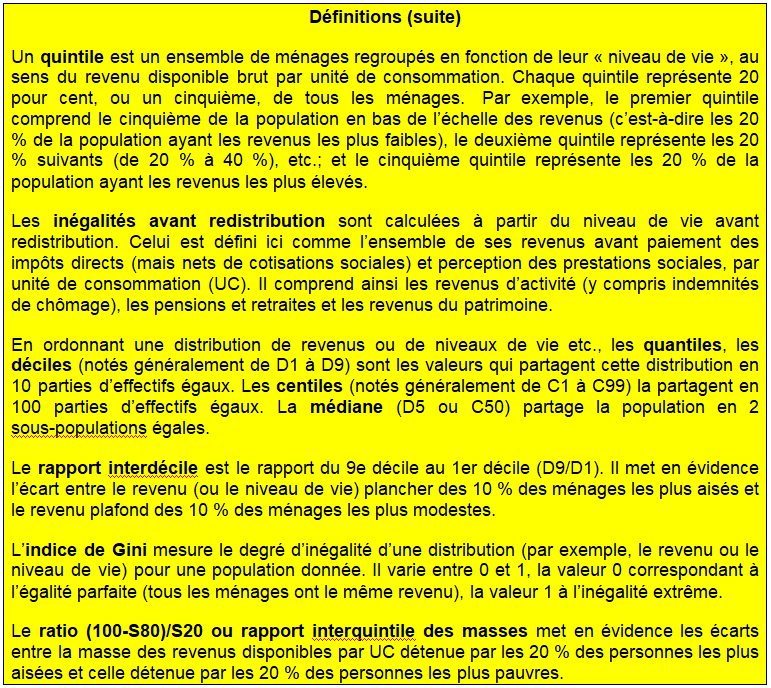

° Il existe de multiples indicateurs de la « distribution des revenus » et des inégalités de revenus. La plus fréquente méthode consiste à classer les ménages par « quantiles » (déciles, centiles…) de revenus croissants et à rapprocher les revenus moyens ou médians des quantiles extrêmes (le premier et le dernier décile par exemple) ou les plafonds et planchers des quantiles extrêmes ou encore de les rapporter au revenu moyen ou médian de l’ensemble de la population. Il est également possible d’estimer la part du revenu total perçue par les 10 % ou les 20 % les plus aisés, les 20 % ou les 40 % les plus pauvres etc. Selon l’indicateur retenu, la mesure des inégalités de revenus est différente : le rapport entre les revenus du dernier et du premier décile est toujours bien plus élevé que le rapport entre les revenus du dernier et du premier quartile.

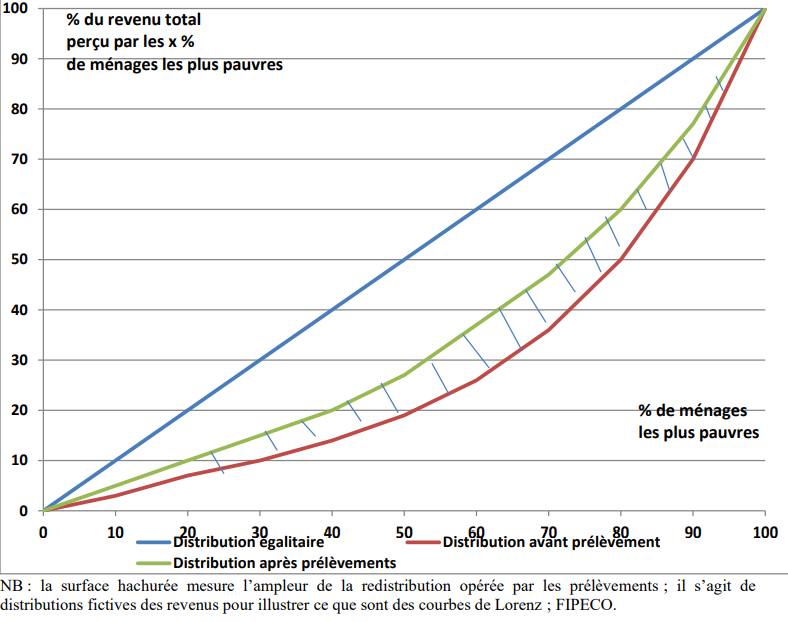

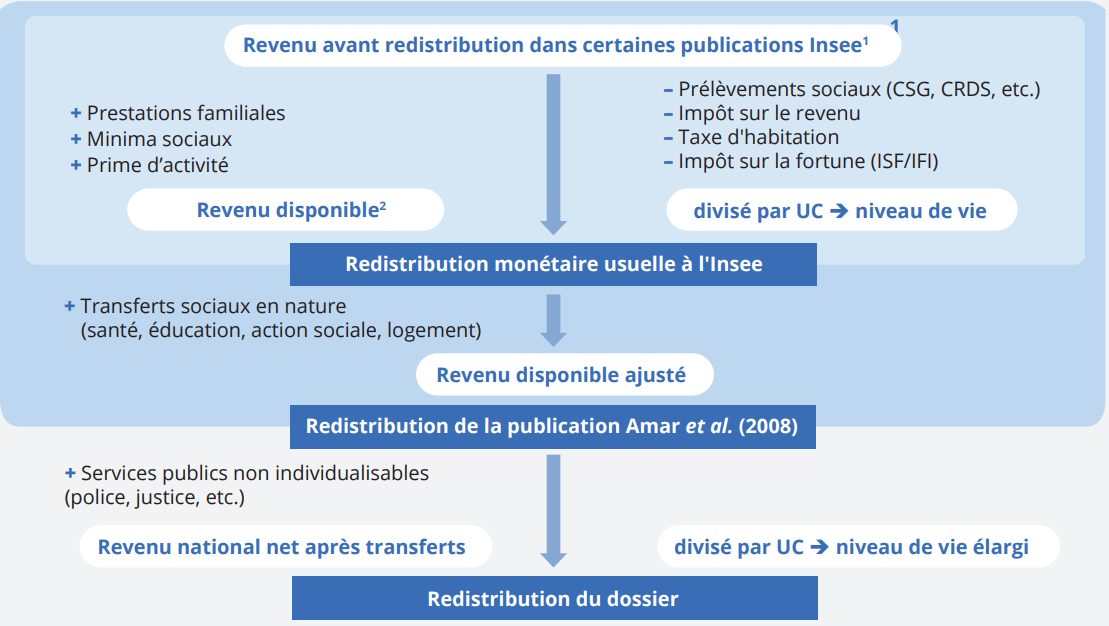

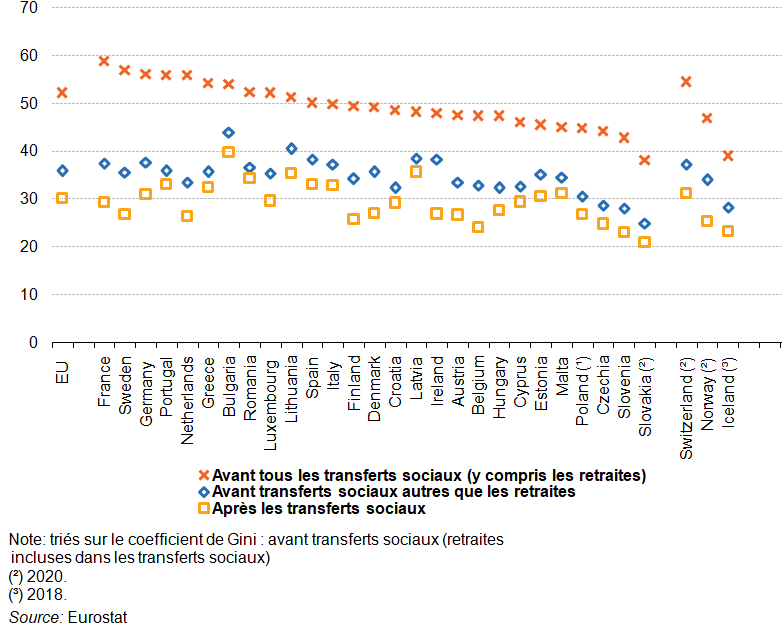

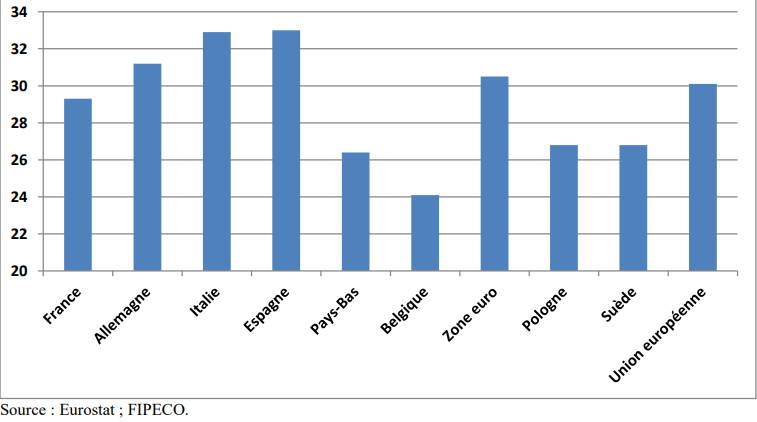

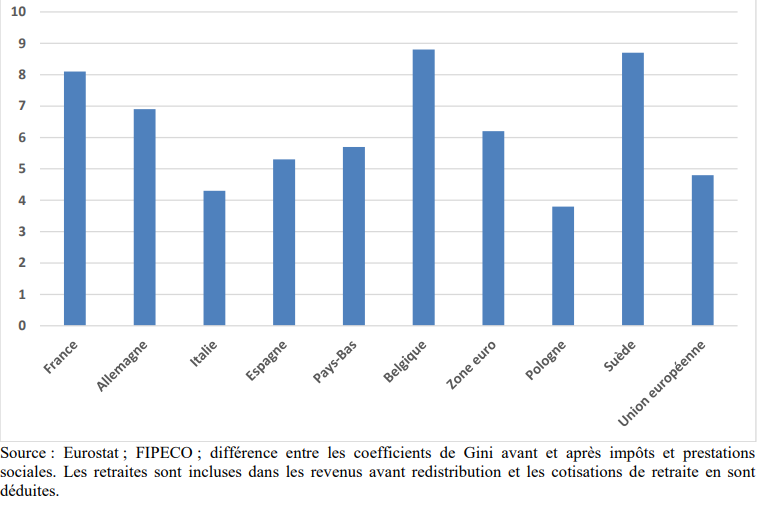

° Il existe toutefois un indicateur synthétique de mesure des inégalités de revenus et de la redistribution qui est très utilisé au niveau international : le « coefficient de Gini ». l est calculé à partir d’un graphique représentant la distribution des revenus, dit « courbe de Lorenz », qui met en relation les x % de ménages les plus pauvres avec leur part du total des revenus. Si la distribution est parfaitement égalitaire, ils perçoivent x % du total des revenus et la courbe de Lorenz est une droite faisant un angle de 45° avec l’horizontale.

° L’impact redistributif d’un prélèvement obligatoire, ou d’une prestation, est mesuré par l’écart entre le coefficient de Gini de la distribution des revenus avant ce prélèvement, ou cette prestation, et celui de la distribution des revenus après ce prélèvement ou cette prestation. Sur le graphique ci-joint, il correspond à la surface de la partie hachurée entre les deux courbes.

Les courbes de Lorenz avant et après redistribution (exemple fictif)

2 – La redistribution des revenus

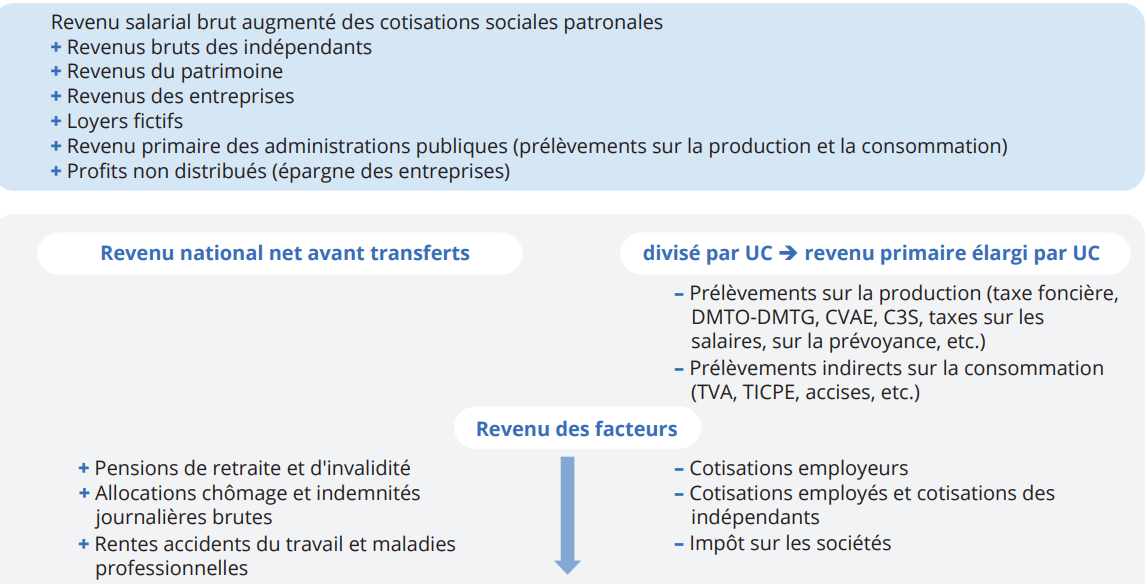

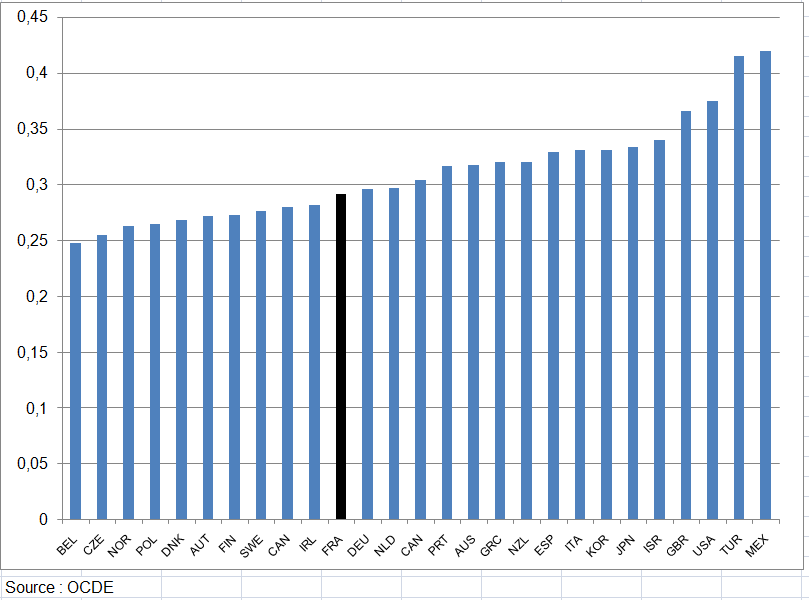

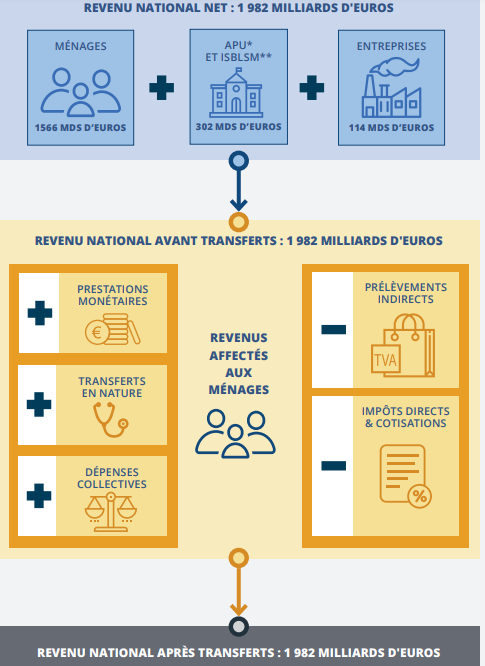

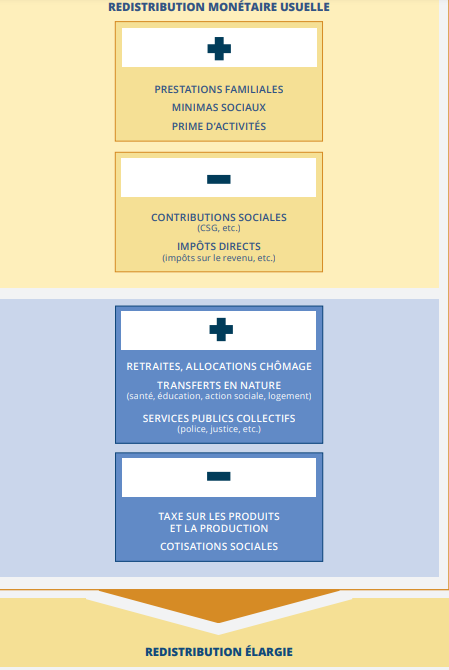

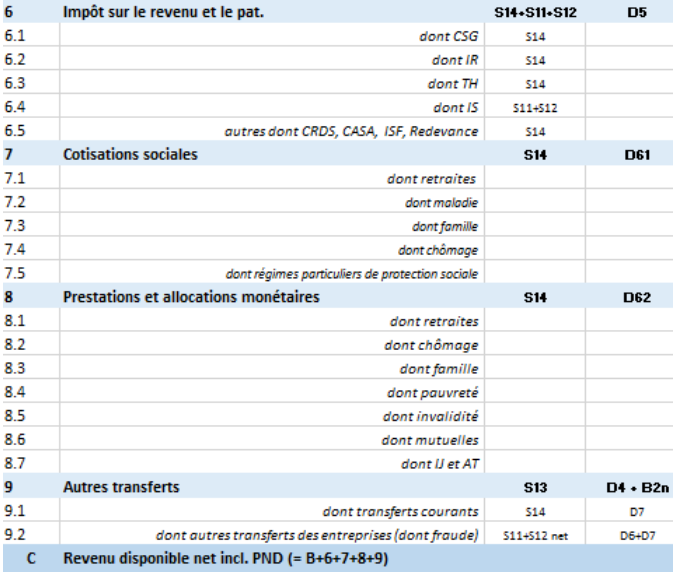

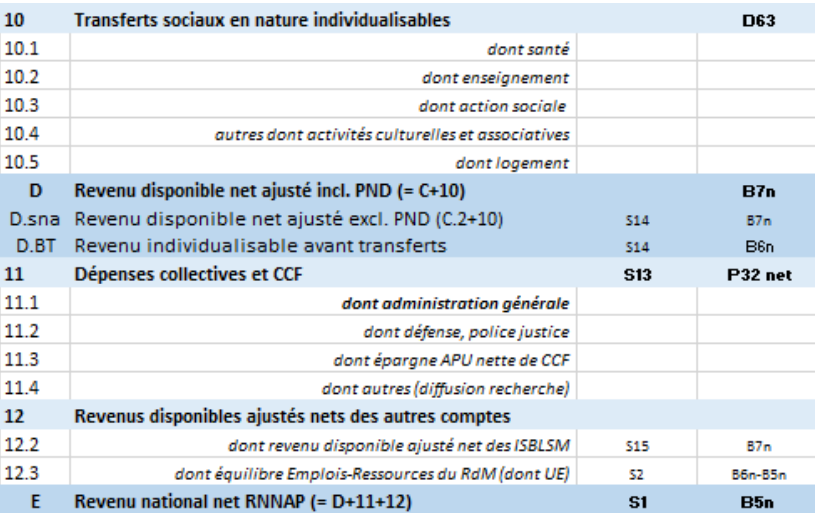

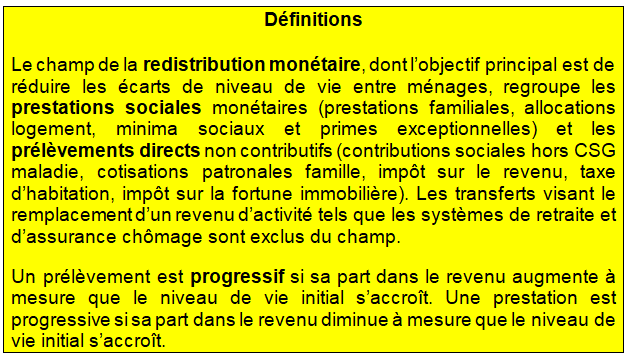

° Le graphique précédent n’est pas anodin. À coté du « revenu primaire », on s’intéresse au « revenu disponible (ajusté) » : c’est le revenu primaire, pensions de retraite et allocations de chômage comprises, dont sont déduits les prélèvements obligatoires et auquel sont ajoutées les prestations sociales. La redistribution est opérée par les prélèvements obligatoires et les transferts sociaux en espèce et en nature (voir page Dépenses publiques en Europe).

° Les instituts statistiques retiennent une liste limitée de prélèvements et prestations sociales qui est harmonisée au niveau international de façon à permettre les comparaisons. L’Insee, l’OCDE et Eurostat retiennent ainsi :

- des prélèvements obligatoires, l’impôt sur le revenu, la taxe d’habitation, les cotisations sociales de la branche famille, la CSG et les autres contributions sociales (prélèvements sociaux sur les revenus du capital…) ;

- des transferts :

- en espèce (1) tels que les prestations familiales, les aides au logement, l’allocation personnelle d’autonomie, la prime d’activité et les minima sociaux (RSA, minimum vieillesse, allocation aux adultes handicapés…)

- en nature (2) tels que la santé ou l’éducation, correspondant à une consommation finale individualisable des administrations publiques, voire même les services collectifs dans certaines études (police, justice,..) (schéma suivant).

° Comment mesurer la redistribution fiscale effectivement opérée par les États contemporains ? En pratique, la redistribution fiscale moderne résulte en effet d’un ensemble complexe de prélèvements (impôt sur le revenu, TVA, cotisations sociales…), de transferts (allocations familiales, allocations chômage, RMI, retraites…) et de dépenses prises en charge directement par l’État (santé, éducation…). Dans l’objectif de mesure des inégalités de revenus en France et entre pays, ou dans le temps, on choisit donc souvent de considérer les revenus primaires comme la somme des revenus d’activité super-bruts (salaire net plus cotisations sociales, salariales et patronales), des revenus du patrimoine, et de certains revenus de remplacement, notamment les retraites, publiques ou privées. Le système de retraite français est en effet principalement assurantiel. Les pensions peuvent donc être considérées comme des « revenus différés ».

° Quant à la redistribution, elle se mesure en comparant la répartition (plus ou moins inégale) des revenus primaires des ménages à celle (plus ou moins inégale) de leurs revenus disponibles, ces derniers intégrant par définition les prestations sociales en espèces et les prélèvements obligatoires directs. Mais on peut aller plus loin et prendre en compte les impôts indirects et surtout les transferts sociaux en nature (éducation, santé,..).

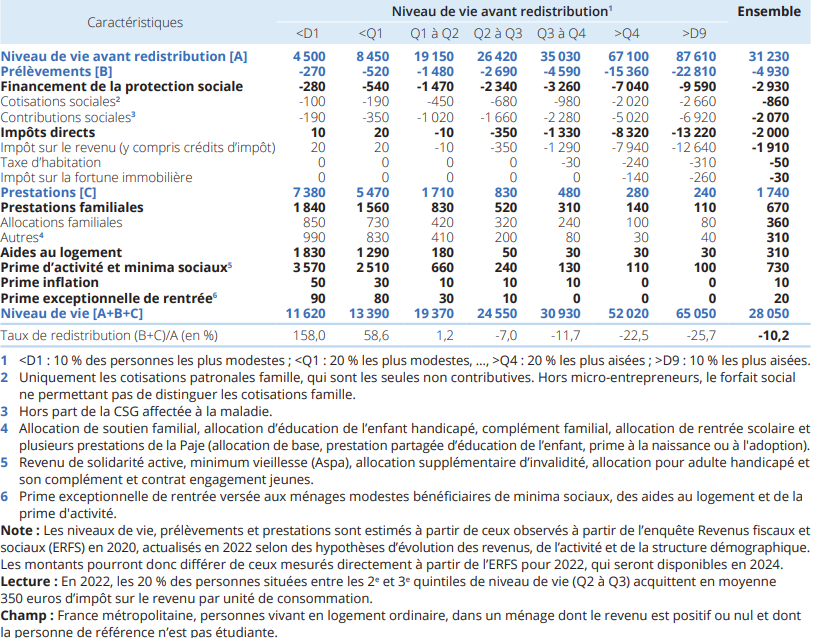

° À la base, les 10 % les plus aisés ont en moyenne un revenu 20 fois plus élevé que les 10 % les plus modestes en France, 6 600 euros par mois contre 340 euros, pour une personne seule selon l’Insee en 2021. On parle revenu primaire, c’est-à-dire celui perçu avant de payer des impôts ou de recevoir des prestations sociales. Une fois les impôts retirés et les prestations sociales versées, le rapport entre les 10 % les plus riches et les 10 % les plus pauvres se réduit de 19,6 à 5,5. Après redistribution, les inégalités de revenus ont donc été divisées par 3,5.

° Pour éviter qu’une partie de la population vive dans la misère absolue, la solidarité fonctionne à travers des aides comme les minima sociaux pour les plus modestes (RSA, aides aux personnes handicapées), les allocations familiales, les aides au logement, la prime d’activité, etc. Au total, les prestations sociales en espèce procurent presque 600 euros mensuels aux 10 % les plus modestes, presque deux fois leurs revenus du travail. Leur revenu moyen s’établit ainsi à 900 euros après redistribution. Il s’agit de leur revenu dit « disponible »

° À l’autre bout de l’échelle des revenus, les 10 % les plus riches touchent en moyenne près de 6 600 euros par mois : des salaires, des revenus du patrimoine et, là aussi, des pensions de retraite ou des allocations chômage, par exemple. Il s’agit toujours du revenu « primaire ». En moyenne, les plus aisés versent 1 643 euros à la solidarité nationale, dont 700 euros de cotisations sociales et 942 euros d’impôts. Logiquement, ils touchent peu de prestations sociales (12 euros par mois), essentiellement des allocations familiales. ll faut noter qu’en dépit des progrès réalisés, une partie des revenus du patrimoine demeure mal prise en compte dans les statistiques de l’Insee, ce qui sous-estime le niveau de vie des plus aisés.

° Pour dresser un panorama complet de la redistribution opérée par l’État, il faudrait aller plus loin. Compter aussi les impôts dits « indirects » comme la TVA ou les taxes sur l’essence, par exemple. Il faudrait également chiffrer la valeur des services publics, comme l’école gratuite ou les remboursements de soins de santé. Ce calcul est toutefois complexe et théorique : il n’est pas facile de mesurer comment on utilise les services publics selon que l’on est riche ou pauvre. En ce qui concerne la police ou l’armée, par exemple, c’est impossible.

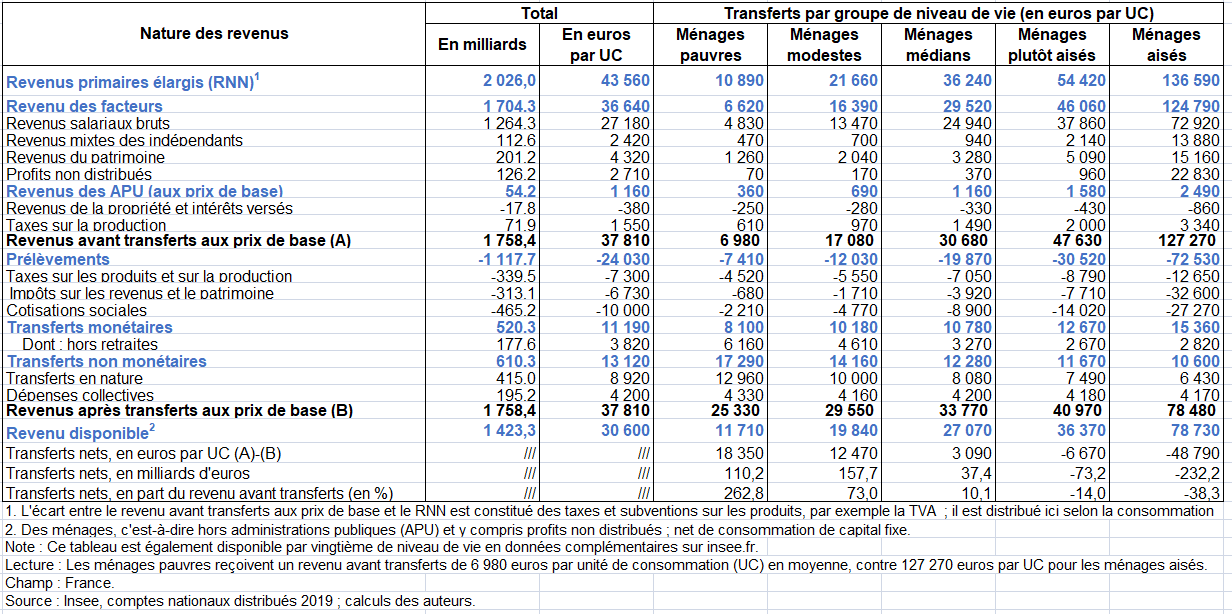

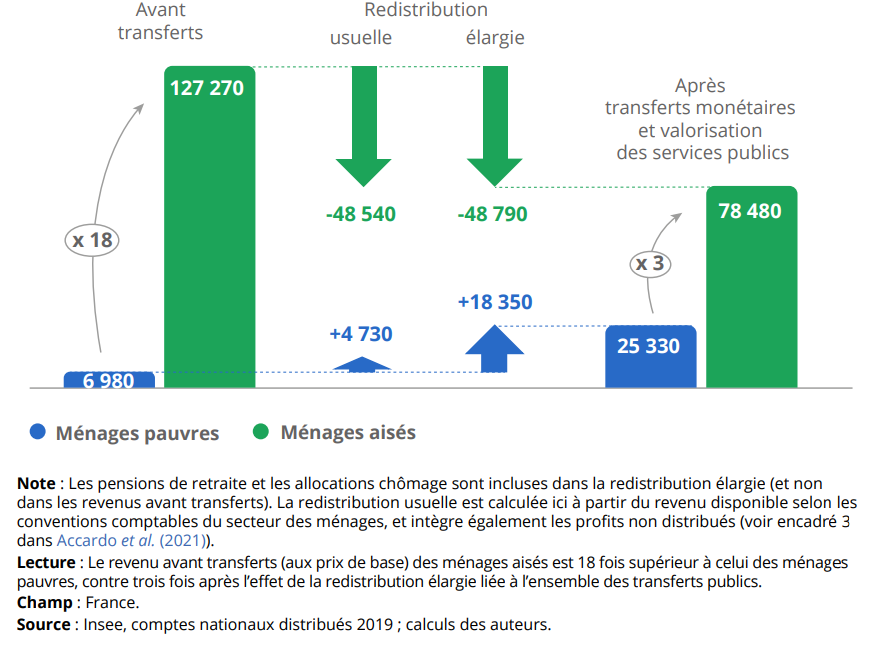

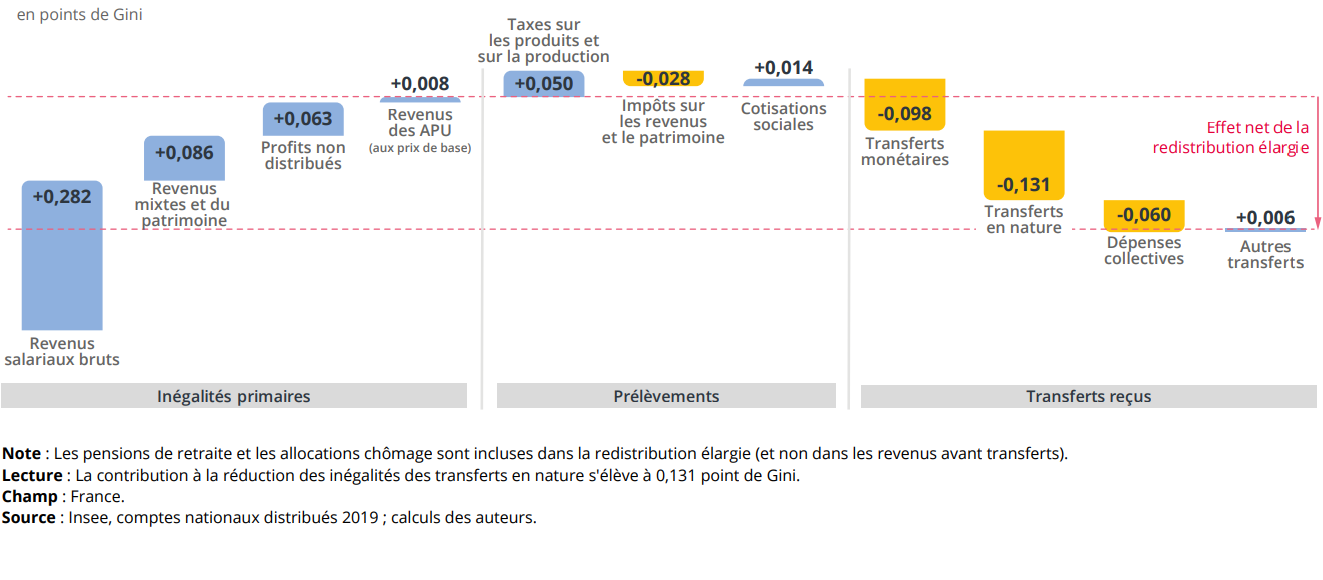

° Malgré ces difficultés, l’Insee calcule la « redistribution élargie » qui tient compte de l’effet des services publics. Lécart entre les ménages pauvres (qui gagnent moins de 60 % du niveau de vie médian) et les ménages aisés (qui gagnent 1,8 fois le niveau de vie médian) serait de 1 à 18 avant redistribution. Après redistribution, tout mis bout à bout (impôts et prélèvements, prestations sociales et services publics), pauvres et riches se situeraient dans un rapport de 1 à 3, ce qui paraît une réduction énorme des inélaités.

Les différents concepts de revenu selon L’Insee

Source : Insee, https://www.insee.fr/fr/statistiques/5371275?sommaire=5371304

3 – Les inégalités de revenus au niveau international

° Comment cette inégalité des salaires entres salariés se transcrit elle en termes d’inégalité des revenus entre ménages ? L’opération est complexe car il faut à la fois ajouter les revenus d’activités non salariaux des travailleurs indépendants, les revenus et transferts sociaux, les revenus de patrimoine, puis appareiller les salariés, les non-salariés et leur enfant pour former des ménages.

° Dans la base OCDE, le revenu désigne le revenu disponible d’un ménage au cours d’une année donnée, donc après impôts et transferts (voir ci-dessus). Il comprend les salaires, les revenus du travail non salarié, les revenus du capital et les transferts monétaires reçus de l’État, déduction faite de l’impôt sur le revenu et des cotisations de sécurité sociale. Le revenu du ménage est réparti entre chacun de ses membres, un ajustement étant opéré pour tenir compte des disparités entre les besoins de ménages de tailles différentes. Les inégalités de revenus entre les personnes sont mesurées ici à l’aide de cinq indicateurs.

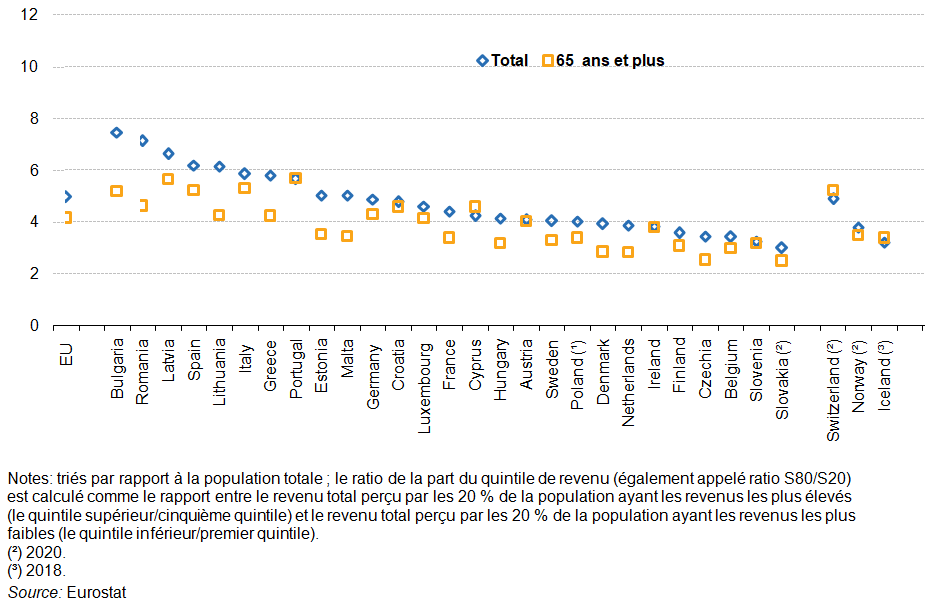

° Plusieurs ratios sont ainsi publiés dans cette base : le rapport S80/S20 est le ratio entre la moyenne des revenus des 20 % de la population les plus riches et la moyenne des revenus des 20 % de la population les plus pauvres. Le rapport interdécile D9/D1; le rapport interdécile D9/D5 est le rapport de la valeur supérieure du neuvième décile au revenu médian et le rapport interdécile D5/D1 est le rapport du revenu médian à la valeur supérieure du premier décile. L’indice de Palma est la somme des revenus gagnés par les personnes ou ménages situés dans le décile supérieur (le 10 % supérieur) divisée par la somme des revenus acquis par les 40 % des ménages au bas de l’échelle.

Inégalité de revenu : Coefficient de Gini, 2021 des pays de l’OCDE

4 – L’évolution historique des inégalités de revenus

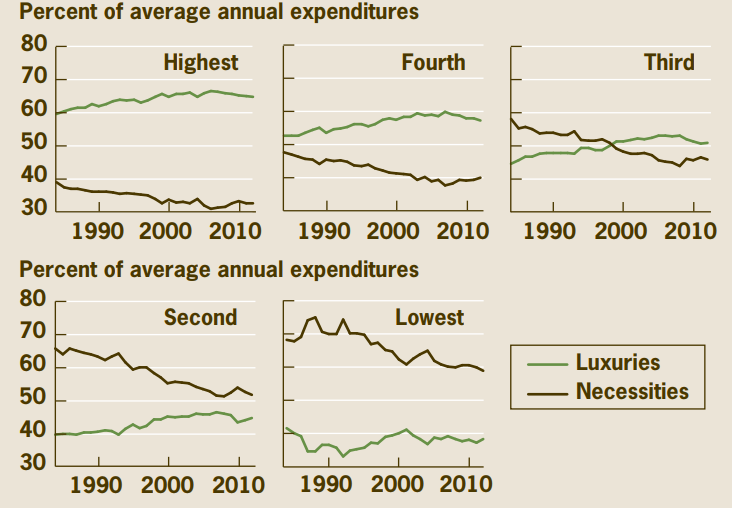

° Dans cette page, on va tenter une synthèse des différents travaux français et étrangers sur les liens entre catégories de revenu et consommation, en essayant de prendre une vision large du revenu, incluant notamment les revenus de patrimoine. On essaiera de situer les inégalités de revenus en France par rapport aux autres pays. de voir comment celles-ci ont évolué ? Mais les économistes ne sont pas toujours d’accord sur ces évolutions.

a) Des chiffres parmi d’autres ….

° Selon Simon Kuznets, l’inégalité est surtout appelé à dessiner une courbe en Ω au cours du processus de développement, avec une première phase d’inégalités de revenus croissantes, suivie par une seconde phase de stabilisation, puis de diminution substantielle des inégalités. Ce mouvement se retrouve plus ou moins dans tous les pays depuis le début du XIX ème siècle jusque dans les années 1980. Mais on constate à partir de là que l’inégalité aurait recommencé à augmenter dans les pays occidentaux et a porter ainsi le coup fatal à cette courbe en Ω reliant inexorablement développement et inégalité. Ce retournement de la courbe de Kuznets marquerait la fin des grandes lois historiques sur l’évolution des inégalités de revenus, au moins pour un certain temps et incite à une analyse minutieuse qui fait que l’inégalité augmente ou diminue à différents points du temps

° Il semble que les inégalités de revenus se renforcent en période crise économique comme après la crise de 2009 ou celle de l’inflation en 2021-2022 si on les mesure par le pouvoir d’achat du revenu, voire durant celle de 1929. Elles augmenteraient aussi en période où la politique gouvernementale est favorable aux riches comme aux États-Unis ou au Royaume-Uni dans les années 80-90.

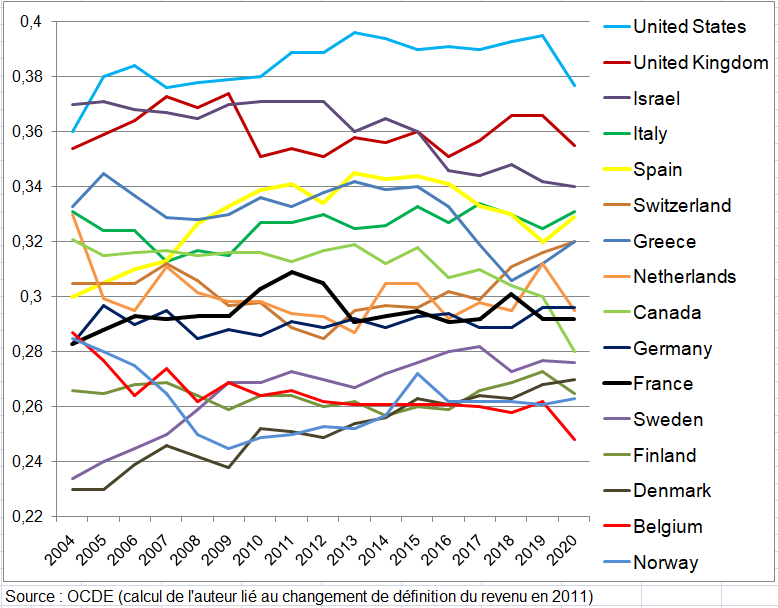

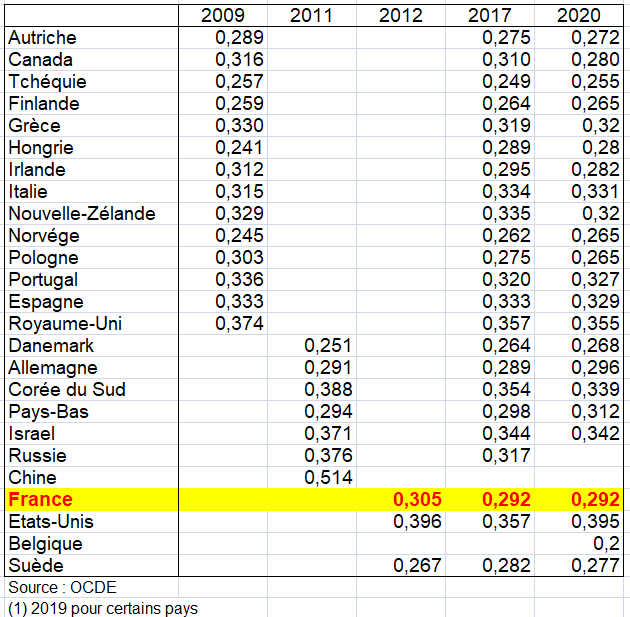

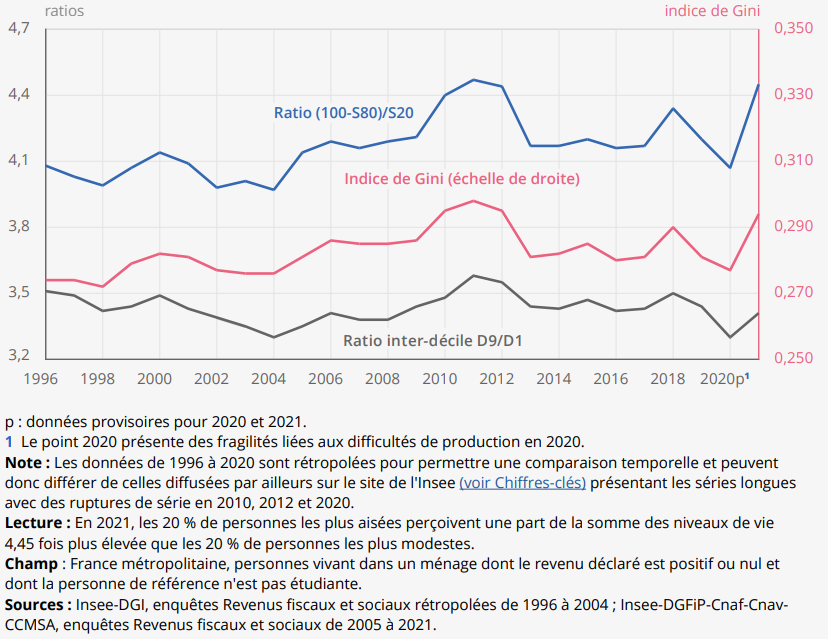

° Comment ont évolué les ratios des inégalités de revenus et comment se situent les ratios français en évolution ? Les tableaux et graphiques suivants décrivent l’évolution de l’inégalité des revenus depuis 2004. Les ratios de Gini ne sont pas au même niveau comme on vient de le voir. Une rupture de série d’une ampleur assez faible s’est produite en 2011-2012, liée à une nouvelle définition du revenu. Deux pays sont plutôt inégalitaires ; les États-Unis et le Royaume-Uni.

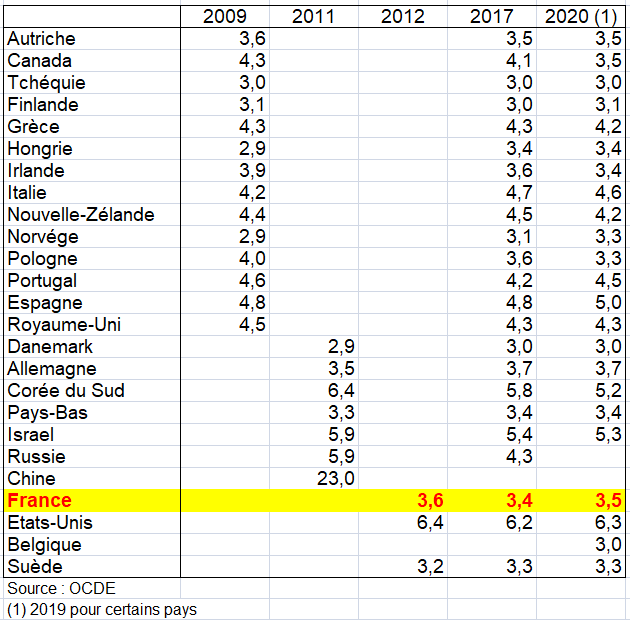

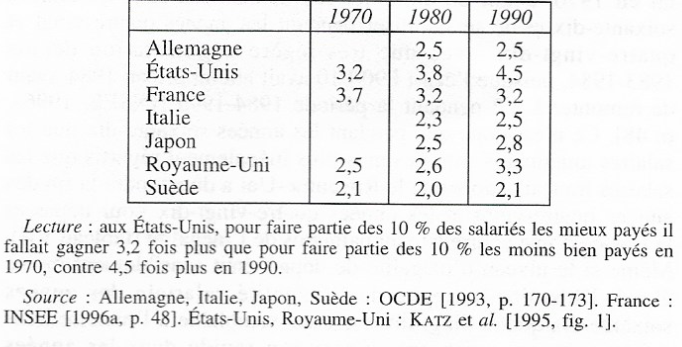

° L’indicateur P90/P10 a le mérite d’être disponible de façon relativement fiable pour de nombreux pays. Aux États-Unis, l’écart P90/P10 entre les 10% les mieux payés et les 10% les moins bien payés, dépasse 6. Le coefficient de Gini est 0,395 en 2020. La hausse de ce ratio remonte aux années 1970-1980 (après une baisse entre 1945 et 1970), ce qui ramènerait les États-Unis à un niveau d’inégalité des revenus de l’entre deux-guerres. Le cas du Royaume-Uni est un peu différent où le ratio P90/P10 a a aussi augmenté de près de 30% entre 1980 et 1990, si bien que dans les années quatre-vingt-dix, le Royaume-Uni avait en partie rejoint les États-Unis dans le peloton de tête des inégalités de revenus. La France en revanche a un ratio de 3,4 très proche de celui de l’Allemagne, à peine supérieur à ceux des pays scandinaves avec des écarts de l’ordre de 3 malgré une légère augmentation comme en Suède ou en Norvège. Dans les deux tableaux suivants, les cases vides sont liées à une définition révisée du revenu des ménages, incluant la valeur des biens produits pour l’autoconsommation comme élément du revenu des indépendants, mais dont les séries ont été rétropolées dans plusieurs pays jusqu’en 2004.

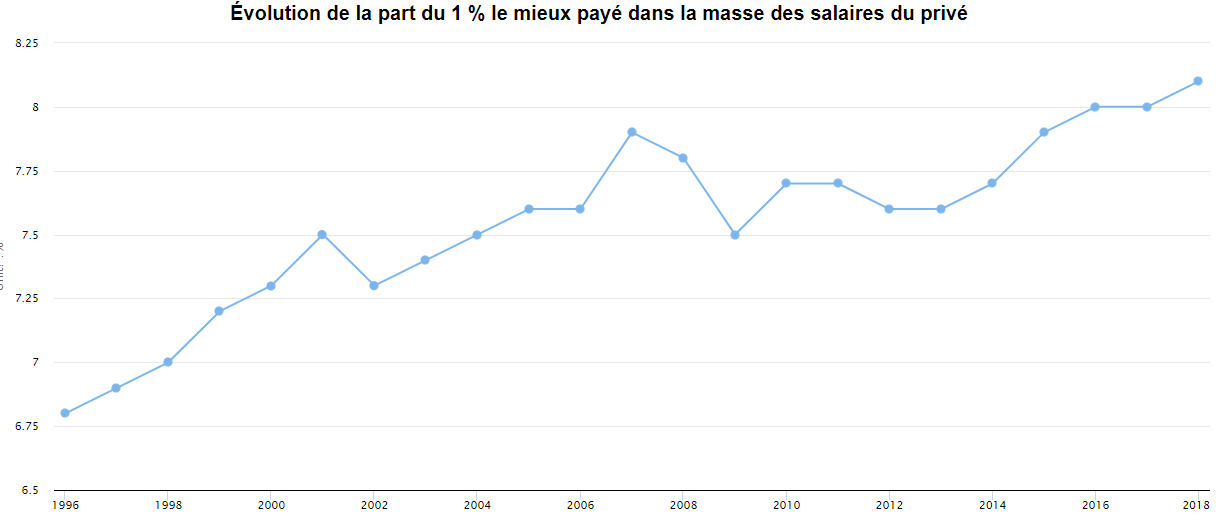

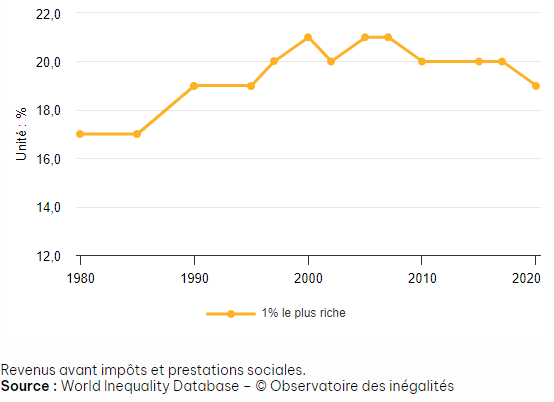

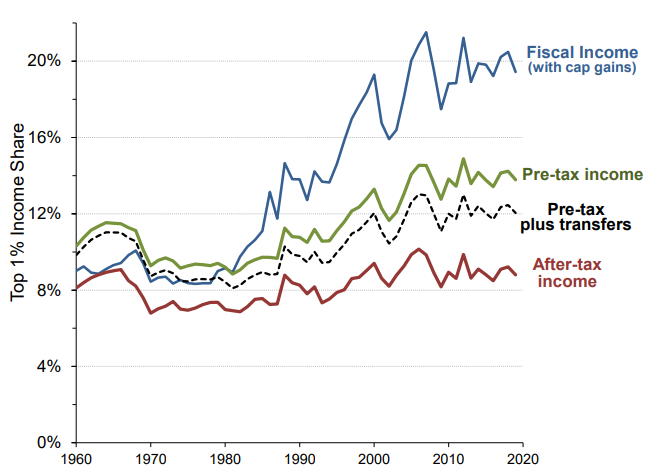

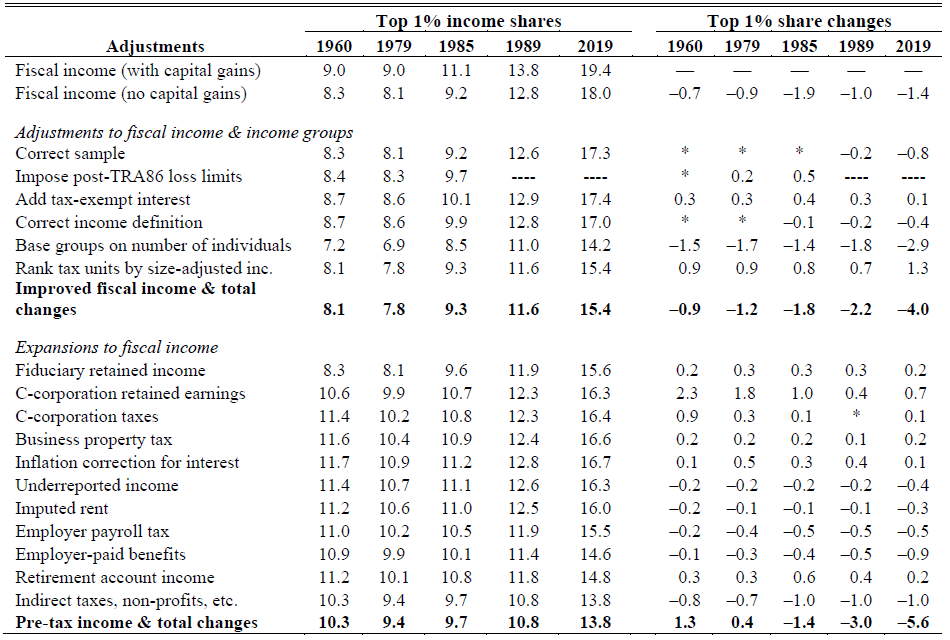

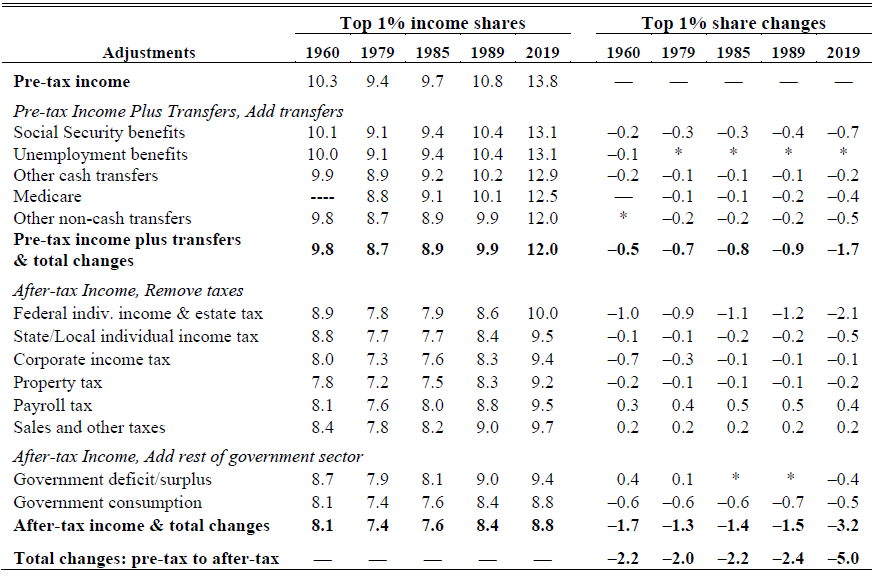

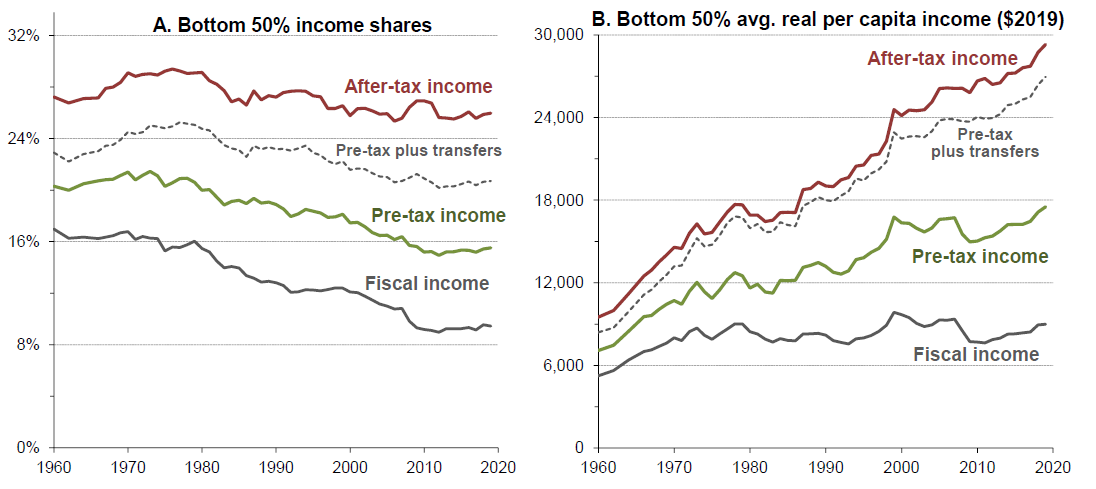

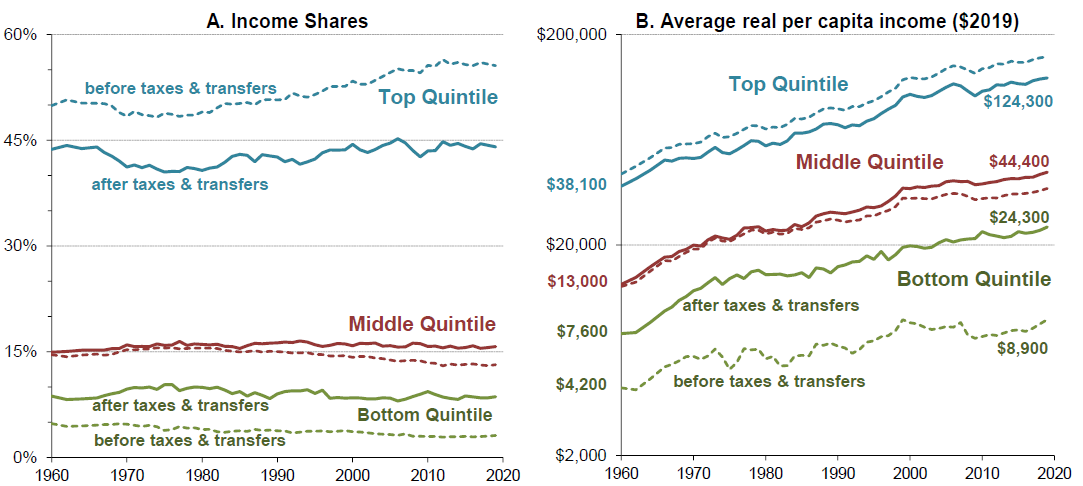

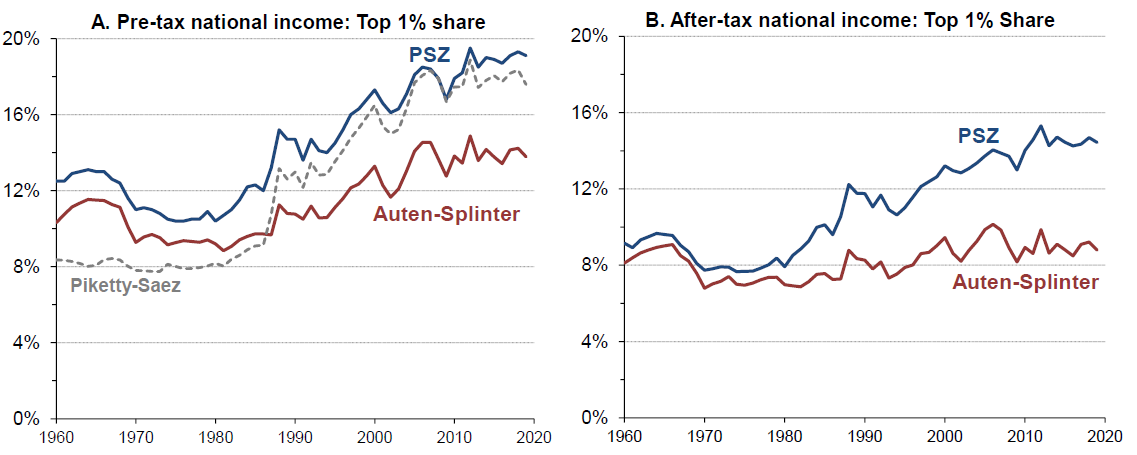

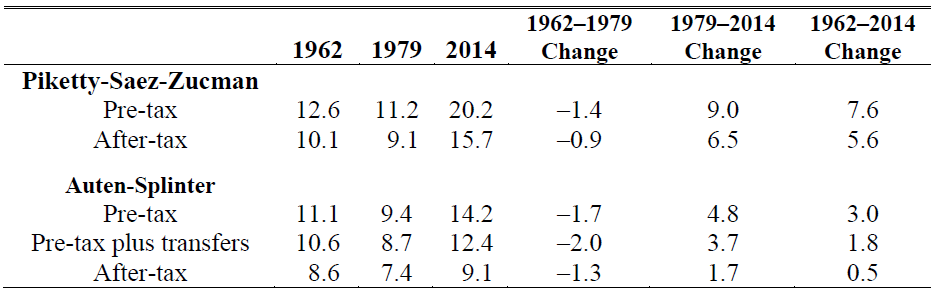

° Selon T. Piketti, E. Saez et G. Zucman , les revenus des 1 % les plus riches auraient augmenté aux États-Unis beaucoup plus vite que les autres. Alors qu’ils captaient 10 % des revenus nationaux en 1962, ces 1 % en auraient accaparé deux fois plus en 2014 (20,2 %, soit 15,7 % après impôt). L’acceptation de cette idée a influencé une bonne part des travaux universitaires, de J. Stiglitz. Elle a lié l’augmentation des inégalités de revenus à une moindre efficacité économique et à une stagnation des salaires de la classe moyenne, et a même inspiré le président B. Obama : son directeur du budget, P. Orszag, a écrit en 2009 que leurs travaux avaient fortement influencé sa politique fiscale américaine.

Inégalité des revenus : Coefficient de Gini dans des pays occidentaux

Inégalité des revenus : Coefficient de Gini

Écart P90/P10 entre les 10% les mieux payés et les les 10% moins bien payés

La montée des inégalités de revenus salariales entre 1970 et 1990, mesurée par le ratio P90/P10 ( source https://www.cairn.info/l-economie-des-inegalites–9782707156082.htm).

b) Mais quels chiffres retenir ?

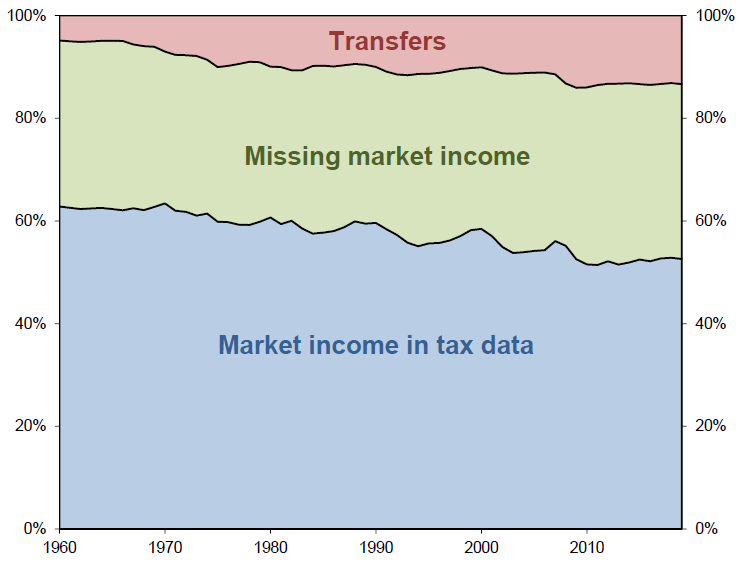

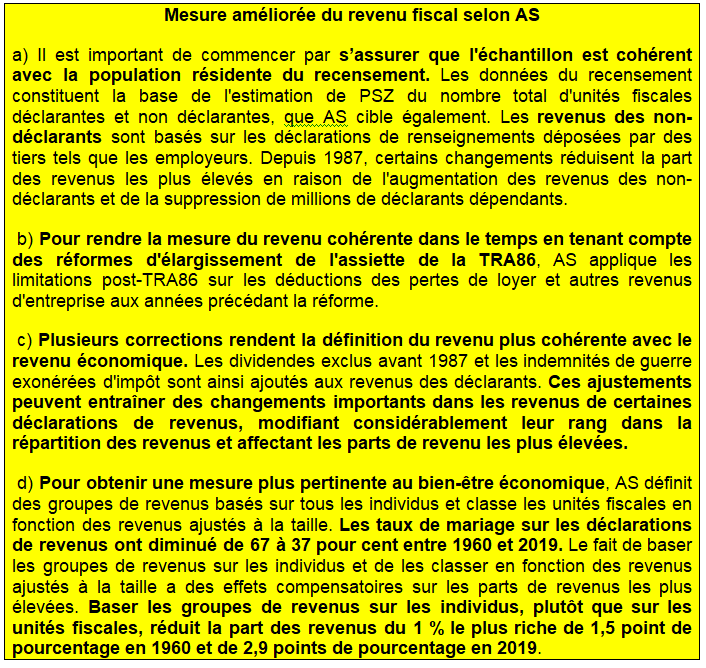

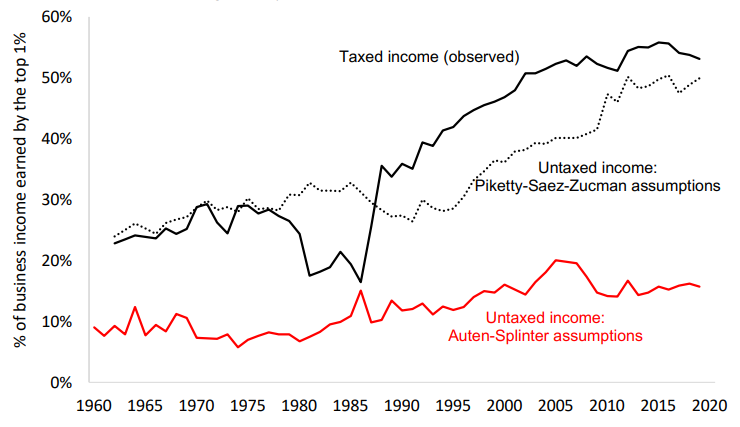

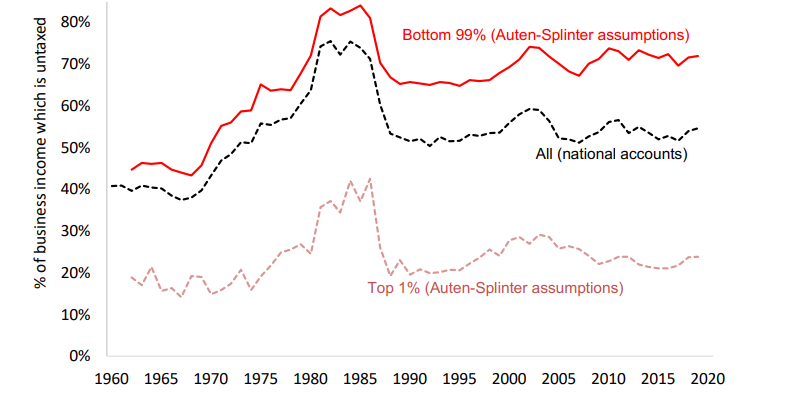

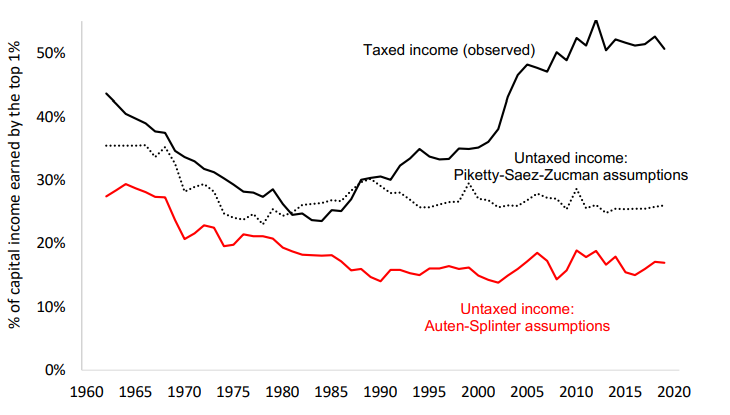

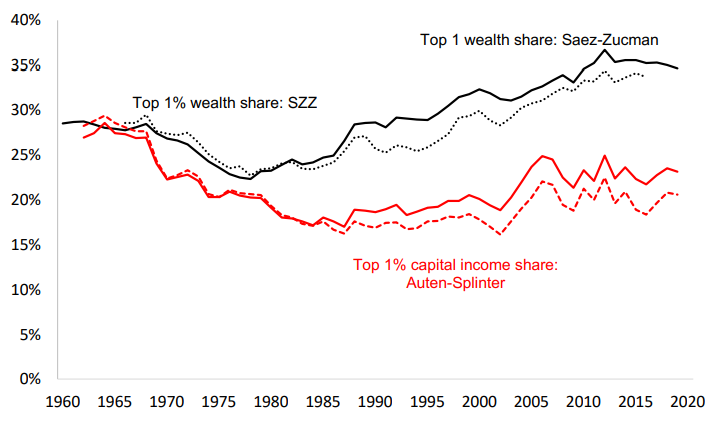

° Or G. Auten et D. Splinter, économistes américains, ont étudié récemment la part de revenus des 1 % les plus riches. Ils aboutissent à une conclusion radicalement différente que celle de T.Piketti, E. Saez et G. Zucman (voir chapitre 10): la part des 1 % n’aurait pas évolué dans le temps, restant, après impôt, autour de 8 % de la richesse nationale en 2020 à peine plus qu’en 1960. L’augmentation des revenus des plus riches a serait beaucoup moins importante que ne le laisse supposer l’étude des économistes français. Les deux principales raisons résideraient dans la redistribution de revenus et l’évolution de la fiscalité des impôts.

° Mais ce serait d’abord une question de données. Les économistes français auraient basé leur analyse sur les déclarations de revenus des particuliers. Or, arguent G. Auten et D. Splinter, une part grandissante des revenus (39%) n’apparaît pas dans ces déclarations. Ils puisent, eux, dans les données du fisc américain en liant les déclarations de revenus avec d’autres revenus, par exemple les prestations d’aide sociale ou de retraite.

° En outre leur méthodologie diverge. Les différences les plus importantes concerneraient l’estimation de revenus sous-déclarés. Les économistes américains affirment également que les transferts d’épargne d’un fonds de pension à un autre ont été comptabilisés comme des revenus par T. Piketty, E. Saez et G. Zucman . Ils pointent enfin du doigt l’évolution de la structure des ménages. Si les plus riches sont presque tous mariés, ce n’est pas le cas des plus pauvres, chez qui le nombre de familles monoparentales a bondi. Résultat, la richesse est statistiquement de plus en plus concentrée chez les riches et de plus en plus diluée chez les autres.

° Enfin les taux d’imposition effectifs du premier pour cent auraient augmenté, tandis que ceux des 90 % ont chuté, ce. La réforme fiscale américaine de 1986 aurait aussi changé la donne : le taux d’imposition sur la tranche la plus élevée des revenus est passé de 50 % à 28 %, sous le taux des entreprises (qui a baissé depuis). Ce changement aurait mené des ménages à hauts revenus à cesser de se servir de leurs entreprises pour payer moins d’impôts, ou à se verser davantage de dividendes.

° Les économistes français ont répondu à l’article de G. Auten et D. Splinter qui répartiraient à tort une quantité importante et croissante de revenus d’entreprise et de capital non imposés au bas de la distribution. Décidément la mesure des inégalités de revenus est compliquée comme d ‘autres ratios macroéconomiques. Tout des hypothèses retenues, des sources statistiques qui en découlent et du choix de la variable : revenus avant ou après impôts, prise en compte des transferts publics en espèce et en nature.

5/ stabilité des inégalités de revenus après transferts mais pas de celles de patrimoine

° Les différentes études ne sont pas toutes d’accord sur l‘évolution des inégalités de revenus en France comme dans d’autres périodes de l’histoire de France et des autres pays. On pense ainsi au Royaume-Uni avant la première révolution anglaise où on disposait il est vrai de bien moins de moyens statistiques qu’aujourd’hui.

° Il ressort néanmoins de plusieurs travaux français que les inégalités de revenus en France ne se seraient guère aggravées entre 2008 et 2018, sauf probablement pour les très hauts revenus en forte progression. De plus, elles ne seraient pas plus importantes que dans de nombreux pays de l’UE, du fait du système important de redistribution qui permet aux ménages les plus modestes de percevoir des transferts, notamment des prestations sociales et des transferts sociaux en nature (éducation, santé,..) voire des autres dépenses publiques (page Dépense Publique). De plus la France a un des taux de pauvreté assez bas par rapport à la moyenne de l’Union européenne.

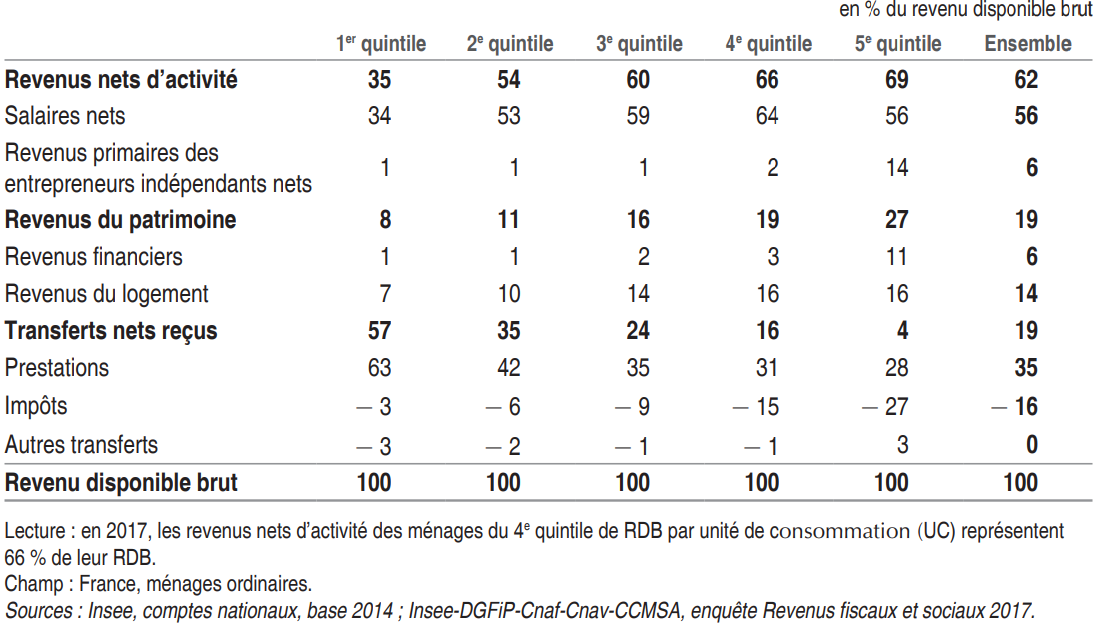

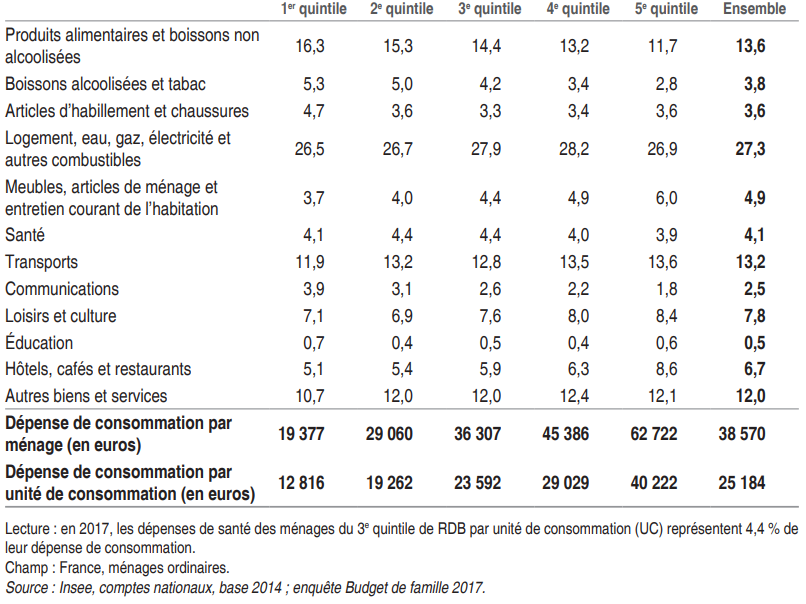

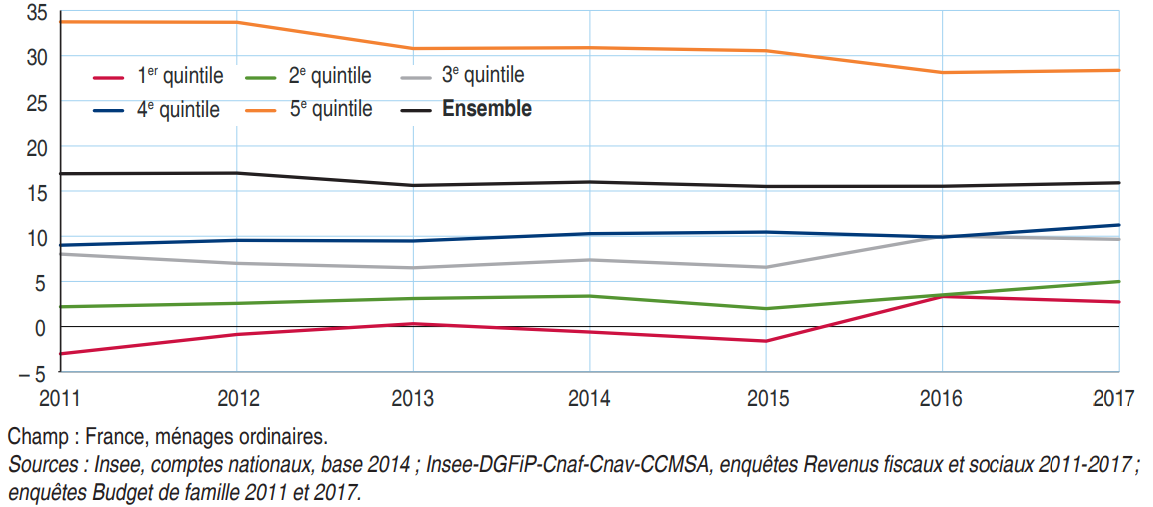

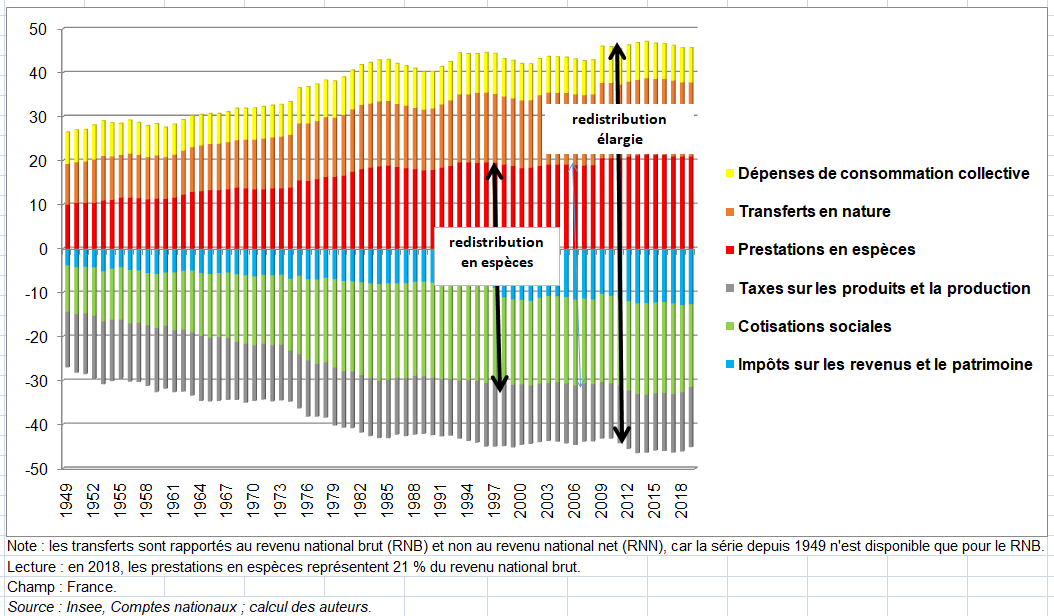

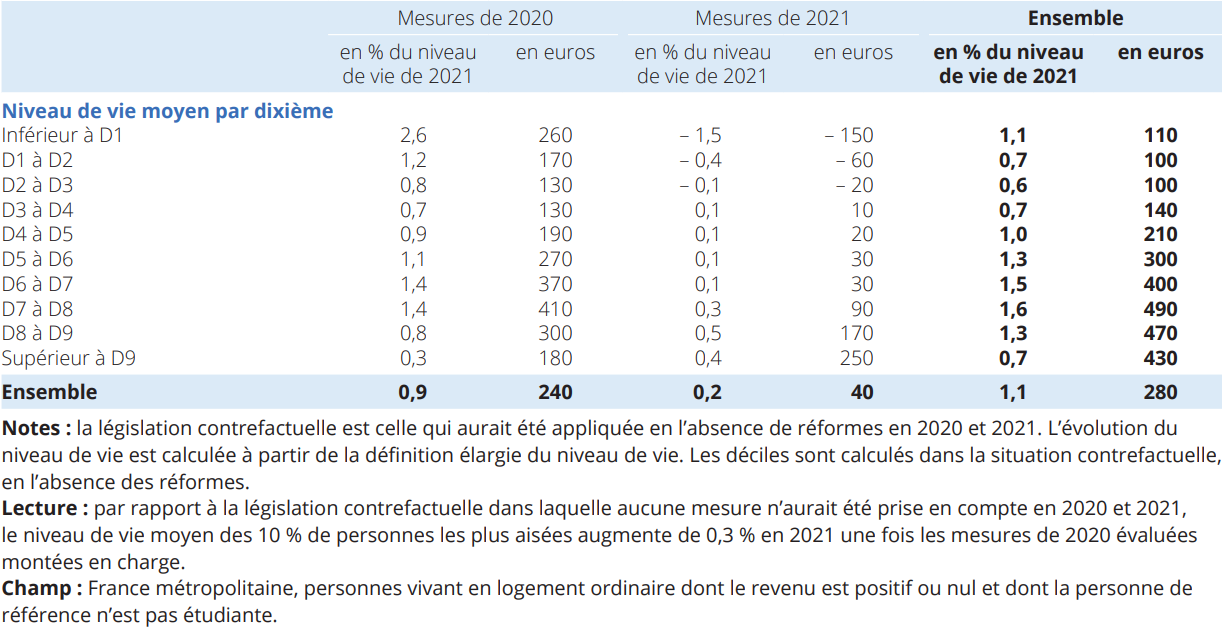

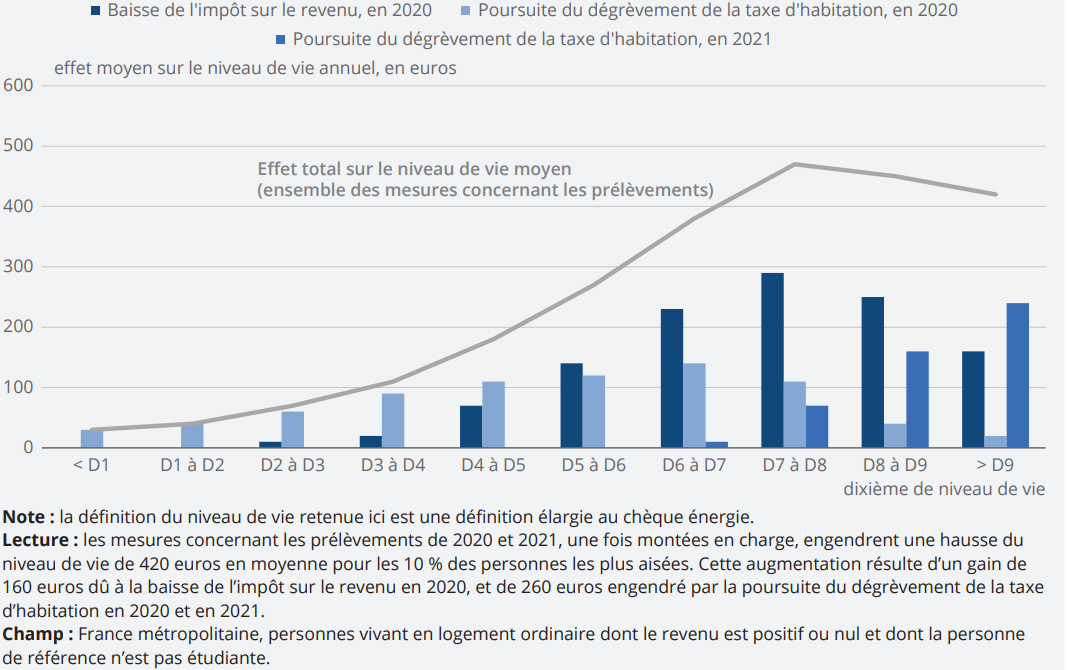

° Le système socio-fiscal serait ainsi redistributif. Le ratio des prélèvements obligatoires sur le revenu disponible brut est passé de 21 % dans les années 1950 à plus de la moitié entre 2010 et 2016. Parallèlement, la part des prestations sociales dans le revenu des ménages s’élevait à 16 % dans les années 1950 et atteint actuellement un niveau moyen de l’ordre de 35 %. Au total, la proportion des revenus dépendant des politiques fiscales et sociales est plus importante de nos jours, ce qui peut conduire à des fluctuations importantes de pouvoir d’achat à très court terme, notamment lorsque des mesures sont mises en place.

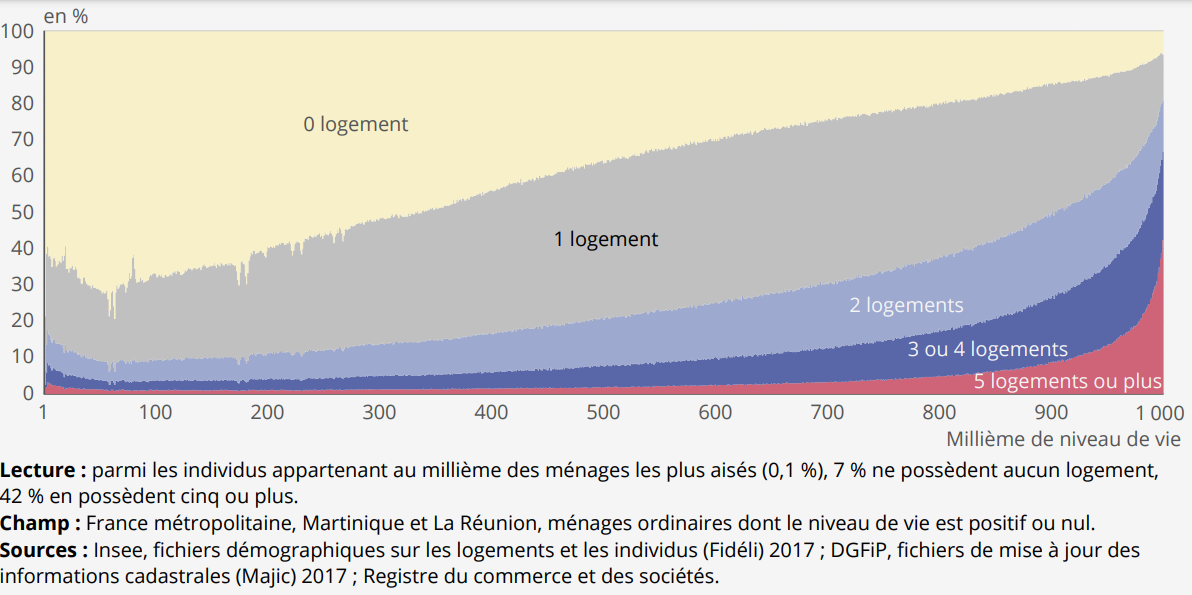

° Mais les inégalités de patrimoine, elles, se seraient aggravées. C’est ce que T. Piketty tente de démontrer dans Le capital au XXIe siècle {1]. Son livre aborde avant tout le sujet de l’accumulation du capital. La richesse se vérifie dans le patrimoine (portefeuille en Bourse, biens immobiliers, loyers, plus-values, intérêts) beaucoup plus que dans les revenus de travail (salaire, primes, etc.).

° La thèse centrale du livre repose sur une « loi fondamentale du capitalisme »: r>g, où r est le taux de rendement du capital avant impôts (intérêts, dividendes, royalties, loyers, plus-values financières et immobilières…) et g la croissance du PIB, dont dépend la progression des revenus du travail. Autrement dit, les revenus des placements croissent plus vite que les salaires. Donc il est plus facile d’épargner pour le capitaliste afin de faire grossir son patrimoine que pour le salarié qui doit s’en constituer un. Cette loi se serait souvent vérifiée souvent dans l’histoire (p. 562).

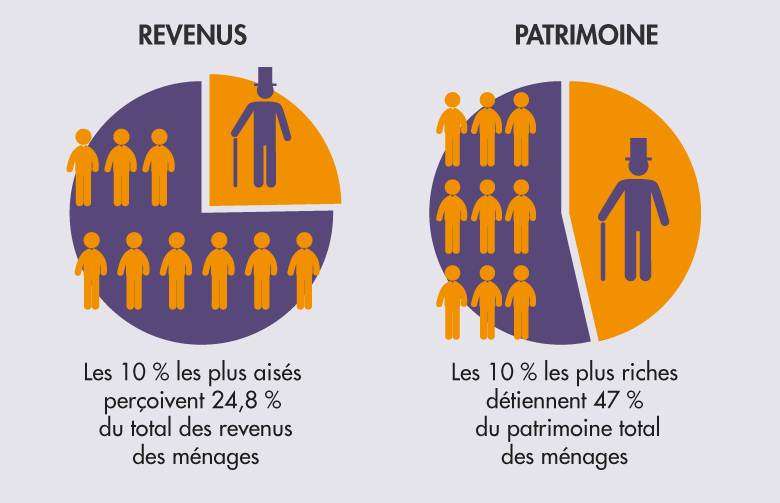

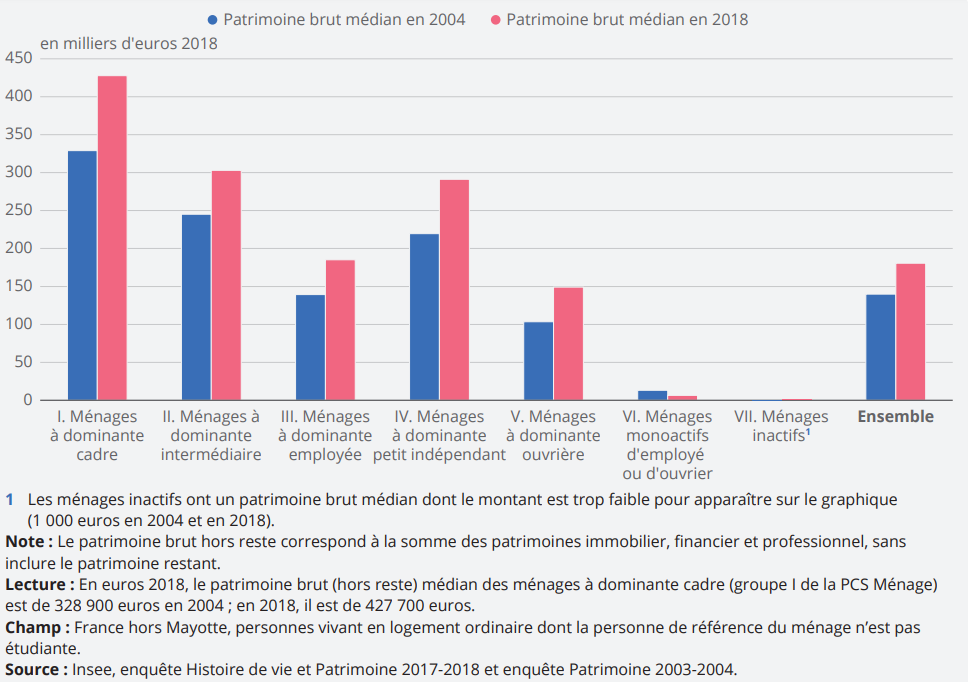

° Le patrimoine amplifie ainsi les inégalités constatées au niveau des revenus. En effet, les 10 % des ménages aux revenus les plus importants détiennent 24,8 % de la totalité des revenus disponibles tandis que les 10 % des ménages les plus dotés en patrimoine concentrent 46,4 % du patrimoine total.

Ménages : répartition du patrimoine encore plus inégalitaire que celle des revenus en 2018

Source : lafinancepourtous.com d’après l’Insee

6 – Les inégalités de revenus face à l’inflation

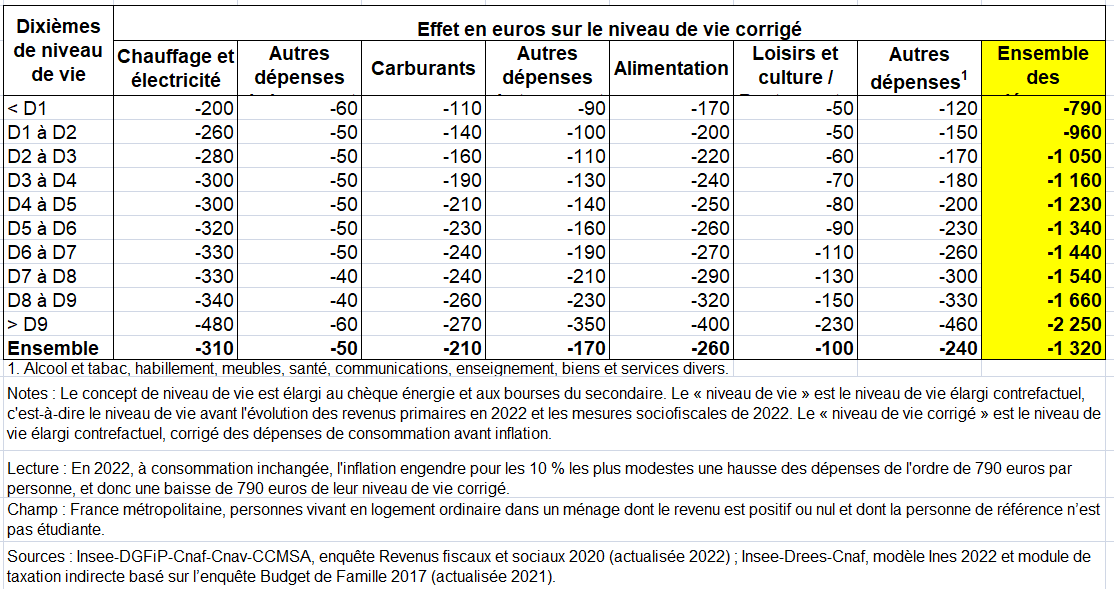

° Il serait enfin instructif de suivre les inégalités de revenus mais aussi de consommation depuis la crise du Covid 19. Comment cette crise affecte les revenus des plus pauvres ou des plus aisés ? Entre 2021 et 2022, les prix des biens et des services ont augmenté de manière historique. D’abord portée par l’énergie dont les prix ont augmenté de 23 % en un an, l’inflation en 2022 s’est peu à peu diffusée à la plupart des autres biens et services. L’alimentation, premier poste de dépenses des ménages, est devenue la principale contribution à la hausse de l’indice des prix à la consommation à partir de l’automne (+7,3 % en un an). En faisant l’hypothèse de comportement inchangé, c’est-à-dire en supposant que les ménages n’ont pas modifié, en 2022, leur consommation en réaction à la hausse des prix, l’inflation représente en moyenne une perte de 1 320 euros annuels par personne. Cette hypothèse de quantités inchangées répond à l’objectif de mesurer la contrainte monétaire que l’inflation engendre. Dans les faits, les personnes ont adapté leur consommation à l’inflation, par la quantité ou la qualité, et les volumes consommés ont évolué entre 2021 et 2022. ° Cette perte s’échelonne de 790 euros en moyenne pour les 10 % les plus modestes jusqu’à 2 250 euros pour les 10 % les plus aisés (tableau suivant).

Effet moyen, en euros, de l’inflation en 2022 sur le niveau de vie corrigé, par dixième de niveau de vie

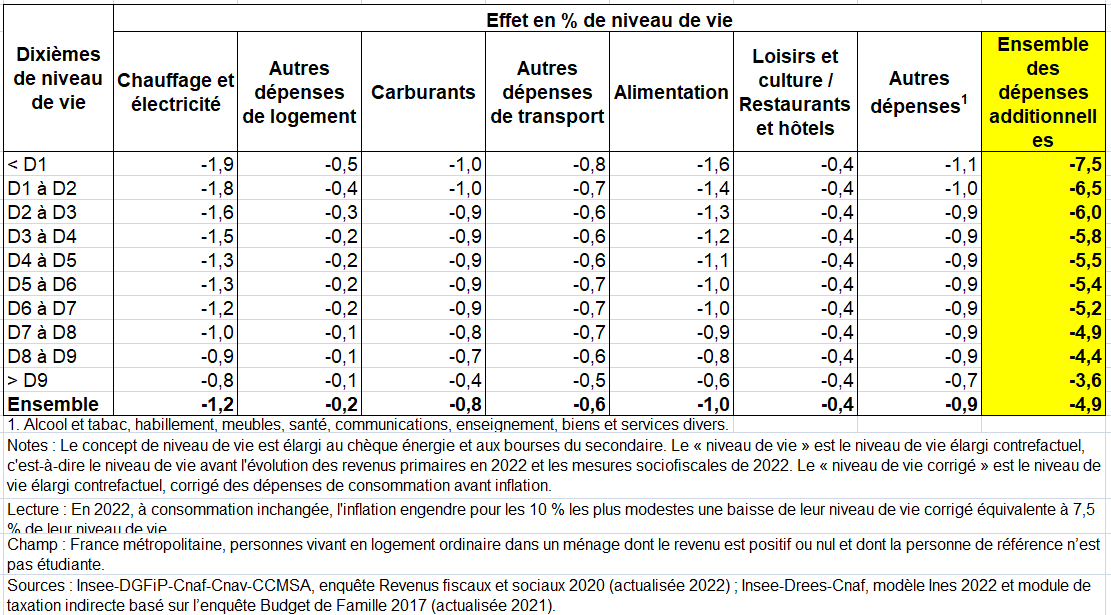

° Mais rapportées au niveau de vie, ces pertes pèsent davantage chez les plus modestes (-7,5 % pour le premier dixième, -6,5 % pour le deuxième), qui sont déjà les plus contraints financièrement, que chez les plus aisés (-4,4 % pour le neuvième dixième et -3,6 % pour le dernier) (tableau suivant). Dans l’ensemble, près de 60 % de la hausse des dépenses provient de l’alimentation, du chauffage, de l’électricité et des carburants. Si des dispositifs de blocage de prix, la remise sur le prix des carburants et le bouclier tarifaire sur les prix de l’énergie, ont permis d’atténuer les hausses de factures, l’inflation a systématiquement pesé de manière plus forte sur les personnes les plus modestes : pour les 10 % les moins aisés, la hausse des dépenses de chauffage et d’électricité représente -1,9 % rapportée à leur niveau de vie, -1,0 % pour les carburants et -1,6 % pour l’alimentation, contre respectivement -0,8 %, -0,4 % et -0,6 % pour les 10 % les plus aisés (. Les autres dépenses de logement, qui comprennent l’entretien, les loyers et l’eau, les autres dépenses de transport, notamment l’achat de véhicules et leur entretien, ou encore les services de transports ferroviaires de passagers (les prix de ces derniers ayant augmenté d’environ 10 % en un an) ont aussi grevé le niveau de vie corrigé des ménages et représentent près de 20 % des hausses de dépenses dues à l’inflation.

Effet moyen, en pourcentage, de l’inflation en 2022 sur le niveau de vie corrigé, par dixième de niveau de vie

I – INÉGALITÉS DE REVENUS OU DE PATRIMOINE ?

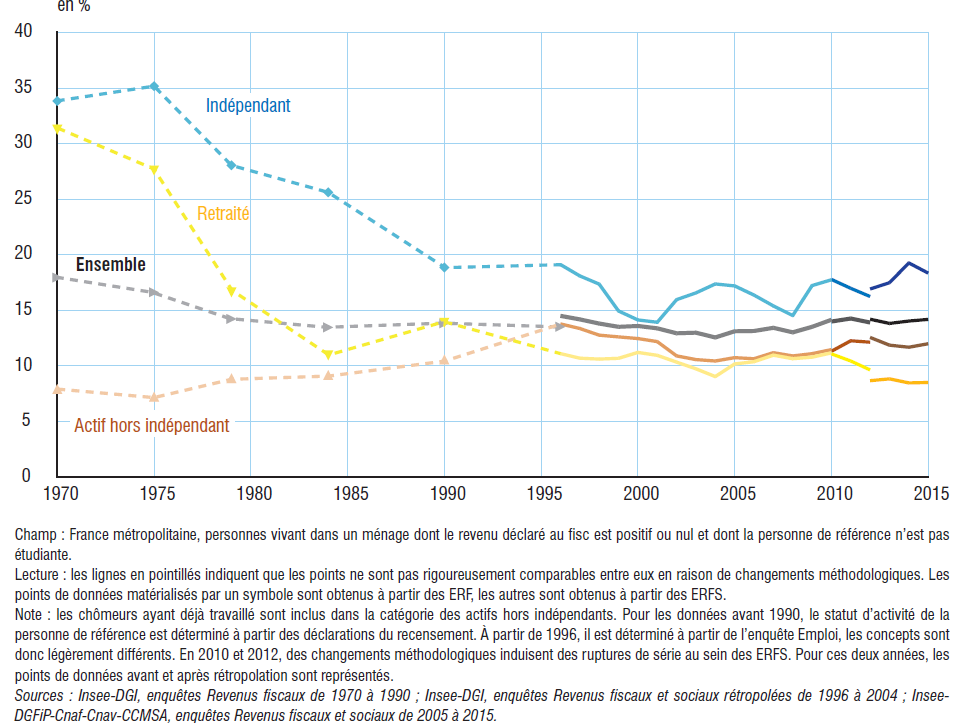

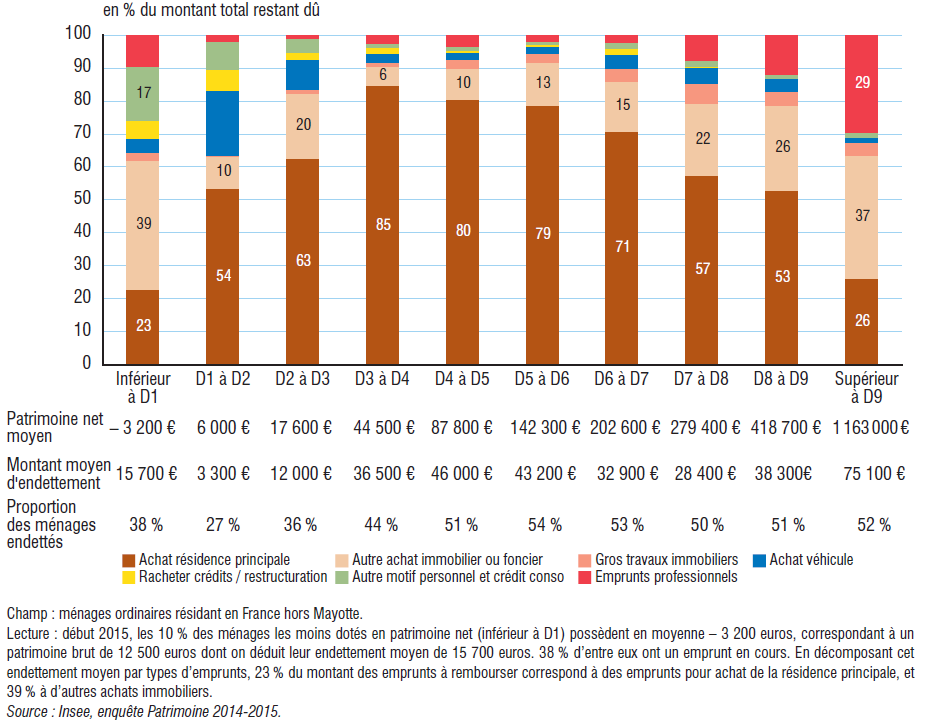

En France, la mesure de référence des inégalités de revenus s’appuie sur une définition du niveau de vie qui prend uniquement en compte les ressources monétaires. Jusque dans un passé récent, cette mesure appréhendait mal les revenus du patrimoine financier et ignorait la contribution du logement au niveau de vie des individus. La prise en compte « élargie » des revenus du patrimoine dans la mesure des niveaux de vie modifie le paysage des inégalités de revenus. Qu’il s’agisse du patrimoine financier, dont la distribution au sein de la population est plus concentrée que celle des revenus, ou de la propriété de la résidence principale, les compléments de ressources estimés accroissent la mesure des inégalités globales. Les inégalités de niveau de vie entre les différentes catégories socioprofessionnelles et selon l’âge en sont également modifiées.

Le niveau de vie d’un individu est par convention mesuré comme celui du ménage dans lequel il vit ; il se calcule en divisant le revenu disponible par le nombre d’unités de consommation de ce ménage (voir définitions ci dessous). Il est désigné par « niveau de vie standard ». Les ressources qui constituent le revenu disponible comprennent les revenus d’activité (rémunérations des salariés, bénéfices des entrepreneurs individuels), les revenus du patrimoine hors plus-values latentes ou réalisées (dividendes, intérêts et loyers), les transferts (notamment les indemnités d’assurance nettes des primes) et les prestations sociales (pensions de retraite, indemnités de chômage, allocations familiales, minima sociaux, etc.). Le revenu disponible est net des impôts (principalement impôt sur le revenu, taxe d’habitation, CSG et CRDS) et des cotisations sociales.

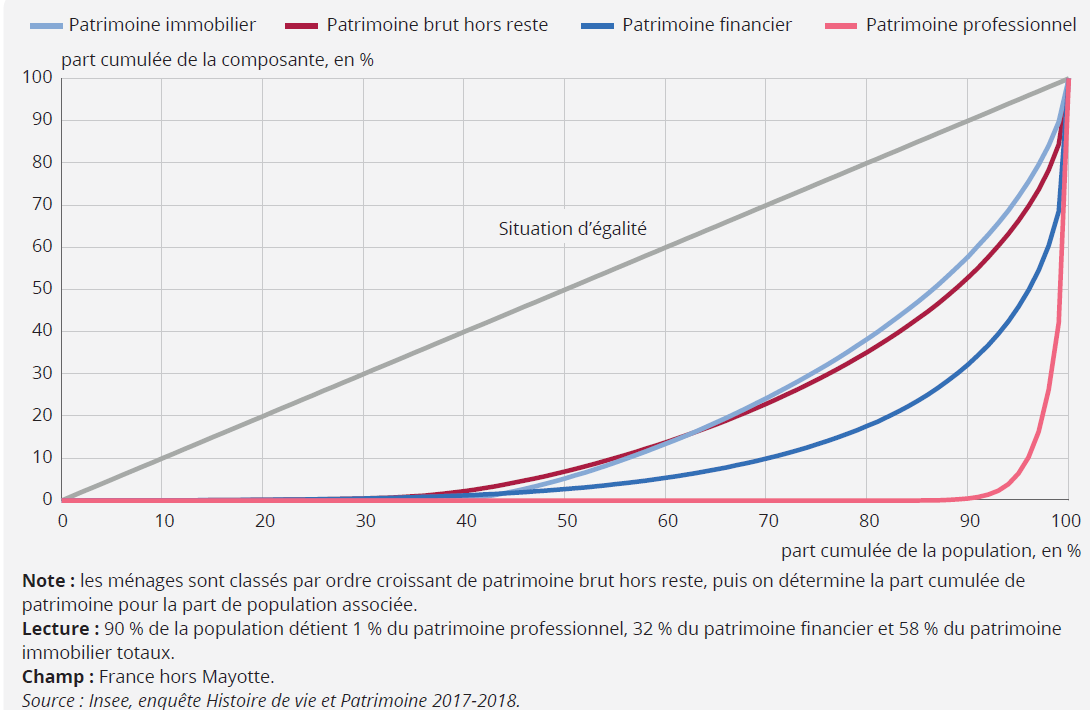

Mais certaines composantes du concept « standard » de niveau de vie sont mal appréhendées : c’est le cas des revenus du patrimoine financier, en particulier, car seule une partie d’entre eux est soumise à l’impôt sur le revenu. Certains en sont exonérés, comme les intérêts des livrets d’épargne réglementée ; d’autres sont soumis à un prélèvement forfaitaire, libératoire de l’impôt sur le revenu. Ils font dans ce cas l’objet d’un prélèvement à la source et n’entrent pas dans le calcul de l’impôt Le patrimoine des ménages étant nettement plus concentré que les revenus au sein de la population (graphique suivant) et cette concentration s’étant en outre accrue au cours des dernières années. l’appréhension partielle des revenus du patrimoine financier dans les enquêtes Revenus fiscaux entraîne une sous-estimation des inégalités de revenus.

1/ D’une théorie parmi d’autres ….

Dans don livre Le capital au XXIe siècle, T. Piketti montre que le taux de rendement du capital sur longue période (continuellement au-dessus de 5 %) est plus élevé que le taux de du PIB (historiquement autour de 2 %). Et c’est par ce processus que les inégalités se creusent, plutôt que par le revenu. Il y a un déséquilibre entre ce capital et le revenu des salariés. Les riches « valent » en fonction de leur fortune. La fortune se nourrit d’elle-même par les investissements — ce que qu’on qualifie de « financiarisation » de l’économie (voir page Financiarisation).

En prenant les impôts en compte, le rendement net du capital est resté en-dessous de la croissance pendant quasi tout le XXe siècle (p. 565) grâce à la vigueur exceptionnelle de la croissance tirée par la révolution industrielle puis par la reconstruction d’après-guerre des Trente Glorieuses. Mais cette parenthèse serait l’exception, et le rendement du capital se requinquerait alors que la croissance s’amollit.

Or ce régime de croissance faible devrait redevenir l’ordinaire des pays développés, tel qu’il l’était avant 1913 (p. 127), d’abord parce que l’Occident ne connait plus de dynamisme démographique (p 129) et ensuite parce que la mondialisation a transféré une partie de la production vers les pays émergents, la Chine notamment (p. 106, 107, 109). T. Piketty estime donc que la croissance dans les pays avancés devrait plafonner autour de 1% par an pour le siècle actuel.

Du coup, la loi économique de r>g s’impose désormais. De ce fait, le capital privé s’accumule, se valorise et pèse de plus en plus dans l’économie des pays riches. Le maintien d’une épargne élevée dans un contexte de croissance ralentie accentue cette montée en puissance (p. 275) dont T. Piketty prédit qu’elle va inexorablement se poursuivre (p. 309). Ainsi, la valeur totale des patrimoines privés représenterait aujourd’hui 4 années de revenu national (total annuel des revenus du travail et du capital) aux États-Unis contre un peu moins de 3 années en 1970 ; le phénomène est accentué en Europe où sa valeur équivaut à 5,5 années de revenus (moins de 2,5 années, au plus bas, en 1950) (p. 261). Le taux de rendement s’était écroulé à 1% par an dans les années 50 suite aux destructions des patrimoines par les guerres, à l’instauration de politiques fiscales volontaristes frappant fort la hiérarchie des revenus et transmissions, et à la forte inflation. Mais depuis, les patrimoines se reconstituent, la fiscalité s’est un peu amoindrie, et T. Piketty estime que le rendement devrait se maintenir autour de 4% dans ce siècle.

La supériorité des gains de revenus du capital par rapport aux gains de revenus du travail (r>g) profiterait plus aux plus riches parce que vu l’importance massive des disparités de patrimoine), ce sont eux qui touchent le plus de revenus du capital. Plus on monterait dans la hiérarchie des riches et plus leurs revenus sont composés de revenus du capital, au point que la rémunération de leur travail devient un revenu d’appoint. Ainsi, en France les revenus du capital représenteraient, pour le 1% les plus riches, 35% du total de leurs revenus totaux mais plus de 60% pour le 0,01% les plus riches (très majoritairement des dividendes venant de la propriété d’un bloc d’actions d’une entreprise) (p. 436). La part de la rente du capital dans les revenus des plus fortunés serait même un peu plus large aux États-Unis (p. 476).

En outre, la dynamique inégalitaire d’accroissement du capital est renforcée par la divergence des rendements du capital entre les très riches et les autres. Les détenteurs d’un petit patrimoine épargnent petitement et réalisent des placements standards (logement d’habitation, livret A, Sicav obligataires…). Les grandes fortunes, elles, perçoivent proportionnellement de bien plus importants revenus de leur capital et ont donc les moyens de réinvestir plus, malgré un train de vie plus fastueux. Surtout, elles réalisent des placements bien plus rentables, inaccessibles au commun des mortels, car elles sont bien conseillées par des gérants de fortune, sont en capacité de prendre plus de risques et d’être plus patientes. Selon Piketty, le rendement net peut atteindre 6% l’an pour les millionnaires (r>>g).

La valorisation croissante des patrimoines consacre le retour d’importance de l’héritage. En effet, un individu qui part de rien doit travailler de plus en plus longtemps pour épargner assez et espérer se constituer un patrimoine (exemple, acquérir son logement) ; il est de plus en plus désavantagé vis-à-vis de celui qui bénéficie déjà d’actifs transmis par sa famille, qui ont besoin de moins d’épargne comparativement pour prendre de la valeur (ce qui lui permet, par exemple, d’accéder plus vite à la propriété dans l’immobilier d’habitation). C’est ainsi, pour T. Piketty, que le « passé dévore l’avenir »: dès lors que le rendement du capital est fortement et durablement plus élevé que la croissance économique, il est inévitable que l’héritage, c’est-à-dire les patrimoines issus de l’accumulation de l’épargne du passé, domine l’épargne actuelle issue des revenus du présent. Ainsi, les patrimoines hérités, qui représentaient 45% du total de la valeur des patrimoines en 1970 en France, pèseraient pour près de 70% aujourd’hui et possiblement 80% à partir de 2050 (p. 638).

Sur la durée, la loi r>g donnerait donc un poids croissant à l’héritage qui va déséquilibrer le rapport entre les générations, contribuant au sentiment de déclassement. En France, la part de l’héritage dans l’ensemble des ressources (héritage et travail) de la génération née en 1910, représente pour elle, arrivée à l’âge de 50 ans (soit en 1950) à peine 10%, mais l’héritage devrait peser pour près de 25% des ressources totales que la génération née en 2010 aura à disposition (p. 643).

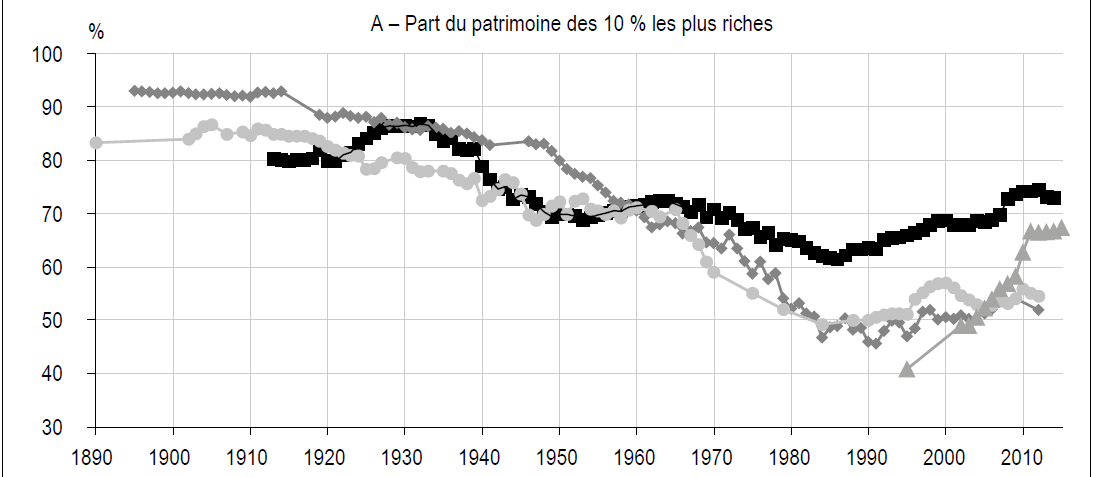

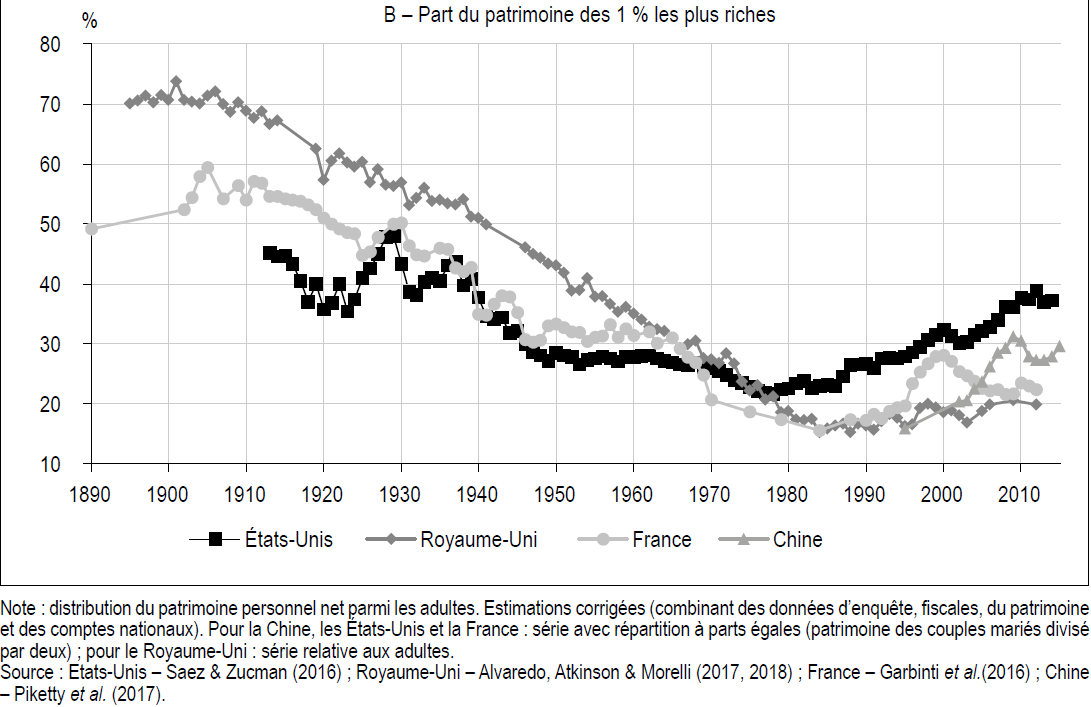

Les inégalités de propriété sont donc bien plus extrêmes que les inégalités de revenus (par exemple, en France, après impôts, les 1% de salariés les plus riches gagnent 4 fois plus que le salaire moyen, mais les 1% de détenteurs des plus gros patrimoines possèdent un capital 205 fois supérieur au patrimoine moyen). Dans l’histoire, l’hyper-concentration des patrimoines était plus forte en Europe, où les fortunes sont plus anciennes, que dans le Nouveau Monde. À la Belle Époque , les 1% détenteurs des plus gros patrimoines auraient possédé ainsi plus de 60% du capital privé national en Europe, contre 45% aux États-Unis. A cette époque, 90% de la population ne possédait pratiquement rien (page. 556).

Même si les deux guerres mondiales ont pratiquement annihilé les grands patrimoines et, pendant les Trente Glorieuses a émergé une « classe moyenne patrimoniale » : près de la moitié de la population accède à la propriété (c’est-à-dire, essentiellement, qu’elle achète son logement), aidée par l’inflation qui amoindrit le fardeau du crédit. Du coup, dans les années 70, le patrimoine du 1% les mieux dotés ne représente plus que 20% du total.

Aux États-Unis, les destructions des guerres ont été moins massives, la chute des inégalités de revenus moins prononcées même si la classe moyenne possédante s’est aussi élargie. Au plus bas, dans les années 70, le 1% des plus fortunés conservait 30% de l’ensemble du patrimoine privé.

Et T. Piketti de préciser que « l’entrepreneur tend inévitablement à se transformer en rentier, et à dominer de plus en plus fortement ceux qui ne possèdent que leur travail. Une fois constitué, le capital se reproduit tout seul, plus vite que s’accroît la production. Le passé dévore l’avenir. » Ce « capitalisme patrimonial » est dominé par des dynasties familiales ou industrielles. De là une illusion de méritocratie : travailler fort rapporte peu si on le compare au rendement du patrimoine.

Depuis 1985, un phénomène de re-concentration des patrimoines dans les mains des plus fortunés est à l’œuvre. Le 1% des mieux dotés détiendrait 25% du capital en France, 30% du total du capital au Royaume-Uni (p. 548), 34% aux États-Unis (p. 555), moins en France.

2/ …. aux chiffres observés mais lesquels ?

a) Le choix du 1% les plus riches est il judicieux ?

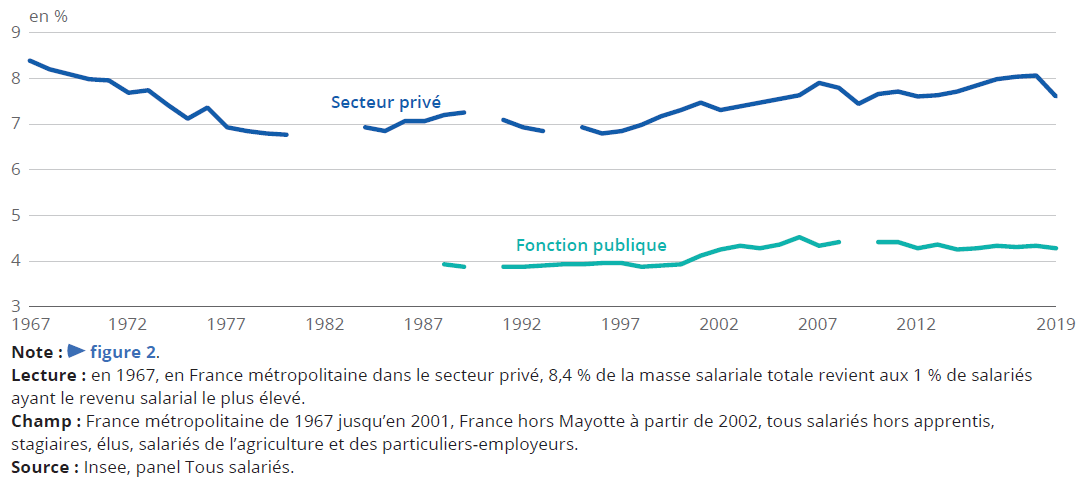

T. Piketty a imposé une norme dans la lecture des inégalités de revenus : les évaluer en utilisant comme indicateur la part du revenu total détenue par les 1% les plus riches. Dans son étude de l’évolution des inégalités de revenus sur le long terme, il y avait une assez bonne justification à retenir cet indicateur. En effet, si l’on veut établir des séries de revenu comme il le fait avec E. Saez, sur l’ensemble du XXe siècle, il faut s’appuyer sur les données fiscales qui, dans de nombreux pays, n’ont concerné pendant longtemps que les hauts revenus. Ensuite, on compare la part du revenu total détenu par les plus riches aux revenus moyens estimés à partir des comptes nationaux.

Mais l’utilisation ultra-politique du 1% ne jette-t-elle pas un doute sur la validité scientifique de la démarche de ceux qui l’utilisent à cette fin ? Il est nécessaire en tout cas de bien cerner les apports et les limites de cet indicateur, sans apriori politique, La lecture des inégalités de revenus par le 1% peut être utile, mais ne faut-il pas se dégager du diktat des 1%.

Cette focalisation sur la pointe avancée de la pyramide des revenus parle sans doute particulièrement à l’opinion qui communie souvent dans la détestation des plus riches. Ils ont une visibilité sociale et médiatique qui rend l’opinion très sensible à leur comportement. Ils font partie, pour beaucoup d’entre eux, de l’élite économique de la Nation et sont investis, de ce fait, de responsabilités particulières. Si, comme cela semble avéré depuis quelques années, leurs revenus croissent nettement plus vite que celui du reste de la population, il est compréhensible que cela crée des tensions dans la société, et il est légitime que des chercheurs, des statisticiens mettent à jour les données qui le montrent.

Mais cette lecture des inégalités de revenus qui braque le projecteur sur les super-riches n’est pas la fin de l’histoire, pour deux raisons. D’une part on peut légitimement se demander quel est le niveau et quelle est l’évolution des inégalités parmi les autres 99% des revenus. D’autre part, ces données portent sur le revenu primaire et ne tiennent donc pas compte des impôts et transferts sociaux qui ont, on le sait, un fort effet redistributeur.

b) Et les 99% restant ?

Il y a en effet quelque chose d’un peu surréaliste à laisser dans l’ombre la question de l’évolution des inégalités de revenus dans un groupe qui représente 99% de l’ensemble de la population. Et rien n’assure que l’évolution des inégalités concernant les ultra-riches soit un indicateur fidèle des inégalités de revenus qui concernent le reste de la population. Plusieurs graphiques de l’article de B. Garbinti et J. Goupille-Lebret montrent que la question mérite d’être posée en France comme aux États-Unis [8].

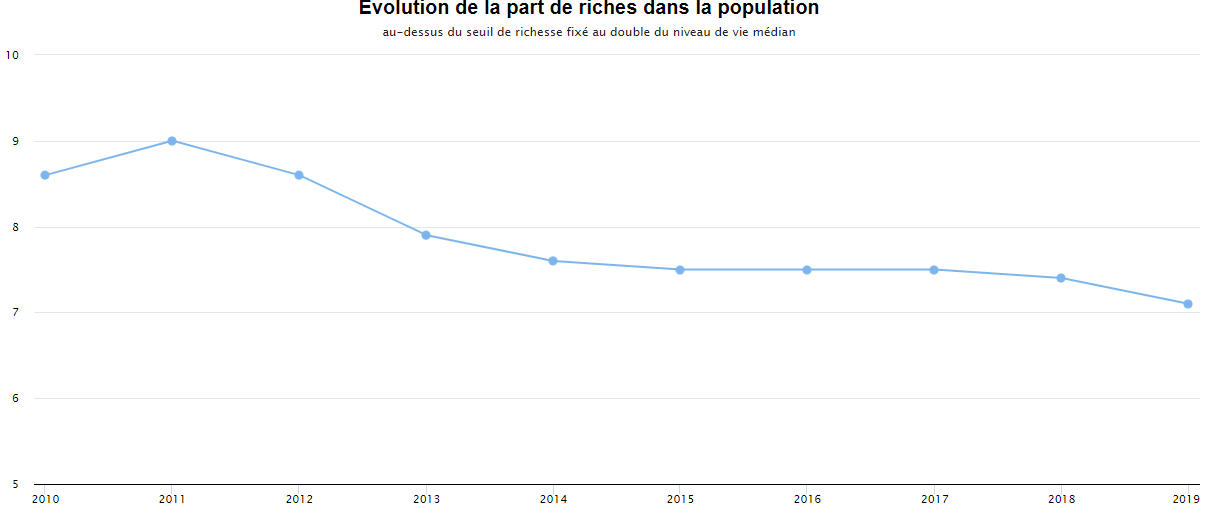

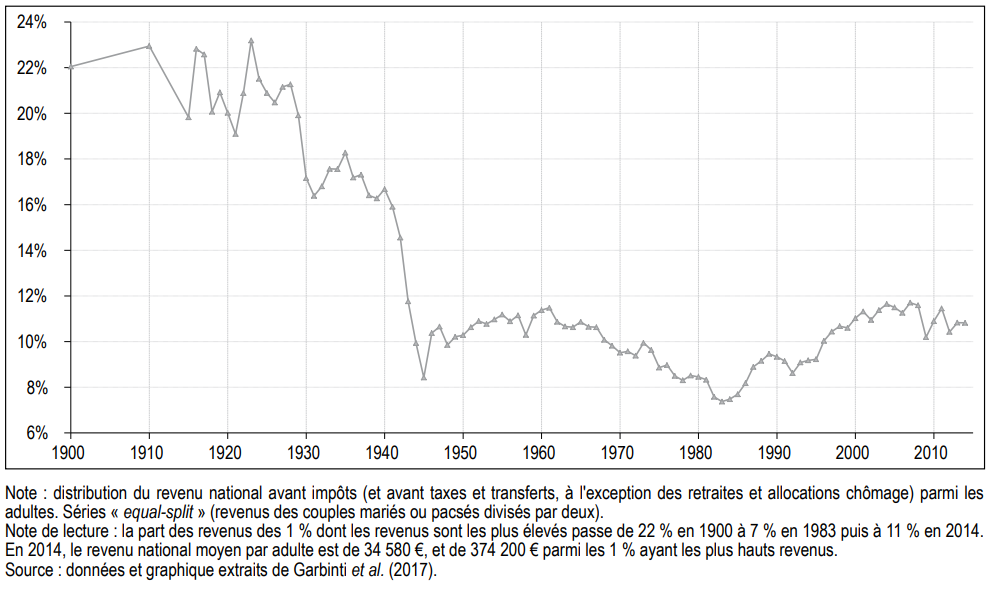

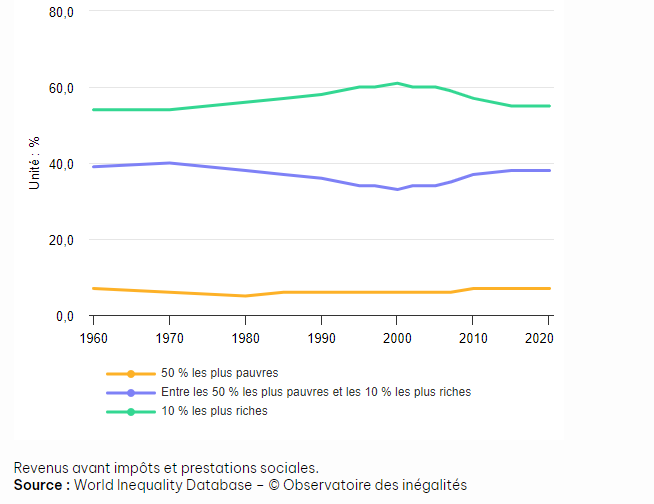

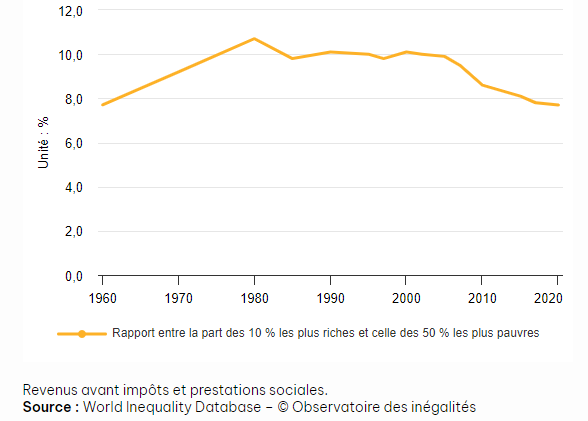

S’agissant des inégalités de revenus, le premier graphique suivant concerne les 1% les plus riches. Il confirme effectivement qu’à partir des années 1980, la part du revenu total détenue par cette population s’est nettement accrue (tout en semblant se stabiliser au milieu de années 2000).

Part des revenus des 1 % ayant les plus hauts revenus en France, 1900-2014

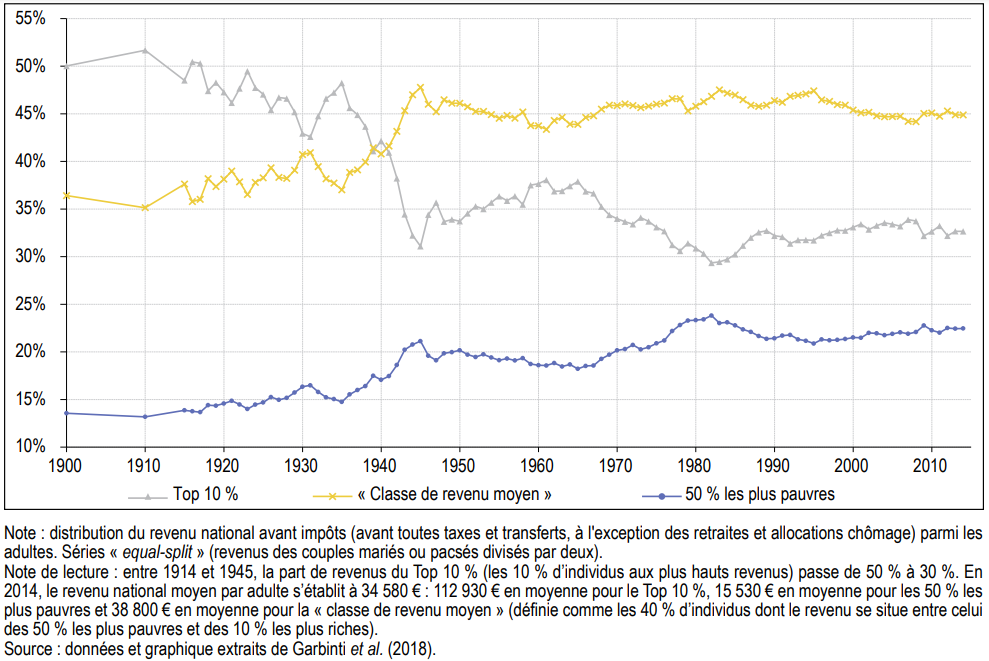

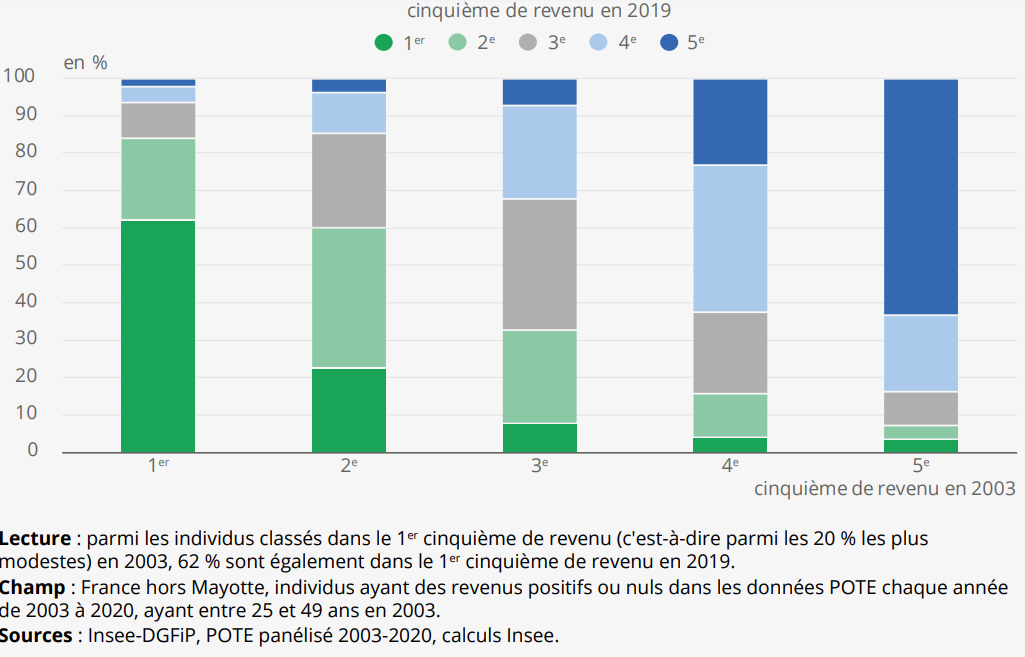

Mais le graphique suivant qui compare la part des revenus détenues par les 10% les plus riches, les 50% les plus pauvres et ce que les auteurs appellent la « classe de revenu moyen » (définie comme les 40% dont le revenu se situe au-dessus des 50% les plus pauvres et en-dessous des 10% les plus riches), livre un tableau assez différent. Ce qui ressort principalement de la lecture de ce graphique, c’est une impression de grande stabilité. Certes, la part du top 10% s’accroît légèrement à partir du début des années 1980, mais sur le long terme la part du revenu détenue par les 50% les plus pauvres s’est nettement accrue, et la part de la classe du revenu moyen est remarquablement stable depuis les années 1950. La lecture qui ressort des données sur le 1% et des données sur les valeurs centrales de la distribution est donc assez différente. Dans le premier cas, on parlera d’une « hausse des très hauts revenus particulièrement prononcée entre 1983 et 2000 »; dans le second cas il faudrait parler tout au plus d’une légère remontée de l’inégalité (les 10%) qui n’affecte pas véritablement les revenus de la classe moyenne.

Part des revenus selon le niveau de richesse en France, 1900-2014

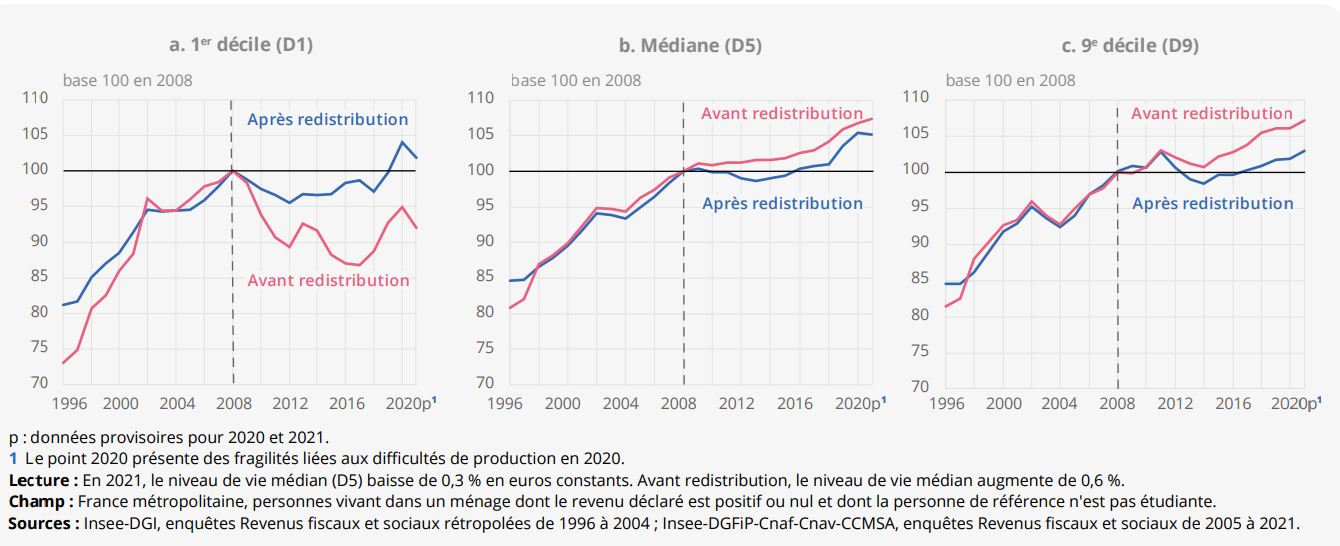

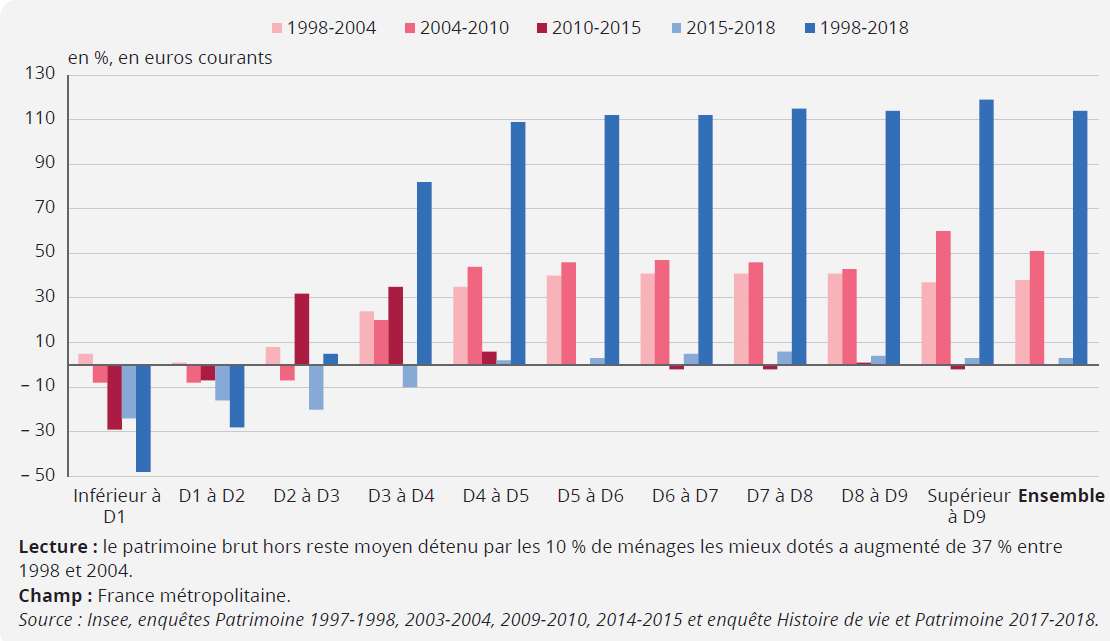

Toutes choses prises en compte, il reste vrai que, globalement, l’inégalité de revenus a légèrement augmenté en France ces vingt dernières années. On a vu dans le résumé que l’indice de Gini du niveau de vie, indicateur plus sensible aux valeurs centrales de la distribution (de valeur 0 en cas d’égalité parfaite, de valeur 1 en cas d’inégalité extrême), après avoir décru des années 1970 à la fin des années 1990, atteignant un plancher en 1998 (0,276), est remonté durant les années 2000 à 2010 pour se stabiliser ensuite (0,292 en 2020, à peu près la valeur qu’il avait en 2009, 0,290), un point de plus qu’en 2000. Mais on est très loin d’une « explosion » des inégalités, comme on l’entend parfois.

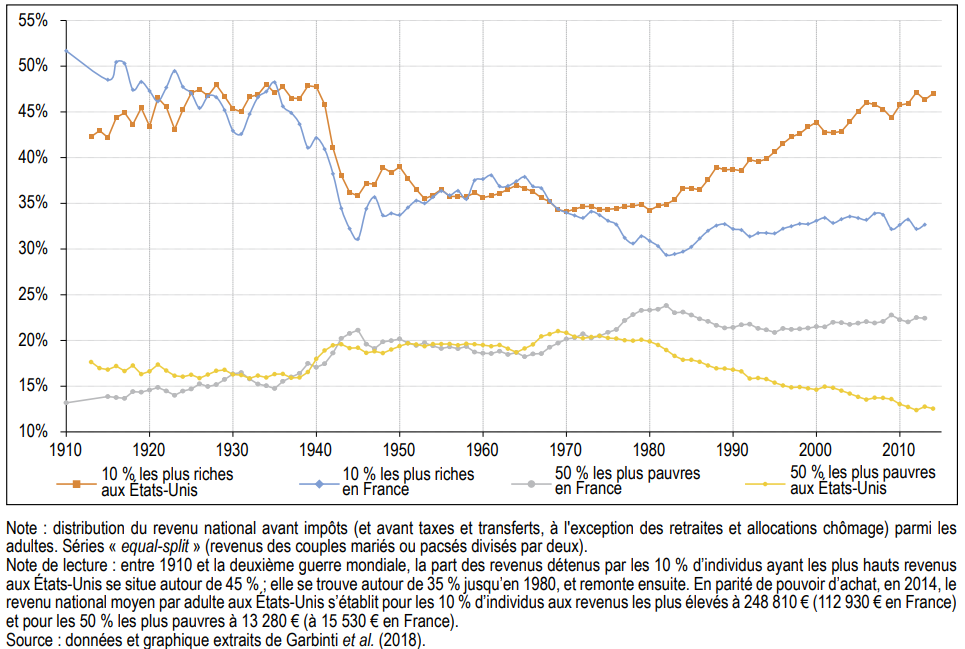

Garbinti et J. Goupille-Lebret produisent d’ailleurs à cet égard un graphique édifiant, qui compare l’évolution des inégalités en France et aux États-Unis. Ici, l’explosion des inégalités de revenus et l’appauvrissement de la classe moyenne sont patents. Rien de tel n’est discernable en France. Mais le graphique est avant transferts en espèce et en nature.

Parts des revenus détenus par les 10% d’individus ayant les revenus les plus élevés et les 50 % ayant les revenus les plus faibles en France et aux États-Unis, 1910-2014

c) Et les inégalités de patrimoine ?

1 – Sur longue période

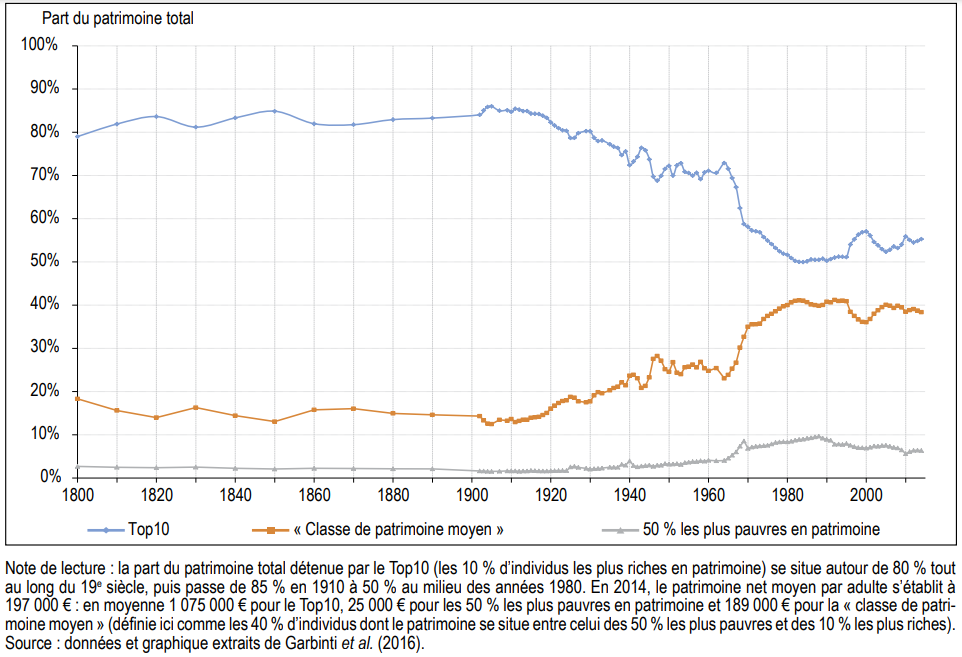

S’agissant de la France, le graphique suivant montre l’évolution des inégalités de patrimoine sur longue période (1800-2014). Elle représente les parts de patrimoine total possédées par trois groupes de la population : les 10 % d’individus les plus fortunés (nommés Top10), les 50 % du bas de la distribution ( « pauvres en patrimoine ») et les 40 % d’individus situés entre ces deux groupes (la « classe de patrimoine moyen »).

Concentration du patrimoine en France, 1800-2014

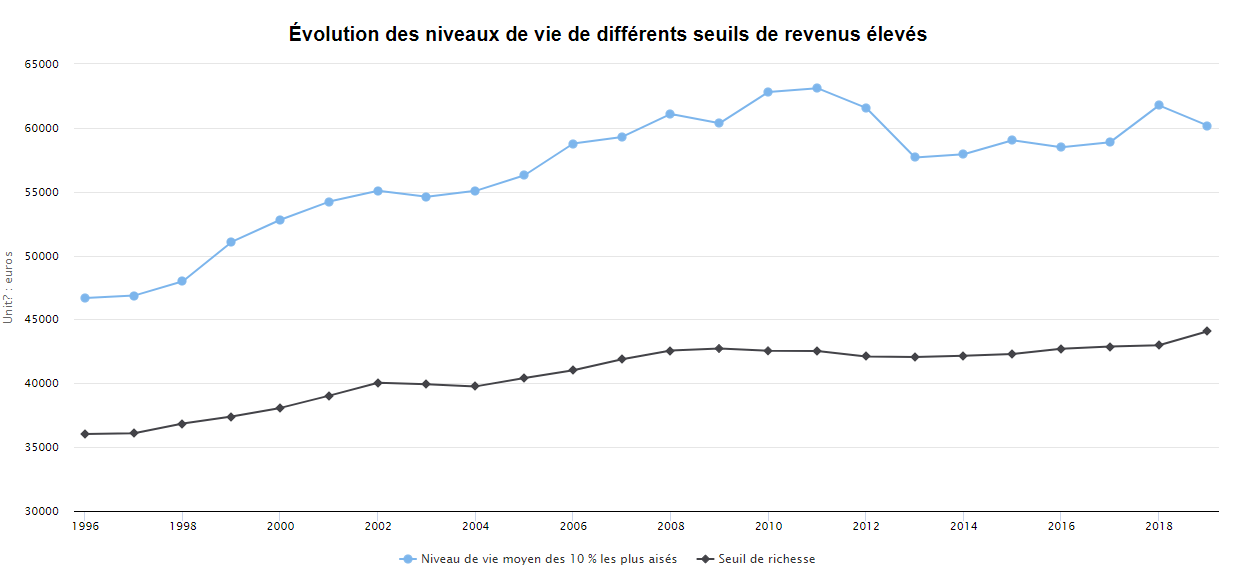

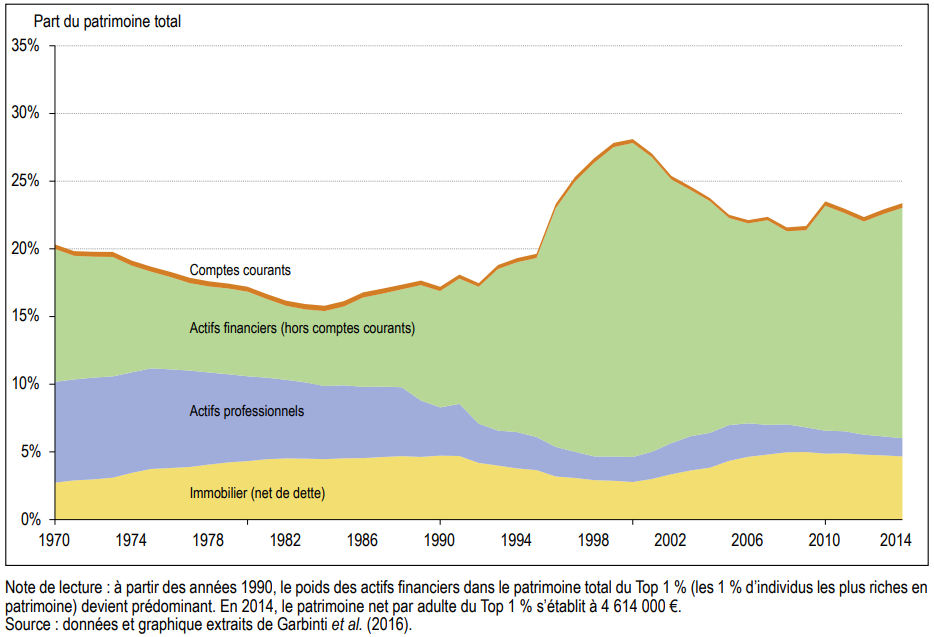

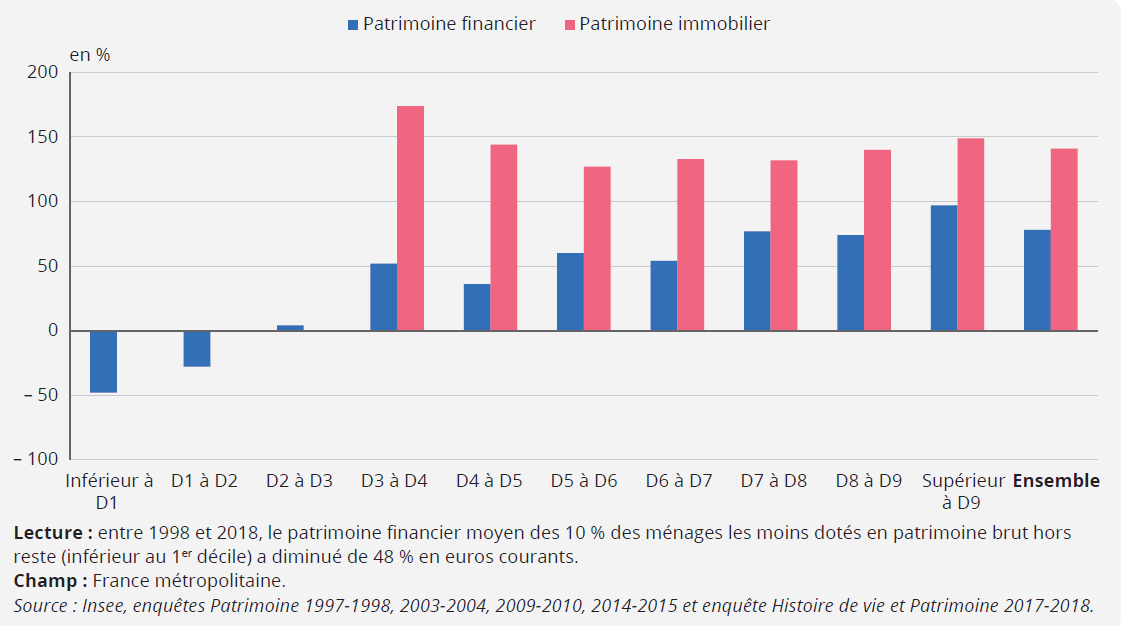

Le déclin des inégalités initié au début du 20e siècle prend fin au milieu des années 1980. Ensuite, la part de patrimoine détenue par les 1 % les plus fortunés augmente de façon continue. Ce retournement de tendance coïncide avec le mouvement de dérégulation des marchés financiers, et plus largement les politiques dites « des 3 D » (Désintermédiation, Décloisonnement et Dérèglementation) engagées au début des années 1980. Il se traduit par une forte augmentation du poids des actifs financiers dans le patrimoine total et dans le patrimoine des plus fortunés (graphique suivant). Les actifs financiers deviennent prédominants au sommet de la distribution des patrimoines à partir es années 1990, tandis que les biens immobiliers demeurent l’actif majoritairement détenu par la classe de patrimoine moyen.

On ne retrouve pas tout à fait le pourcentage de T. Piketti (25% du patrimoine détenu par les 1% les plus dotés) page 542 de son livre le capital au XXIème siècle : ici 23% en 2014.

Composition de la part du patrimoine du Top 1 % en France,1970-2014

2 – Évolutions récentes

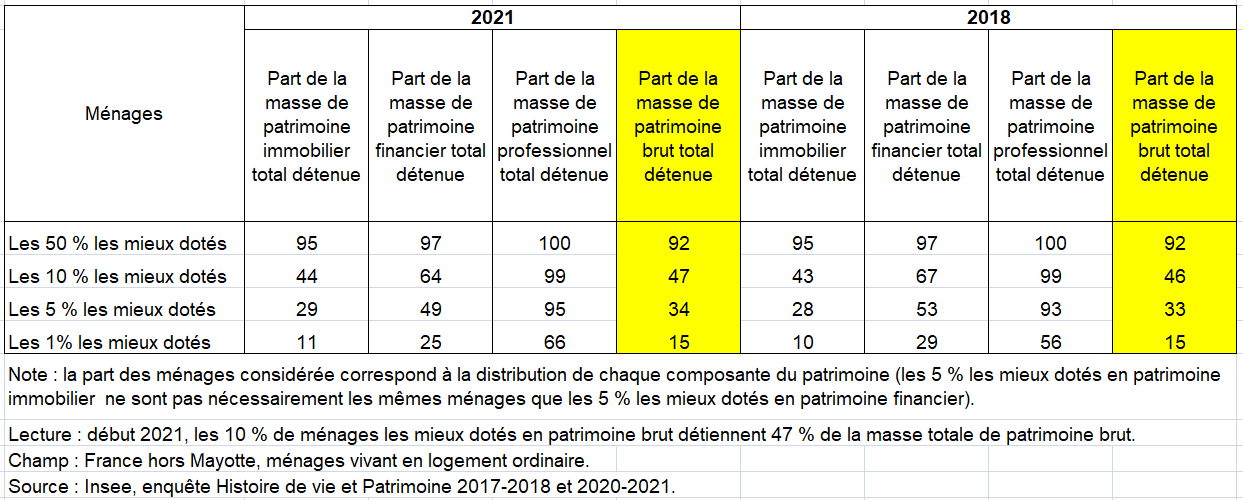

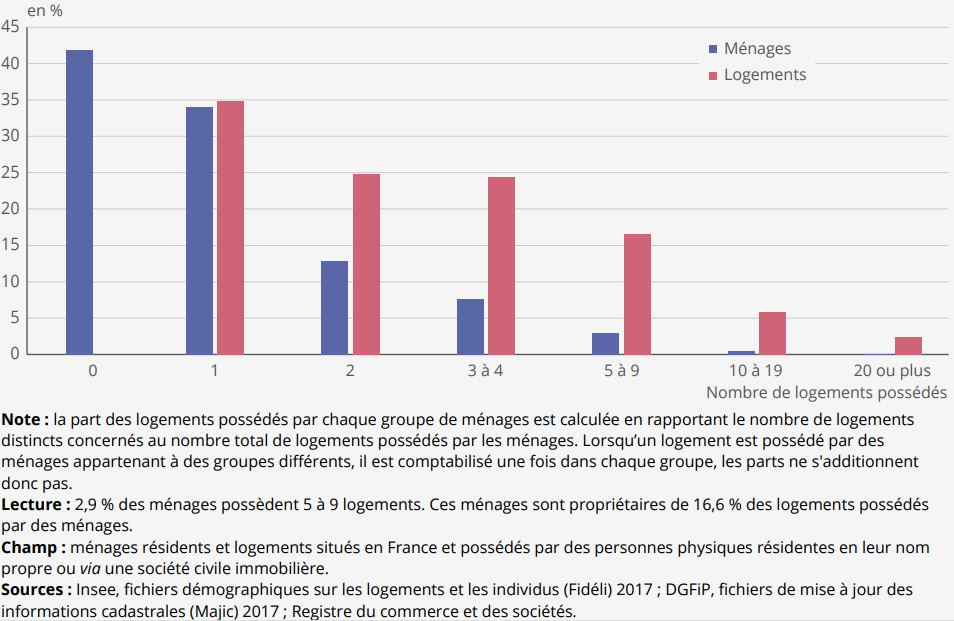

Le patrimoine brut des ménages reste très inégalement réparti dans la population. En 2018, la moitié la mieux dotée des ménages vivant en France possède 92 % de la masse de patrimoine brut de l’ensemble des ménages (tableau suivant). Les 5 % les mieux dotés en détiennent 33 %, et les 1 % les mieux dotés, 15 %.

La moitié des ménages déclare un patrimoine brut supérieur à 177 200 euros (contre 166 100 euros début 2018, c’est-à-dire une augmentation de 6,7 %) et un patrimoine net supérieur à 124 800 euros (contre 119 600 euros début 2018, c’est-à-dire une augmentation de 4,4 %) . Les 10 % de ménages les mieux dotés en patrimoine brut disposent d’au moins 716 300 euros d’actifs, alors que les 10 % les moins dotés possèdent au maximum 4 400 euros, soit 163 fois moins. Les 1 % de ménages les mieux dotés possèdent au moins 2 239 200 euros de patrimoine brut.

Répartition de la masse totale de patrimoine entre les ménages début 2021 et début 2018 en %

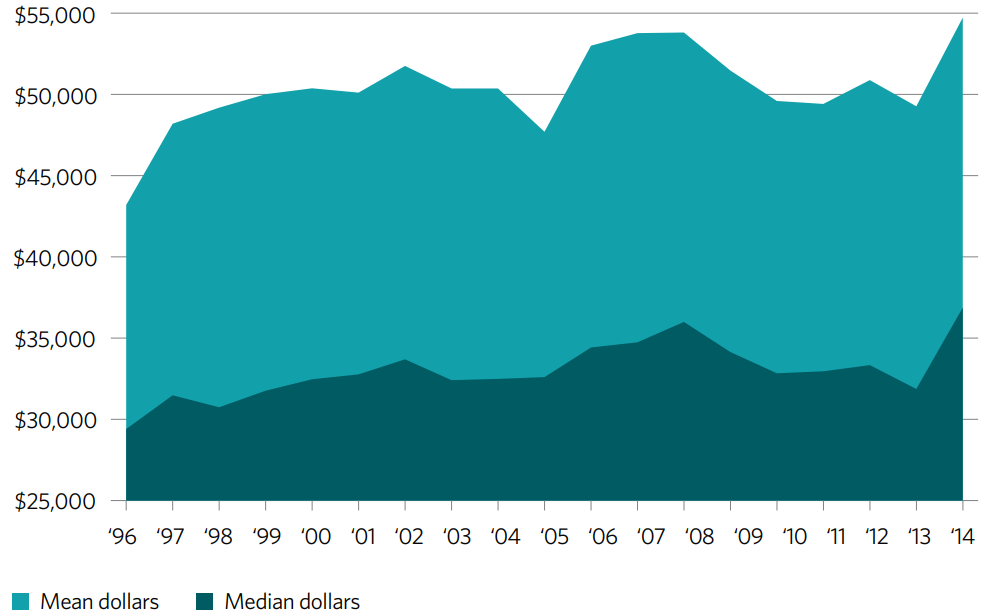

Il faut aussi rappeler que la moyenne est calculée comme la somme des valeurs d’une série divisée par le nombre de valeurs dans cette série. La médiane divise, quant à elle, la série étudiée en deux groupes égaux. Les exemples de distribution des salaires et des patrimoines, détaillés ci-dessous, montrent qu’une analyse fondée uniquement sur la moyenne, produirait une vision déformée de la réalité.

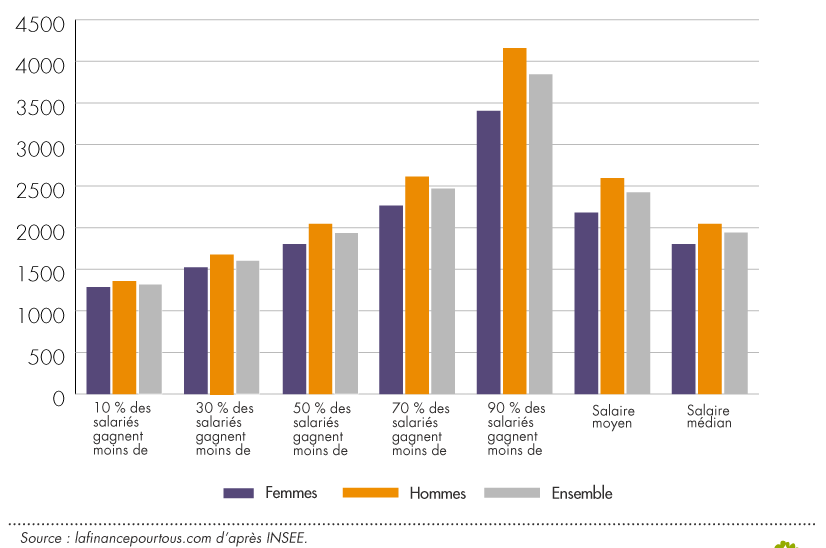

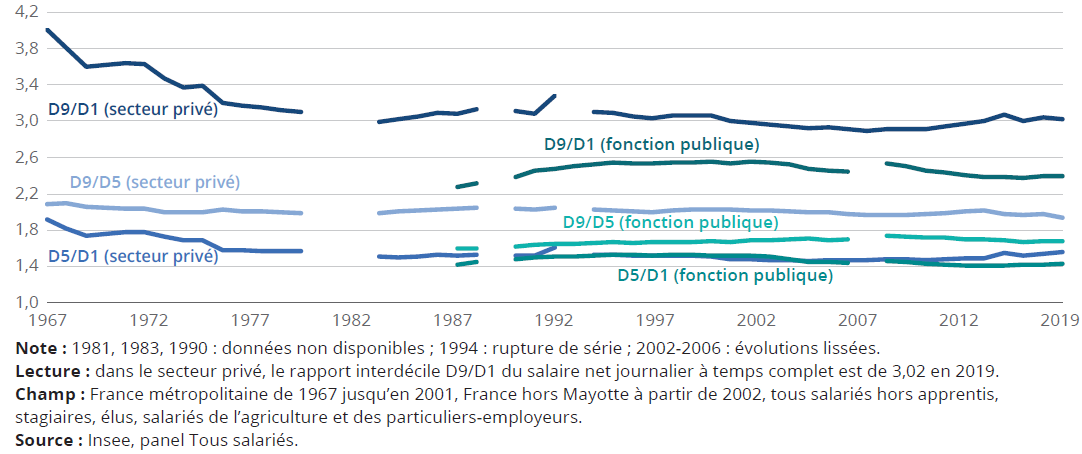

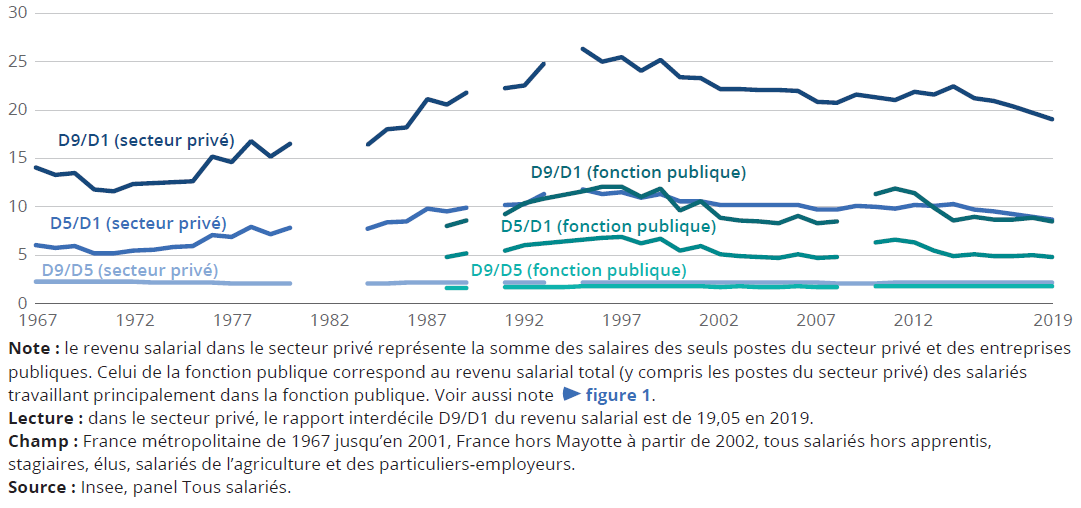

Les salaires mensuels nets de toutes cotisations sociales pour l’ensemble des salariés en équivalent temps plein hors apprentis, stagiaires, salariés agricoles et salariés des particuliers employeurs se répartissaient en 2019 de la façon suivante En 2019, 10 % des salariés ont perçu un salaire mensuel net inférieur à 1 319 euros et 30 % un salaire inférieur à 1 606 euros. Le salaire moyen, correspondant à la moyenne de l’ensemble des salaires, était de 2 424 euros et le salaire médian, tel que la moitié des salariés de la population considérée gagne moins et l’autre moitié gagne plus, était de 1 940 euros. Le salaire médian est donc nettement inférieur au salaire moyen. Souvent, les données sont très éparses, avec de nombreux résultats très proches et quelques données extrêmes. C’est le cas des salaires. On constate notamment que la médiane (1 940 euros mensuels) est inférieure à la moyenne (2 424 euros mensuels) : cela est dû au fait qu’une petite partie de la population perçoit un salaire très élevé, ce qui tire la moyenne vers le haut.

Distribution des salaires mensuels nets en 2019, en euros, salariés en équivalent temps plein

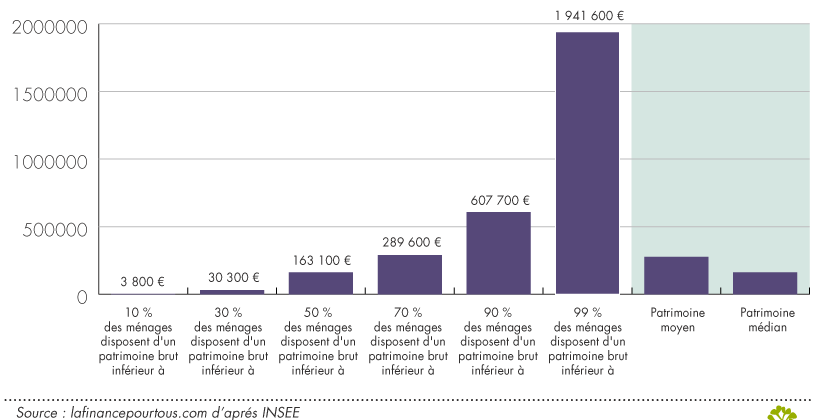

Le patrimoine brut des ménages présente une distribution bien plus inégalitaire que les revenus. En 2018, en France, près de 92 % du patrimoine est concentré dans les mains de la moitié de la population et 10 % des ménages détiennent la moitié du patrimoine. Selon l’Insee, le patrimoine brut est « le montant total des actifs détenus par un ménage incluant la résidence principale, les éventuelles résidences secondaires, l’immobilier de rapport – c’est-à-dire rapportant un revenu foncier -, les actifs financiers du ménage et les actifs professionnels. Il inclut également le patrimoine résiduel : les biens durables (voiture, équipement de la maison, etc.), les bijoux, les œuvres d’art et autres objets de valeur ».

Le patrimoine brut moyen est de 276 000 euros par ménage en France en 2018. Il s’agit d’un montant largement supérieur à la médiane qui est de 163 100 euros. Cela signifie que 50 % des ménages disposent d’un patrimoine brut inférieur à 163 100 euros et les 50 % restants ont un patrimoine d’une valeur supérieure.

Dans le cas du patrimoine, la différence de près de 40 % entre la moyenne et la médiane s’explique par le fait que les hauts patrimoines « tirent la distribution vers le haut ». D’après les statistiques de l’Insee, on constate, en effet, que 1 % des ménages disposent d’un patrimoine brut supérieur à 1 941 600 euros. Ainsi, l’écart entre la moyenne et la médiane s’explique par le fait que la distribution des patrimoines bruts est fortement inégalitaire.

Patrimoine brute des ménages en 2018 en euros

Par ailleurs, le fait de restreindre la mesure du niveau de vie à des composantes strictement monétaires prête souvent à polémique puisque le temps dédié au loisir, à la production domestique et à l’accès aux services publics participent au bien-être des individus. De même, le logement contribue au niveau de vie des individus. Comparer les niveaux de vie des propriétaires et des locataires soulève ainsi des difficultés. Les propriétaires de leur résidence principale, disposant d’un patrimoine qui a une valeur d’usage, peuvent être considérés comme favorisés en termes de niveau de vie par rapport aux locataires qui doivent affecter une fraction de leurs revenus au règlement d’un loyer. Prendre en compte cet avantage revient à élargir la mesure du niveau de vie à un élément non monétaire, le logement, traité qui est un élément du patrimoine des individus.

Il existe un consensus pour dire que la meilleure prise en compte des revenus du patrimoine financier devrait accroître les inégalités mesurées et dans une moindre mesure le taux de pauvreté. Si le sens de l’effet ne fait pas de doute, il n’existe cependant que très peu d’études qui se sont efforcées d’en mesurer précisément l’impact. La mesure de cet impact reste évidemment tributaire des choix et des hypothèses d’imputation.

Aussi bien la pratique des comptes nationaux, qui incluent des revenus supplémentaires (les loyers imputés) dans la masse du revenu disponible brut des propriétaires de leur résidence principale, que les recommandations d’Eurostat incitent à proposer une méthodologie qui tienne compte du logement, afin d’alimenter la réflexion sur la mesure des niveaux de vie. Le sens de l’effet des loyers imputés sur les inégalités de revenus n’est pas aussi clair que celui des revenus financiers. Les locataires et les propriétaires sont très inégalement répartis dans la population. La proportion de propriétaires s’accroît ainsi assez régulière – ment le long de l’échelle des « niveaux de vie standard ». En outre, le pourcentage de propriétaires augmente dans un premier temps au cours du cycle de vie, avec l’âge du chef de ménage, jusqu’à 60 ans avant de légèrement diminuer avec la dés-épargne pendant la dernière partie du cycle de vie. Certains travaux sur les données françaises attribuent aux loyers imputés un impact neutre sur le taux de pauvreté ; d’autres un léger effet à la baisse.

Plusieurs optiques sont proposées du fait d’une diversité indispensable des approches (revenu ou richesse, épargne ou consommation,…;), des ratios et sources statistiques. Comme pour d’autres sujets (financiarisation, dépense publique,…), ceci incite à une grande prudence sur l’analyse des résultats. On peut suivre les évolutions dans le temps ou bien s’intéresser aux comparaisons internationales à une année donnée.

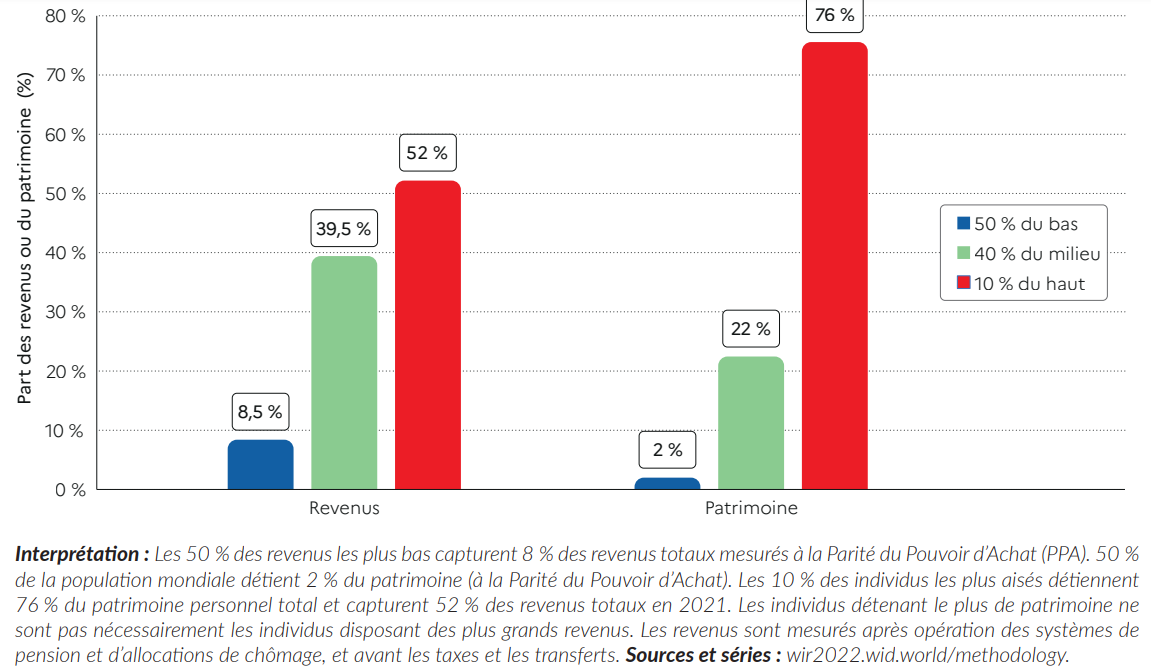

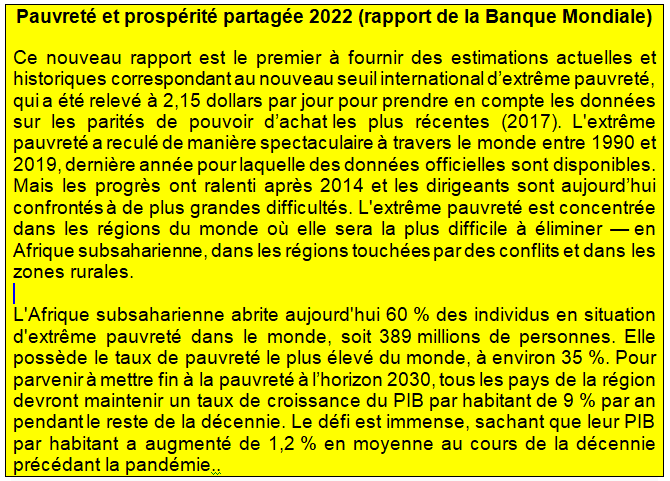

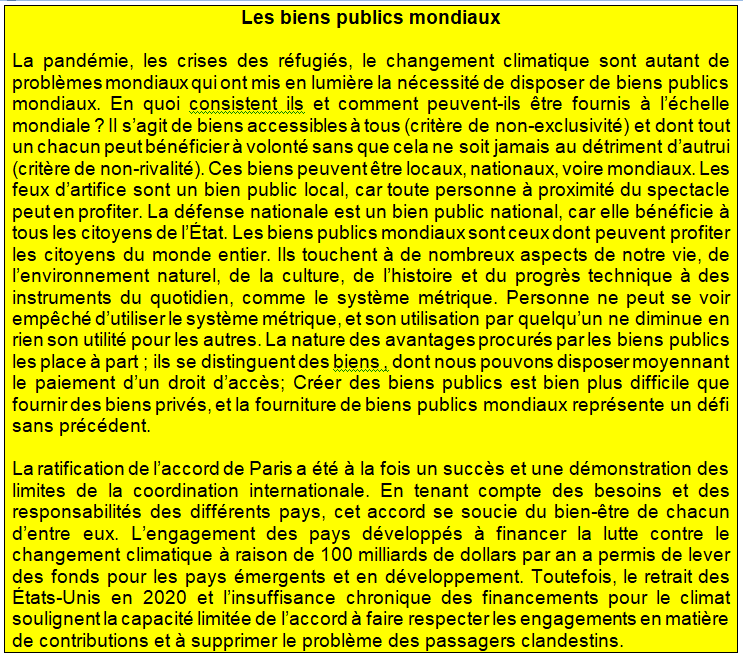

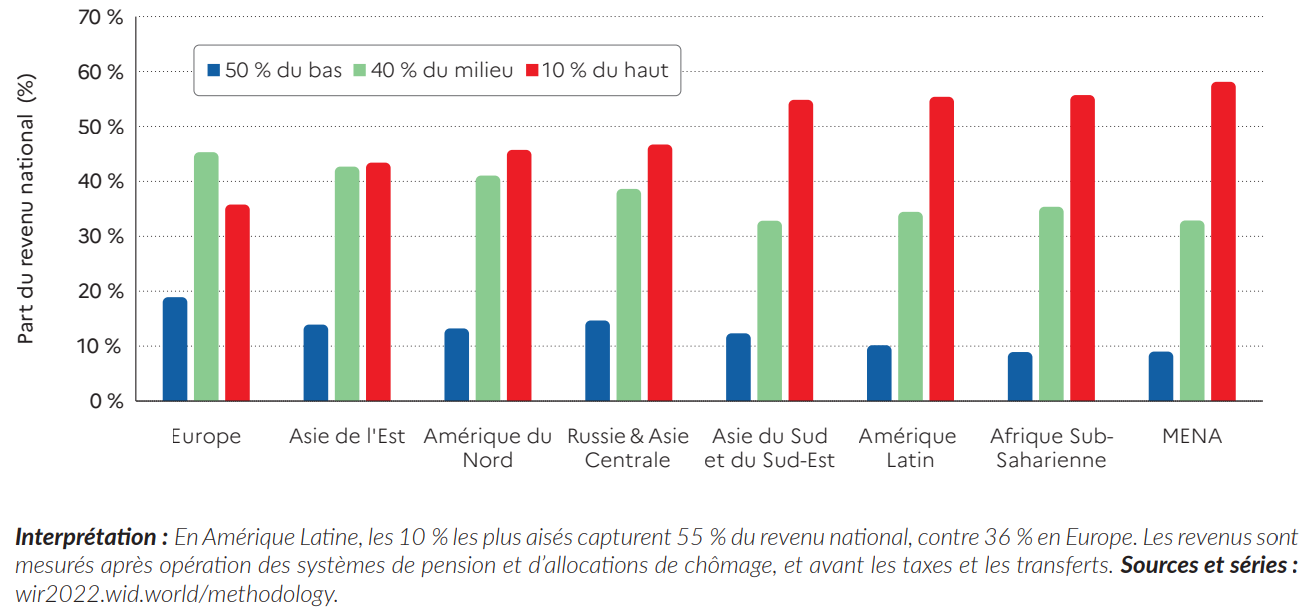

3 – Au niveau mondial

Les inégalités de revenus et de patrimoine sont aujourd’hui très fortes. Selon https://wid.world/fr/news-article/rapport-sur-les-inegalites-mondiales-2022-version-francaise/, un adulte gagne en moyenne 16 700 euros par an (23 380 dollars) en 2021, et possède enmoyenne 72 900 euros de patrimoine (102 600 dollars). Mais ces moyennes masquent des disparités considérables, à la fois à l’intérieur des pays et entre eux. Actuellement, les 10 % les plus riches de la planète captent 52 % du revenu mondial, tandis que la moitié la plus pauvre n’en gagne que 8 %. Et un individu appartenant aux 10 % des plus hauts revenus gagne en moyenne 87 200 euros par an (122 100 dollars), tandis que celui qui appartient aux 50 % des revenus les plus bas en gagne 2 800 euros (3 920 dollars) (graphique suivant).

Les inégalités de richesse sont encore plus prononcées que les inégalités de revenus. La moitié la plus pauvre de la population mondiale est pratiquement dépourvue de patrimoine, puisqu’elle ne possède que 2 % du total. À l’inverse, les 10 % les plus riches en détiennent 76 %. Le patrimoine moyen de la moitié la plus pauvre se monte à 2 900 euros par adulte (soit 4 100 dollars), celui des 10 % les plus riches à 550 900 euros par adulte (771 300 dollars).

Inégalités de revenus et de patrimoine dans le monde, 2021

II – DÉFINIR ET MESURER LA PAUVRETÉ UN EXERCICE DÉLICAT

La pauvreté ne se mesure pas seulement dans les concepts et les chiffres. Il faudrait probablement la voir sur place comme les assistantes sociales. On tentera néanmoins de montrer que la pauvreté est liée à la précarité de l’emploi voire à d’autres critères comme l’âge, la situation de famille, etc… .

Une mesure statistique peut n’être pas rigoureusement satisfaisante sur le plan intellectuel et permettre néanmoins de caractériser l’évolution de certains phénomènes sociaux dans le temps. Si l’on met à part la notion de pauvreté absolue, la plus discutée, les données statistiques font apparaître des proportions comparables de ménages pauvres dans la population française, de 10 à 15 % selon les périodes, quelle que soit la définition de la pauvreté retenue – relative, en conditions de vie ou subjective. Toutefois, ces différentes définitions de la pauvreté s’appliquent à des populations qui ne se recoupent qu’imparfaitement. La question de la pertinence de ces définitions est dès lors légitimement posée. En évolution cependant, les taux varient le plus souvent dans le même sens et ils traduisent des inflexions ou des renversements de tendance qui sont généralement confirmés par les effectifs des bénéficiaires des différents dispositifs de soutien du revenu.

Par ailleurs, l’intérêt d’un examen critique des définitions est aussi de mettre en garde contre des interprétations rapides, voire abusives, des taux de pauvreté alors que les médias et le grand public ont une fascination parfois inquiétante pour les chiffres simples.

1/ Quelle définition de la pauvreté ?

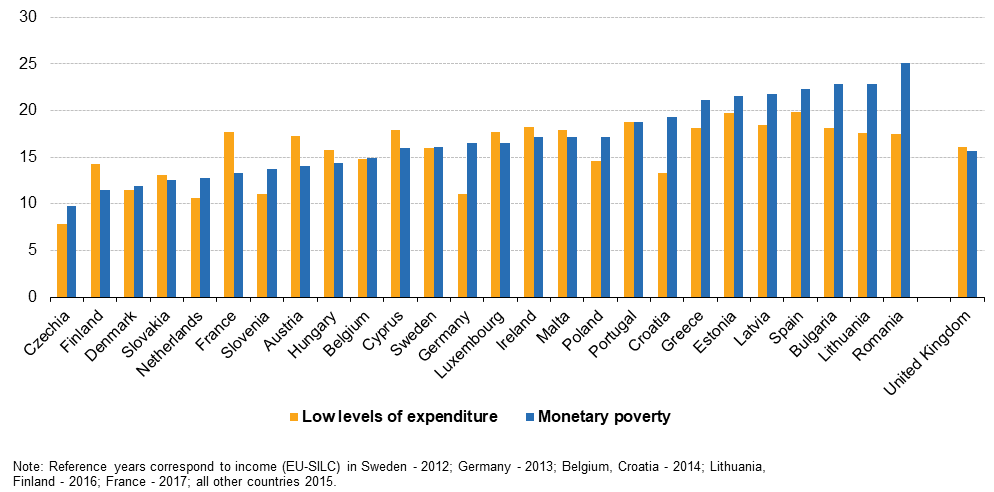

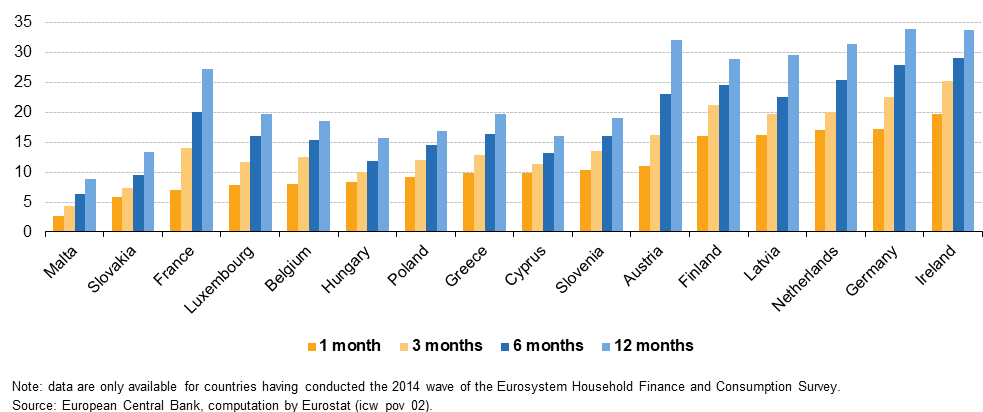

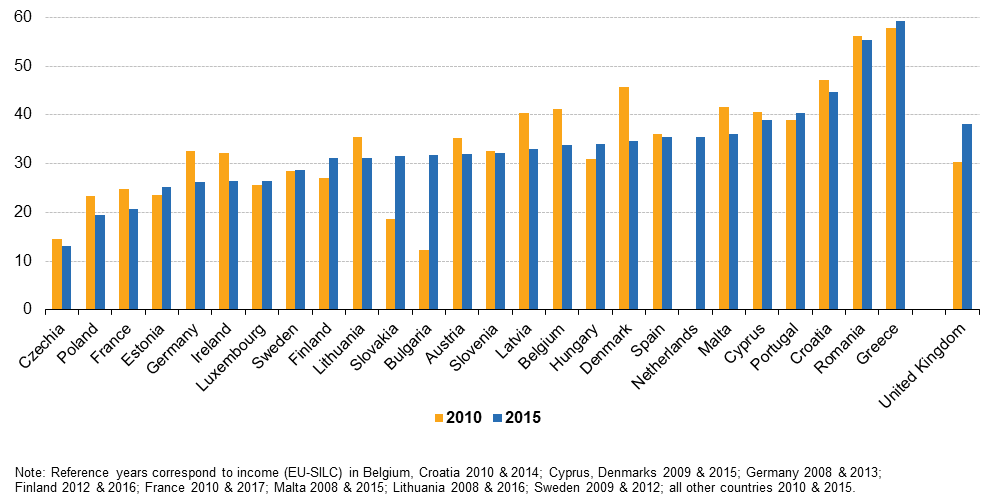

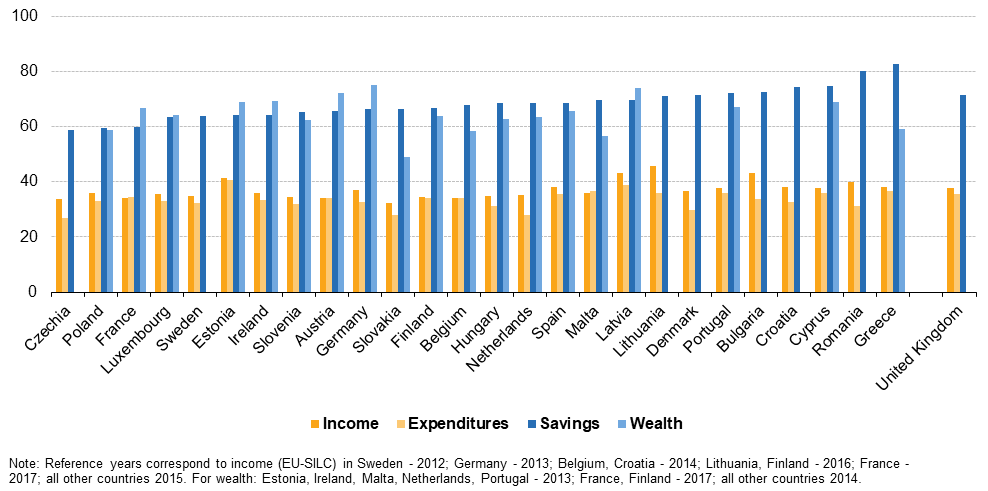

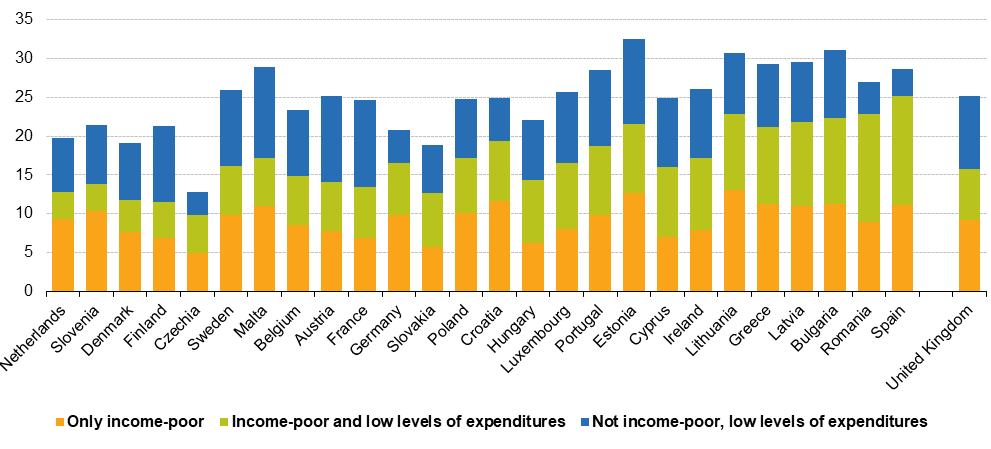

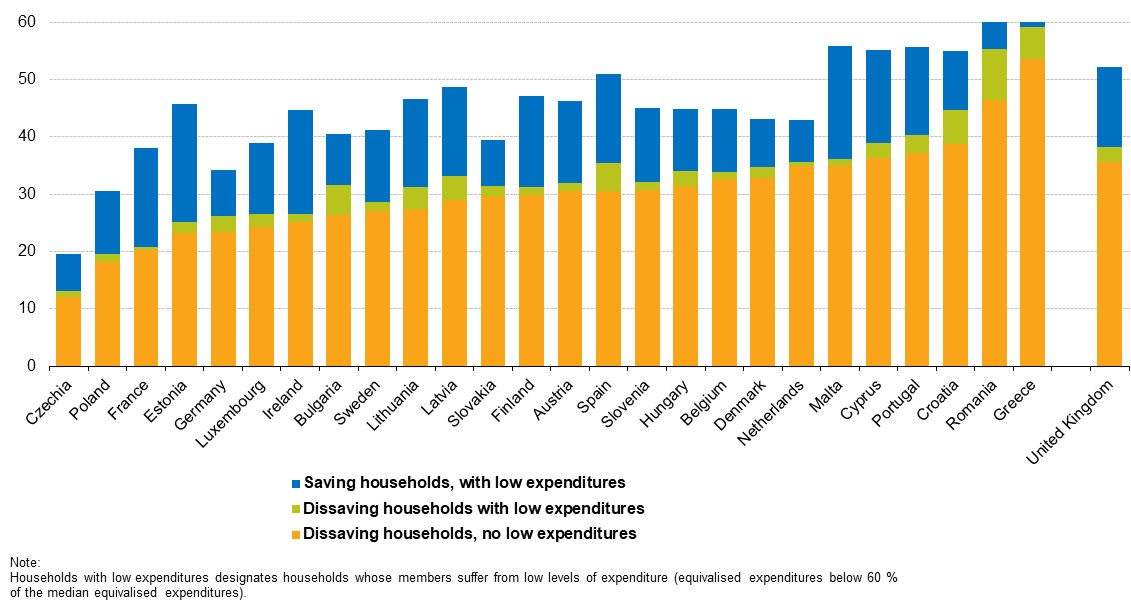

On se réfère ici aux travaux d’Eurostat, de l’OCDE et de plusieurs statisticiens-sociologues, dont J. Accardo et J.M. Charbonnel [2]. Selon Eurostat, les indicateurs de pauvreté uniquement basés sur les statistiques du revenu ne reflètent pas le tableau complet de la vulnérabilité économique d’un ménage. La consommation et la richesse sont deux autres dimensions clés qui déterminent les opportunités économiques des personnes ou les inégalités matérielles. En fusionnant les trois dimensions du revenu, de la consommation et de la richesse (ICW) en un seul ensemble de données, une analyse de la distribution conjointe de ces dimensions peut être effectuée en construisant un certain nombre d’indicateurs ad hoc pour les pays de l’Union européenne (voir ci-dessous). Ces indicateurs peuvent aider à répondre à des questions telles que: Quelle partie de la population est vulnérable dans plus d’une dimension? Quelles caractéristiques les ménages vulnérables exposent-ils?

« Alors que tout un chacun a son idée sur le sens du mot, la pauvreté reste cependant, au sens sociologique du terme, une prénotion (on ne peut pas définir les personnes pauvres de façon rigoureuse), c’est-à-dire une idée vague et latente pour rendre compte d’une réalité sociale, laquelle est également désignée par les termes de « misère », « indigence », « situations défavorisées ». Sa définition fait dès lors l’objet de multiples débats, donnant lieu à des concepts différents. Bien qu’une définition, celle de la pauvreté monétaire relative, semble progressivement s’imposer au plan mondial, l’analyse reste ici limitée aux définitions et aux acceptions de la pauvreté qui ont cours dans les pays économiquement développés. La question centrale est de savoir si on peut définir la pauvreté à partir de critères exclusivement monétaires ou si, en raison de son caractère multidimensionnel, celle-ci doit être mesurée plutôt par une combinaison d’indicateurs multiples (le revenu mais aussi l’éducation, la santé, au logement, etc.) ? La diversité des modalités de mesure est d’autant plus nécessaire qu’il existe souvent un décalage entre le nombre de personnes pauvres affiché par les pouvoirs publics et la perception de l’opinion publique, qui sous-estime souvent l’hétérogénéité de cette population ».

« S’il existe un relatif consensus sur le fait que la pauvreté ne peut être réduite à une insuffisance de revenus, la question se pose de savoir si une insuffisance de ressources monétaires peut être considérée comme un indicateur simple et pertinent pour révéler les situations très hétérogènes de détresse sociale que l’acception courante du terme de pauvreté recouvre. Dans nos économies, où les relations marchandes prennent une place toujours croissante et où la circulation monétaire est une composante centrale du lien social, le recours à un indicateur purement monétaire se justifie sans conteste. Même si d’autres indices de ces situations peuvent être utilisés, les propriétés de la monnaie – divisibilité et homogénéité notamment – et ses représentations sociales traditionnelles permettent de privilégier l’approche monétaire. Toutefois, plusieurs définitions de la pauvreté monétaire coexistent. Au-delà de leur présentation, il est souhaitable de s’interroger sur leur légitimité et leurs limites ».

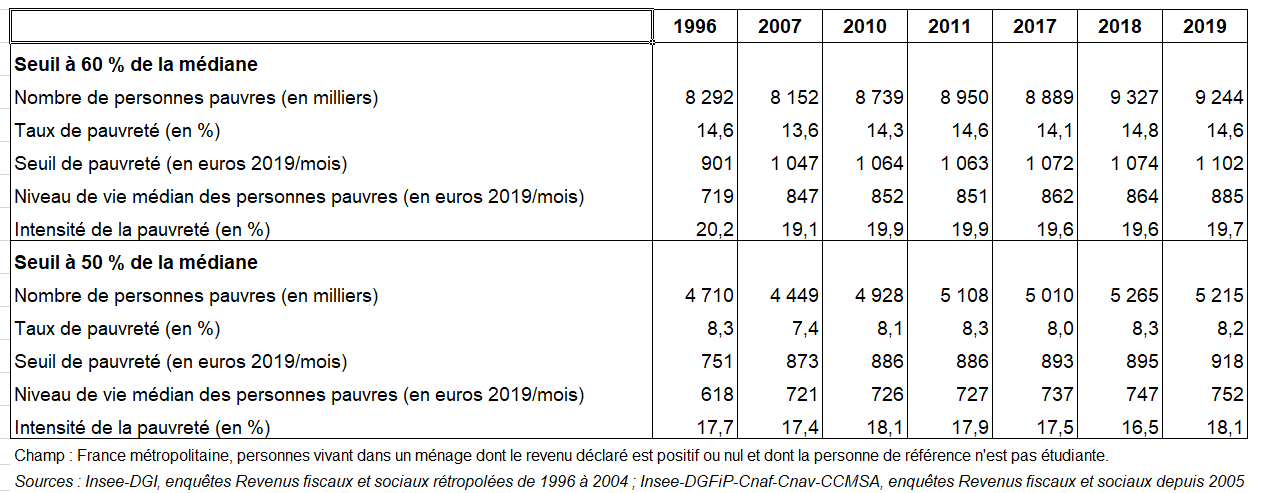

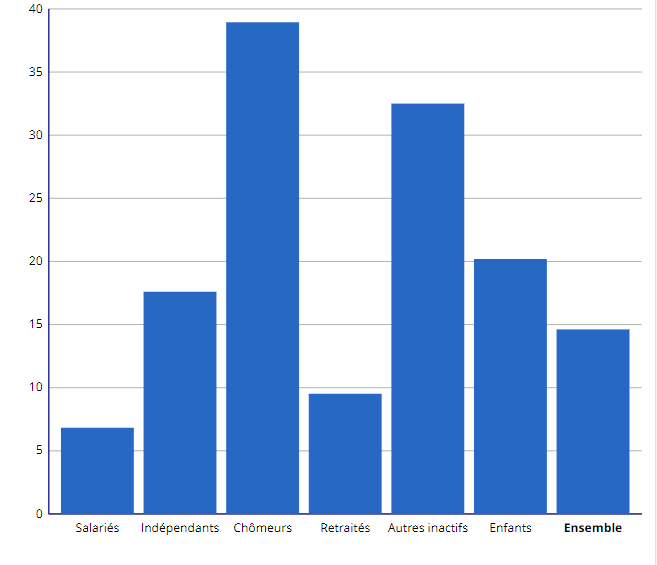

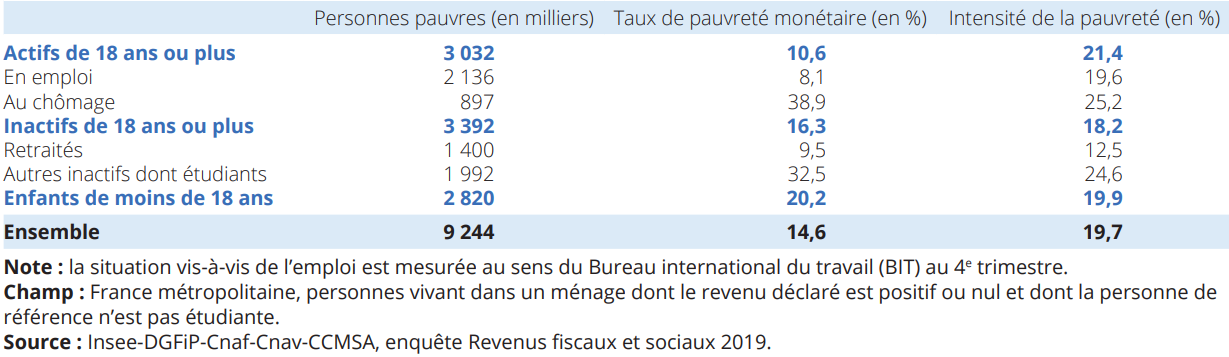

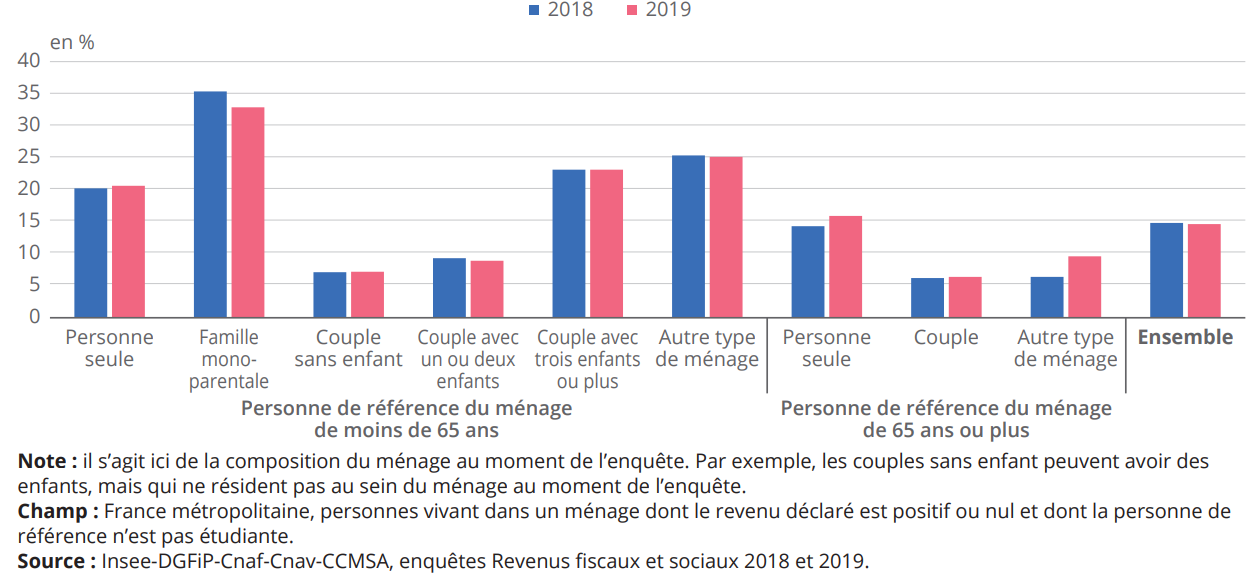

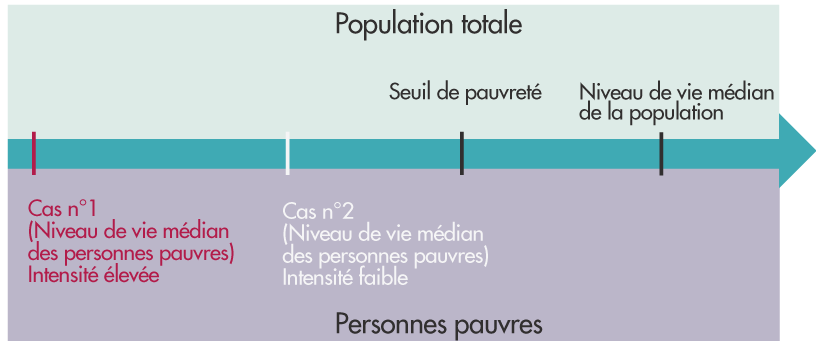

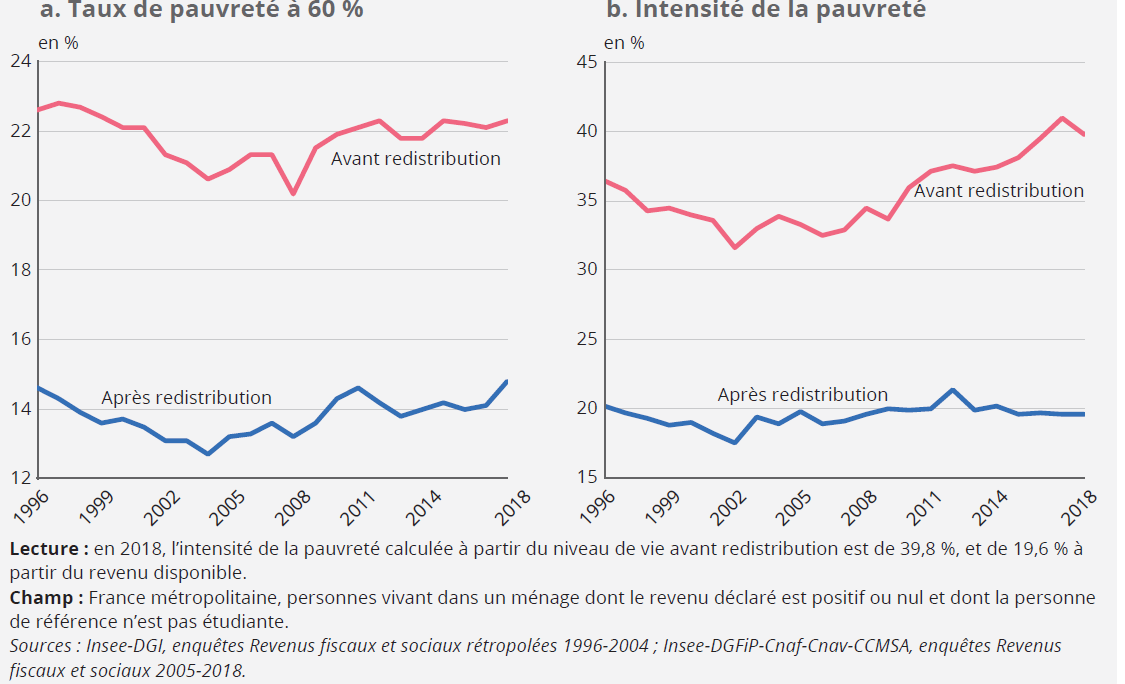

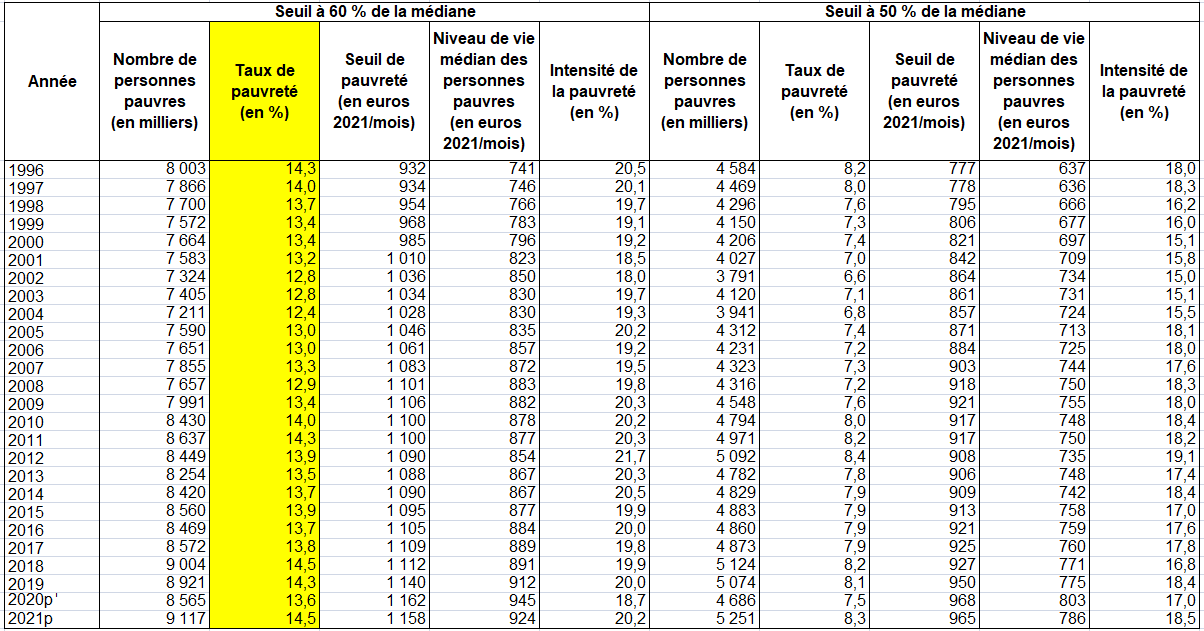

Depuis 20 ans il existe plusieurs mesures de la pauvreté : une personne est considérée comme pauvre si son niveau de vie est inférieur au seuil de pauvreté, fixé par convention à 60 % du niveau de vie médian de France métropolitaine. (pauvreté monétaire). En 2019, 9,2 millions de personnes vivaient en dessous de ce seuil. Le taux de pauvreté monétaire s’établit à 14,6% de la population. Le seuil de pauvreté s’établit à 1 102 euros par mois en 2019. Il correspond à un revenu disponible de 2 314 euros par mois pour un couple avec deux enfants. Mais si l’on retient à la norme statistique française ancienne -est pauvre toute personne vivant dans un ménage dont les ressources par unité de consommation sont inférieures à la moitié des ressources médianes-, il y avait 5,2 millions de pauvres en 2019.

On note que la pauvreté monétaire ne tient pas compte du patrimoine ni de l’endettement : la pauvreté monétaire serait ainsi surestimée en zone rurale à cause de l’autoconsommation de produits agricoles et de l’hébergement. On note aussi que la pauvreté se réfère parfois à la personne (« unité de consommation »), parfois au ménage. Or il peut arriver que la personne qui perçoit le revenu le plus élevé dans un ménage le partage plus ou moins.

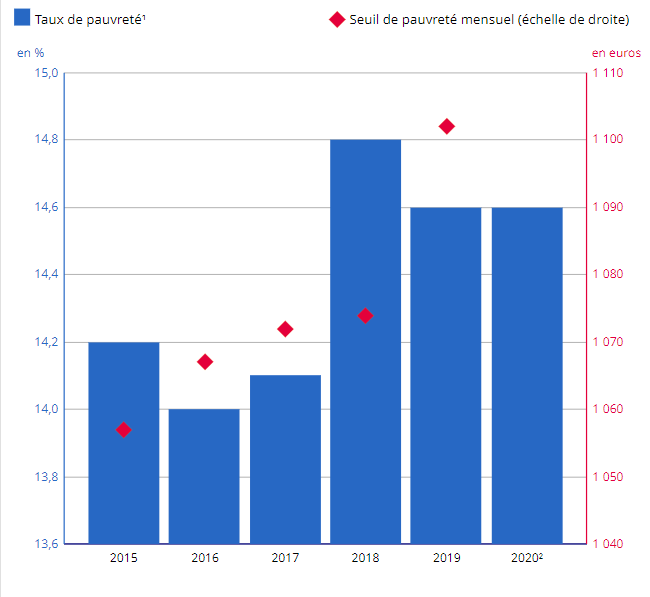

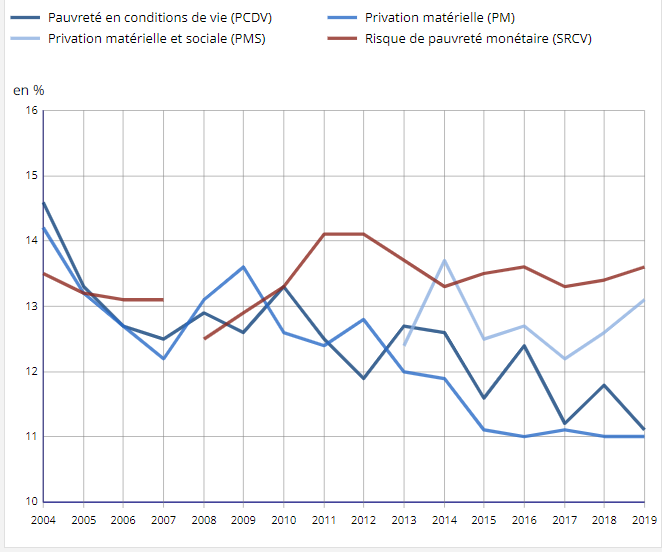

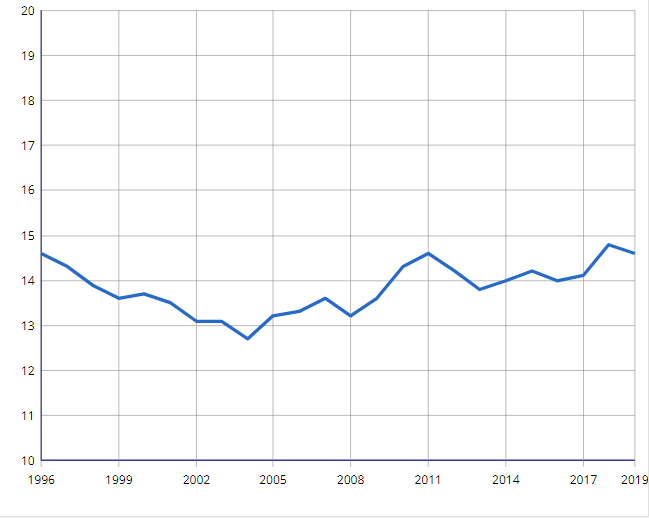

Le taux de pauvreté tend à s’accroître depuis 2004 (12,7 %) : le niveau de vie des ménages les plus modestes a moins progressé que le niveau de vie médian sur l’ensemble de la période (+ 5,3 % pour le premier décile de niveau de vie, contre + 12,0 % pour la médiane entre 2004 et 2019) ; en particulier, il a été plus affecté par la crise économique de 2008 (– 4,4 %, contre – 1,1 % entre 2008 et 2012).

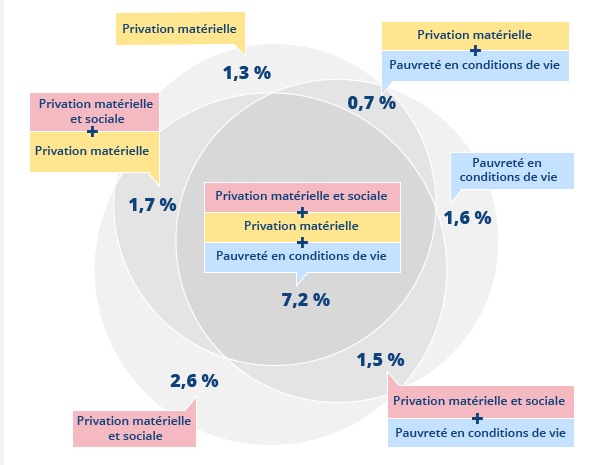

Si l’on adopte, enfin, une approche plus élaborée, celle empruntée par l’Insee à partir de son enquête sur les conditions de vie – sont pauvres les personnes connaissant des difficultés dans 8 au moins des 27 domaines mesurés. Ceux-ci sont regroupés en quatre dimensions : insuffisances de ressources, retards de paiement, restrictions de consommation et difficultés de logement. Un ménage pauvre monétairement peut ne pas l’être dans ses conditions de vie et réciproquement.

En 2009, la privation matérielle a été définie au niveau européen : l’indicateur repose sur 9 items, certains résumant des privations détaillées dans l’indicateur français, d’autres étant nouveaux, comme les privations de certains biens d’équipement ; toutefois, il détaille moins les difficultés de logement. Sont considérées en situation de privation matérielle les personnes cumulant au moins 3 items. Enfin, l’indicateur européen de privation matérielle et sociale étend la liste des 9 items pris en compte dans la privation matérielle à 13 et porte le seuil minimal à 5 items. S’ajoutent ainsi des limitations apparentées à des aspects plus sociaux et relationnels de l’existence, tels que l’accès à des loisirs ou la possibilité de recevoir ou de retrouver à l’extérieur des amis ou de la famille pour dîner.

Indicateurs de pauvreté

Taux de pauvreté à 60 % du niveau de vie médian et seuils de pauvreté

Lecture : en 2019, 14,6 % de la population vit sous le seuil de pauvreté de pauvreté monétaire, soit 1 102 euros par mois,

Champ : France métropolitaine, individus vivant dans un ménage dont le revenu déclaré est positif ou nul et dont la personne de référence n’est pas étudiante.

Sources : Insee-DGI, enquêtes Revenus fiscaux et sociaux rétropolées de 1996 à 2004 ; Insee-DGFiP-Cnaf-Cnav-CCMSA, enquêtes Revenus fiscaux et sociaux de 2005 à 2019.

2/ Dépasser le concept de la pauvreté monétaire

Plusieurs méthodes ont été explorées pour tenter de définir rigoureusement la pauvreté monétaire, appréhendée comme une insuffisance de revenu par rapport à un seuil. Toutes s’efforcent de donner un contenu précis à la notion d’insuffisance de revenus et de justifier le choix du seuil. Mais de quels revenus (revenus disponible brut, ajusté des transferts sociaux en nature, revenu de patrimoine,…) parle-t-on ? Quel seuil retenir ?

Lorsqu’il rémunère la participation à une activité productive, le revenu est, aujourd’hui, presque exclusivement individuel . Mais, lorsqu’on le considère comme moyen d’existence, il doit être appréhendé au niveau collectif : un salaire peut faire vivre une famille. Comment comparer les revenus de ménages. Un ménage (de taille et de composition différente) est l’ensemble des personnes vivant sous un même toit voire sous un même abri de fortune ou un camion comme dans les raisons de la colère de J. Steinbeck. Ces questions sont traditionnelles dans l’analyse économique. L’usage est en général d’utiliser pour les personnes à bas revenus les mêmes instruments que pour les autres catégories de population.

Or, la pauvreté, surtout si elle est permanente, induit des modes de vie relativement spécifiques. S’interroger sur la pertinence de certains outils utilisés dans les mesures de la pauvreté est dès lors légitime : la notion de ménage a-t-elle un sens pour certaines personnes désocialisées ou pour les enfants qui vivent en résidence alternée ? Est-on rigoureux lorsqu’on se réfère au seul revenu monétaire dans le cas de populations pour lesquelles les productions domestiques peuvent être importantes ? Le revenu disponible est-il bien utilisé pour assurer un bien-être équivalent à tous les membres du ménage, adultes et enfants ? Est-il légitime d’utiliser la même échelle d’équivalence quel que soit le niveau de revenu ? Les échelles d’équivalence, utilisées pour comparer les niveaux de vie de ménages de taille et composition diverses, visent à prendre en compte les économies d’échelle qui résultent de la mise en commun des ressources et des dépenses au sein des ménages.

Dans les pays européens, la pauvreté monétaire (ou pauvreté relative) est habituellement définie par le fait de disposer d’un niveau de vie inférieur à un certain seuil de la distribution dans la population (généralement 60 % de la médiane). Il s’agit donc d’une mesure relative, liée à la répartition des revenus dans la population, et unidimensionnelle au sens où elle ne repose que sur un critère monétaire (voir tableau ci_dessus). Le concept de pauvreté en conditions de vie est fondé sur la mesure des conséquences de la faiblesse des revenus : privations, impossibilité d’acquérir ou de consommer certains biens, d’atteindre un certain niveau de confort ou enfin d’honorer certaines dépenses obligatoires. Si le nombre de difficultés déclarées dépasse un certain seuil, la personne est considérée comme pauvre en conditions de vie. Cette approche complète la pauvreté monétaire et s’en démarque : les indicateurs sont absolus, c’est-à-dire indépendants de la répartition des difficultés déclarées dans la population, et pluridimensionnels, au sens où ils explorent plusieurs aspects de la vie.

a) La pauvreté absolue

La pauvreté absolue est la conception la plus restrictive de la pauvreté. Elle est sous-tendue par la notion de minimum vital selon laquelle il existerait des besoins strictement incompressibles (nourriture, vêtements, logement, etc.) dont la satisfaction serait indispensable à la survie de l’individu. La méthode consiste alors à convertir en équivalent monétaire la valeur du panier de biens correspondant à ces besoins et de considérer comme pauvre toute personne ne disposant pas de ce minimum de ressources. Le problème est que ce minimum vital reste totalement indéfinissable parce qu’il est incontestablement fonction de la société dans laquelle nous vivons . Malgré cela, l’idée perdure que la pauvreté doit être assimilée à « l’insuffisance de moyens pour vivre ». Cette vision est souvent très restrictive et fondée sur des représentations caduques de conditions de vie décente.

b) La pauvreté ancrée dans le temps

Une des objections les plus immédiates à la fixation d’un seuil intangible de pauvreté tient à la nécessité de prendre en compte la hausse des prix si on considère que le seuil de pauvreté est à fixer par rapport à un panier de biens dont les prix évoluent . Ces dernières années, la réévaluation de ce seuil en fonction de l’indice des prix à la consommation a conduit à proposer un concept proche : la pauvreté ancrée dans le temps. Amélioration incontestable de la notion de pauvreté absolue puisqu’il élimine la perte de pouvoir d’achat liée à l’érosion monétaire d’un seuil fixe (notamment en période de forte inflation comme en 2022), ce nouveau concept ne résout toutefois pas le problème de l’évolution des modes de vie et des structures de consommation sur le moyen/long terme. Assigner une consommation fixe aux personnes les plus défavorisées alors que celle de la grande majorité évolue rapidement ne semble guère satisfaisant. Les notions d’utilité ou de besoins primaires auxquelles renvoient les notions de pauvreté absolue ou de pauvreté dans le temps sont très relatives.

Aujourd’hui, ne pas pouvoir acheter un téléphone portable ou s’abonner à une connexion Internet constitue ainsi un handicap très sérieux, ne serait-ce que pour la recherche d’un emploi. Néanmoins, ce nouveau concept peut présenter un intérêt non négligeable pour l’évaluation sur le court terme de certaines politiques sociales.

c) La pauvreté relative (« monétaire »)

À ces définitions de la pauvreté absolue ou ancrée dans le temps s’opposent les tenants de la pauvreté relative. L’état de pauvreté ne peut s’apprécier qu’en fonction du contexte économique et social. Est alors considérée comme pauvre toute personne qui ne peut accéder aux normes de consommation les plus usuelles de la société dans laquelle elle vit. Techniquement, le seuil (ou ligne) de pauvreté correspond alors à une fraction (généralement 40, 50 ou 60 %) du revenu équivalent médian par « unité de consommation ». La pauvreté relative correspond plus à une vision de la pauvreté en termes d’inégalités de revenus que de besoins minimaux à satisfaire. De ce fait, la croissance économique a un effet beaucoup plus limité sur la pauvreté relative que sur la pauvreté absolue et on ne peut attendre d’elle qu’elle réduise la pauvreté si elle ne réduit pas les inégalités de revenus (en dépit de l’augmentation de la consommation des pauvres).

Le fait que cette approche se limite à l’année de l’enquête est l’une des principales critiques que l’on peut lui opposer, puisque les phénomènes de pauvreté s’inscrivent plutôt dans des trajectoires de vie. Les situations sont en effet très différentes si l’insuffisance de ressources est passagère ou si elle s’inscrit dans la durée. Le calcul d’un taux de risque persistant de pauvreté permet en partie de tenir compte de cette dimension essentielle. Cet indicateur donne le pourcentage de la population dont le revenu disponible équivalent se situait au-dessous du seuil de risque de pauvreté non seulement pour l’année en cours mais aussi pour au moins deux des trois années précédentes.

Pour l’évaluation des politiques publiques sur le court/moyen terme, l’utilisation du taux de pauvreté relative présente un autre inconvénient. Une politique ciblée et efficace pour améliorer les conditions de vie des personnes pauvres peut très bien s’accompagner d’une hausse du taux de pauvreté : il suffit pour cela que le revenu médian ait progressé plus vite que le revenu des plus défavorisés.

d) La pauvreté en condition de vie (« pauvreté non monétaire »)

Les différentes définitions de la pauvreté monétaire n’étant pas pleinement satisfaisantes, d’autres méthodes proposent de définir la pauvreté en prenant en compte la privation d’un ensemble de biens jugés essentiels. Cela permet de mesurer un phénomène en fonction de ses multiples facettes. L’approche de la pauvreté en conditions de vie repose ainsi sur le repérage d’un certain nombre de privations d’éléments nécessaires à un bien-être estimé standard dans la société considérée. Est alors pauvre un individu contraint de se priver d’un nombre plus ou moins important de ces consommations standards.

L’Insee a répertorié 27 items classés en quatre rubriques principales (contraintes budgétaires, retards de paiement, insuffisance de ressources, difficultés liées au logement) et considère comme pauvre tout ménage qui doit se priver d’au moins huit items sur cette liste. La détermination de ces consommations standards fait bien entendu l’objet de nombreux débats, assez logiquement entre pays compte tenu des différences culturelles, mais également au sein d’un même pays, où on estime parfois que certaines privations sont inacceptables lorsqu’elles touchent des enfants et/ou des femmes et ne le sont pas pour les hommes adultes. Ces privations sont également appréhendées à l’échelle du ménage.

Dans la continuité de cette approche par les privations, il est également possible, comme cela se faisait parfois dans le passé, de mesurer la pauvreté à partir du poids des dépenses alimentaires dans le budget des ménages. L’idée est ici que les dépenses alimentaires étant prioritaires pour les ménages à bas revenus, un poids relatif très élevé de ces dernières est un bon indice de privation des autres consommations de base.

Sur un plan éthique, raisonner à partir d’une seule consommation se heurte cependant aux profondes différences de modes de vie de certaines communautés : tous les gens du voyage sont-ils pauvres parce qu’ils ont des logements précaires et mobiles ? Aujourd’hui, le taux d’effort pour le logement (la proportion du budget d’un ménage consacrée à ses dépenses de logement) est certainement un bon outil pour repérer la précarité financière mais n’est pas forcément un indicateur fiable de pauvreté.

Dans l’exploitation des résultats souvent très riches des enquêtes liées à cette approche de la pauvreté, il est souhaitable de dépasser la présentation du simple indicateur synthétique (proportion de personnes connaissant un nombre prédéterminé de privations). Une analyse de la pauvreté par grands domaines (par exemple : bien-être matériel, santé, éducation-culture, inclusion sociale) qui aboutit à la construction d’indicateurs thématiques pour chacun d’eux est sans doute beaucoup plus féconde pour la compréhension des phénomènes de pauvreté et pour cibler l’action publique.

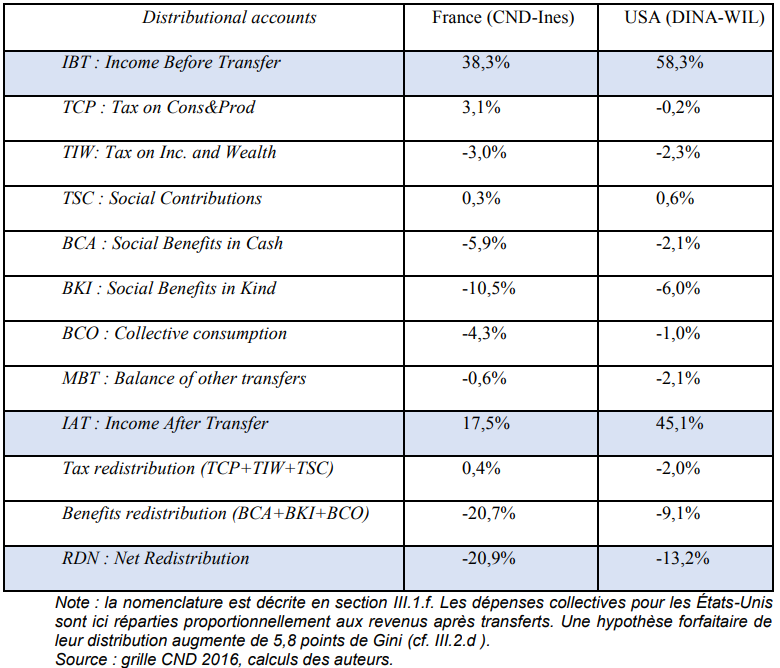

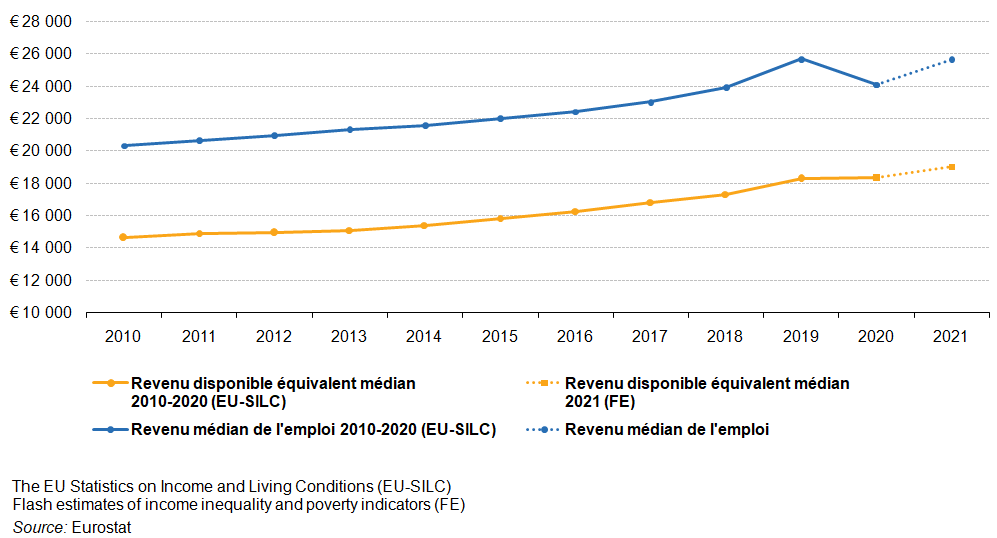

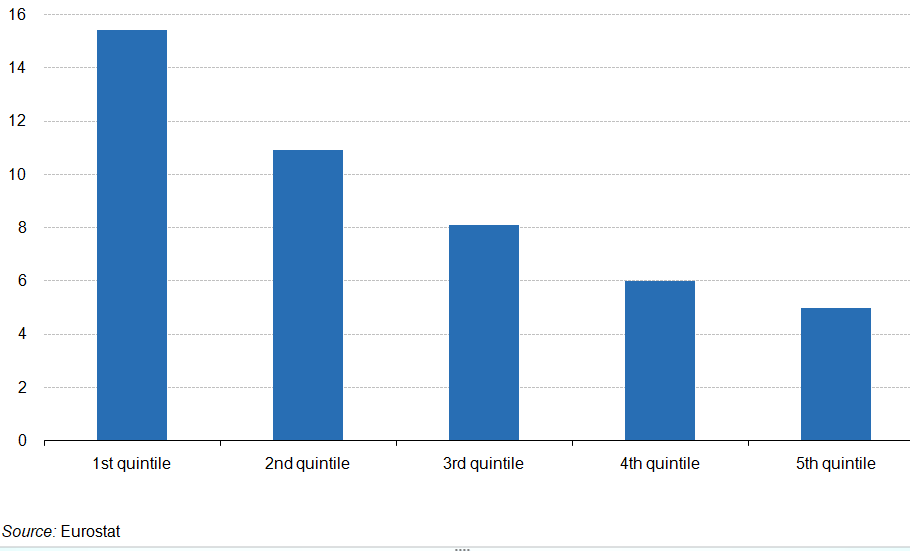

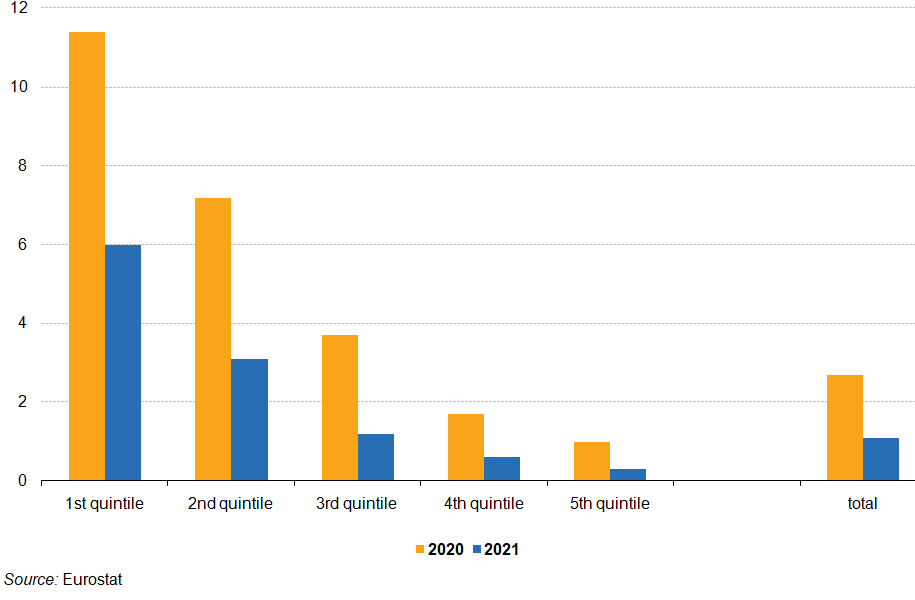

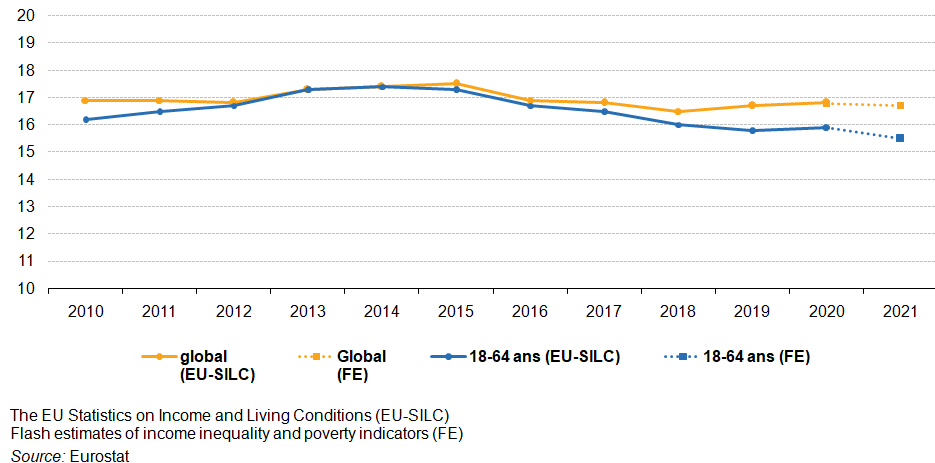

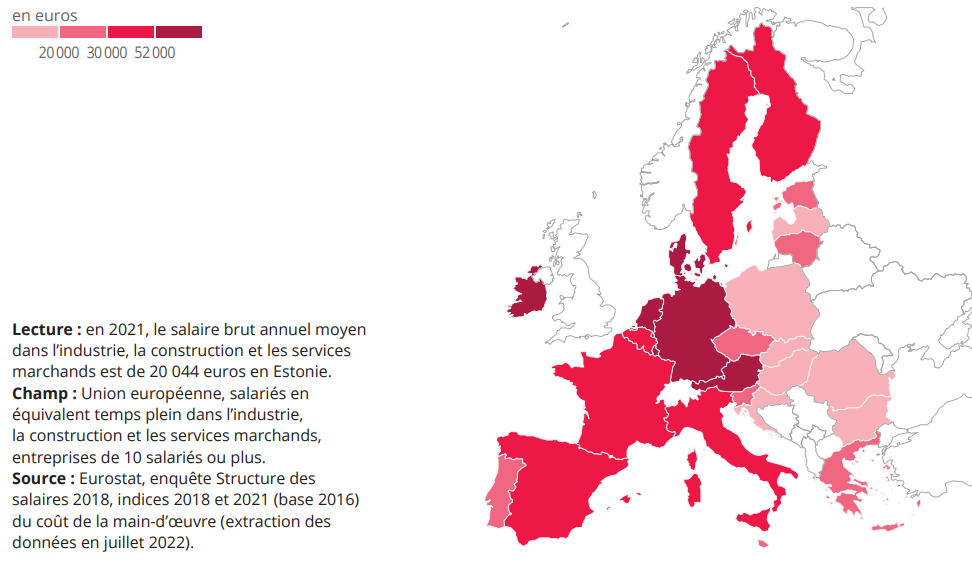

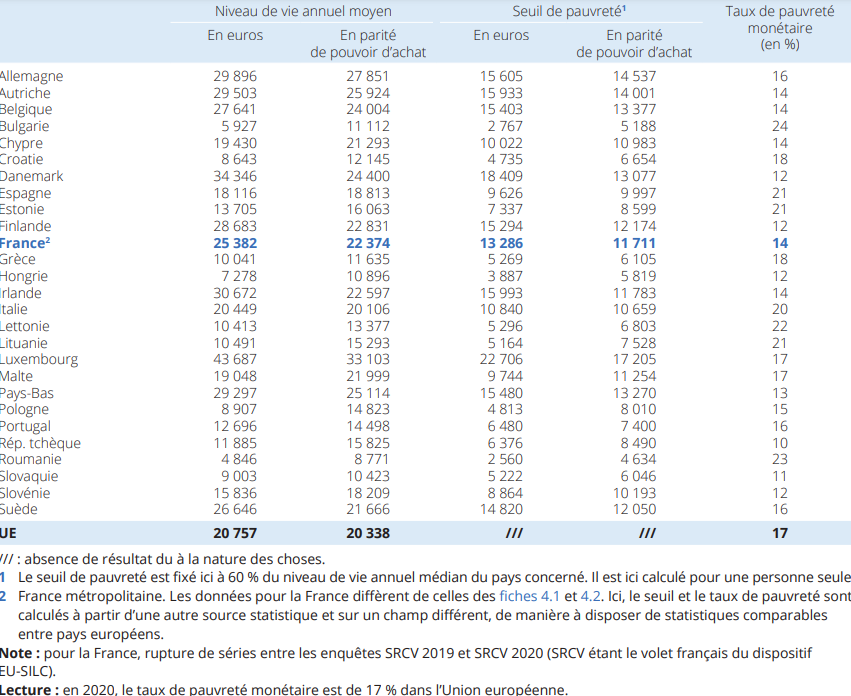

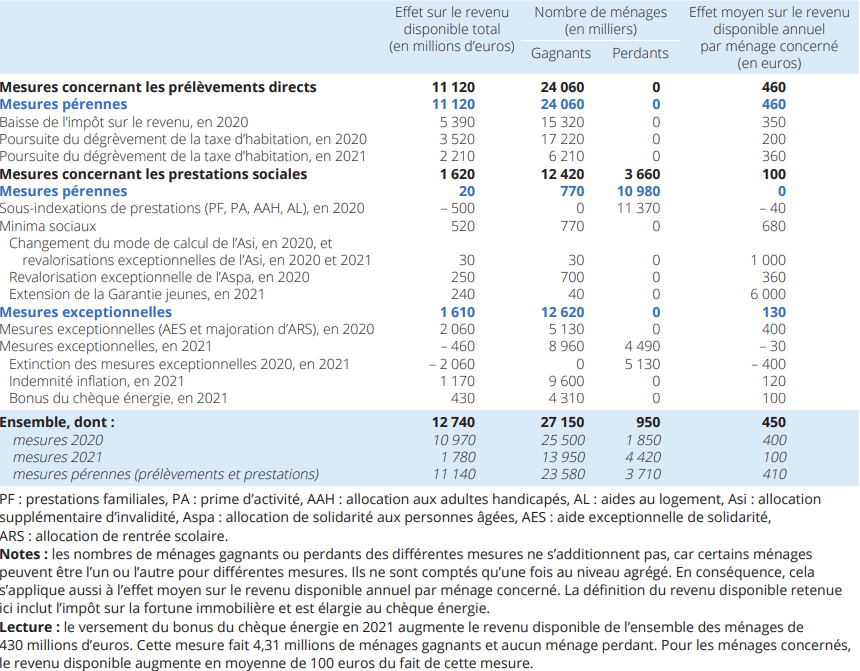

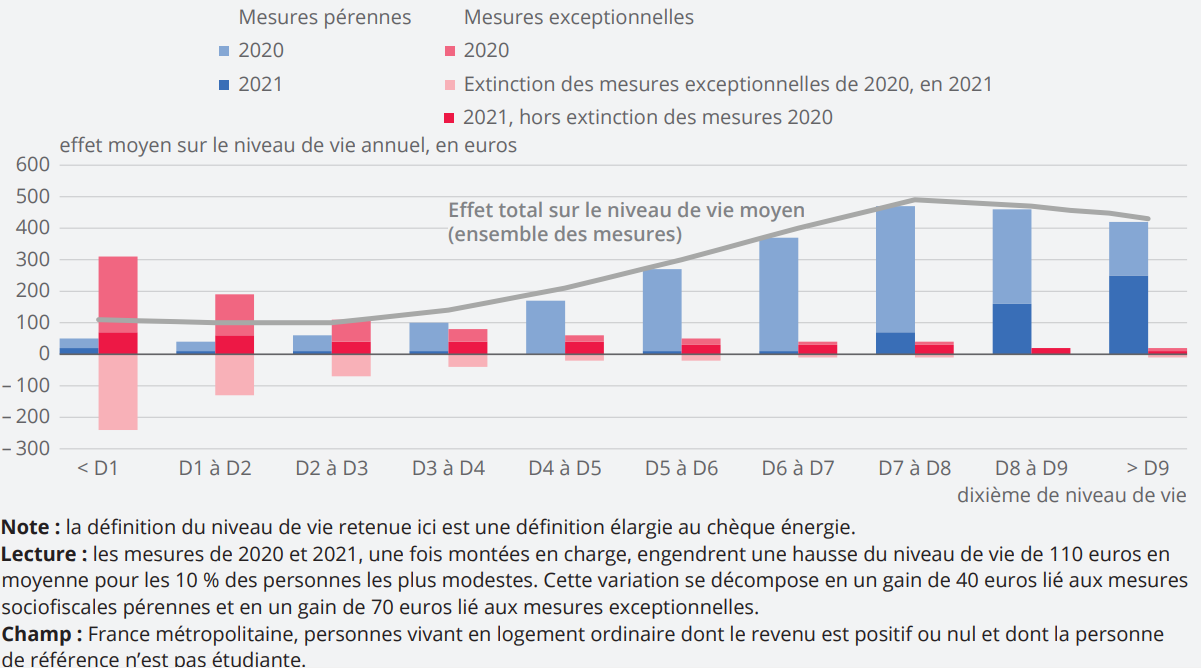

e) La pauvreté subjective